VIX

Кризисы себя изжили?

- 27 сентября 2017, 09:34

- |

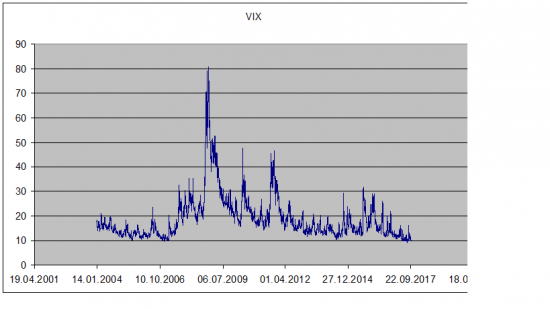

Не то что бы я такие картинки не видел. Видел, но давно. А сейчас свежим взором взглянул.

Имхо, такая картина не свидетельствует о свободном и нормальном функционировании рынка. Тут явно какой-то внешний к рынкам фактор. Какой?--ну нетрудно догадаться. Кто что думает? Бернанке молодец? Или когда все люди с деньгами поймут, что их просто некуда вкладывать, нас ждет угарный трэшак типа 1929 года или а-ля Япония 27 последних лет?

Update 11:45 27.09.2017

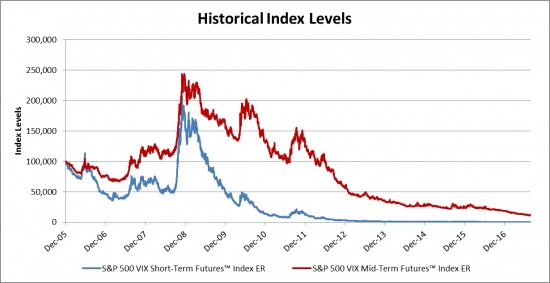

А вот умные люди в комментах научили меня. Надо матчасть учить :) На картиночке выше--индекс для ETNа, который экспозирует фьючерс на VIX. А этому фьючу присуща контанга. Поэтому и падает эта картиночка со страшной скоростью. А сам индекс таких ужасов не дает. Если взять данные по VIX с CBOE и построить их--то будет вот так:

Никакого страшного спадания то и нет, в общем-то. Так-то, матчасть надо учить :)

- комментировать

- 575 | ★1

- Комментарии ( 18 )

3/5 СИГНАЛЫ ПАНИКИ - 90% Down Volume Day (S&P 500)

- 24 сентября 2017, 12:28

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

90% Down Volume Day является моим третьим СИГНАЛОМ ПАНИКИ, который дополняет другие сигналы. Про другие сигналы паники вы можете почитать здесь:

(VIX 3 Points: smart-lab.ru/blog/419734.php)

(VVIX: smart-lab.ru/blog/421074.php)

Для определения этого сигнала рынок (индекс S&P 500) должен находиться в нисходящем тренде (у меня все просто: несколько дней/ недель под 21 SMA). Сигналом является объем продаж (Declined), который составляет минимум 90% всего протарговоного объема за последний день на фондовом бирже NYSE (Я наблюдаю NYSE и Nasdaq).

Эту информацию можно посмотреть на самой бирже:

www.nasdaq.com/markets/most-active.aspx?exchange=NYSE

( Читать дальше )

2/5 СИГНАЛЫ ПАНИКИ - VVIX (S&P 500)

- 18 сентября 2017, 13:13

- |

Кстати, эти сигналы интересны и «полезны» не только для опционщиков, но и для среднесрочных и долгосрочных инвесторов на американской бирже. Они дают ИНОГДА закупиться почти по самым «лоям».

VVIX является вторым СИГНАЛОМ ПАНИКИ, который дополняет первый сигнал (VIX 3 Points). Про первый сигнал паники вы можете почитать здесь: smart-lab.ru/blog/419734.php

VVIX - это волатильность волатильности индекса S&P 500. Да, такое тоже существует.

Для меня этот «индикатор» интересен только тогда, когда на дневном графике его цена открытия выше 130, а его цена закрытия ниже цены открытия и составляет не менее 5 пунктов.

Пример сигнала:

VVIX 16.10.2014: 133.08 — 121.94 > 5

S&P 500 16.10.2014:

( Читать дальше )

1/5 СИГНАЛЫ ПАНИКИ - VIX 3 Points (S&P 500)

- 10 сентября 2017, 17:51

- |

Сигналы Паники или как войти в рынок в правильное время.

VIX это синтетический индекс для определения волатильности опционов на индекс S&P 500. по другому его также называют „баромертер страха“.

Как он рассчитывается и для чего он предназначен, это все точнее можно прочитать здесь:

utmagazine.ru/posts/3854-vix-indeks-straha-na-amerikanskom-fondovom-rynke.html

или тут

smart-lab.ru/blog/68640.php

Так как научили меня его использовать в моей утренней рутине, он является одним из 5ти сигналов паники на американской бирже, я доканально опишу ниже.

Кстати эти сигналы интересны и " полезны" не только для опционщиков, но и для среднесрочных и долгосрочных инвестроров на американсой бирже. Они дают ИНОГДА закупиться почти по самым " лоям".

Если посмотреть график, то его естественная нижняя граница находится примерно у числа 10. Средний балл примерно 16 — Это значит нет никакого страха, все сидят пьют кофе и наблюдают как их инвестиции растут.

( Читать дальше )

Опционный VIX под новым углом (для форекс).

- 22 августа 2017, 21:21

- |

Притягивает он меня неустанно, недаром сообщал, что я немного скорпион, люблю риски, и даже пугать )), то концом света, то началом краха. И задался сегодня вопросом, ну где такой форекс брокер, который даст торговать CFD с плечом именно на семейство виксов. Не скажу, что опционы перестали нравится, но… надо признать, что форекс мне показался перспективней, особенно в плане RR, хотя рисков он таит намного больше. Но стопы должны выручать. Показываю.

Это я обнаружил у брокера AMarkets, под тикером VOLXb

Действительно, полностью соответствует ru.investing.com/indices/us-spx-vix-futures-advanced-chart

Что интересного в представленном рисунке?

Если купить по текущей цене 5 контрактов викса по цене * 4 долл каждый = $20 + копеечная комиссия, то при движении на 200 пунктов в твою сторону, загребаем + 400 долл., что согласно RR = 1/20. Могу и на 4 доллара тестировать (0.01), все равно RR приятный = 4 * 20 = $80.

( Читать дальше )

Разбираемся с VIX derivatives

- 21 августа 2017, 18:21

- |

...... В этой статье я буду продолжать рассуждения дальше и объясню, как восходящая кривая временнОй структуры волатильности индекса S&P 500 транслируется в похожую кривую по VIX фьючерсам, и объясню, почему цены фьючерсов VIX отличаются от подразумеваемой волатильности опционов на S&P 500 .....Vega Convexity возникает из того факта, что выплата от таких инструментов, таких как опционы и Variance Swaps (тема следующей статьи) являются линейными по дисперсии, а не по волатильности.

Это объясняет, почему экспозиция опционов на волатильность не является линейной, и почему их выплаты демонстрируют выпуклость в «пространстве волатильности» Это важная концепция, которая помогает понять соотношение между временнОй структуры implied волатильности S&P 500 на опционы и временнОй структуры фьючерсов на VIX. Хотя существует постоянный ‘арбитраж’ между S&P 500 на опционы и фьючерсы на VIX, разница в этих двух видах профилей выплат объясняет, почему цена и форма фьючерсной кривой часто отличается от формы эквивалентной временнОй структуры опционов.

( Читать дальше )

Три графика перед началом рабочего дня

- 21 августа 2017, 12:43

- |

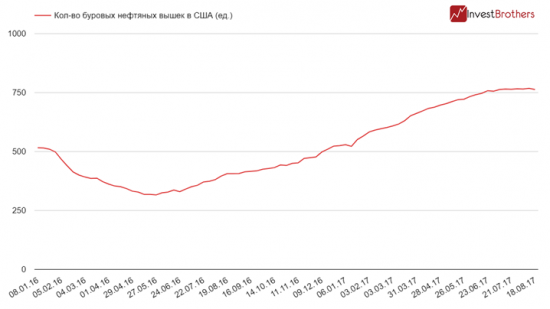

По состоянию на 18 августа буровую активность в Соединенных Штатах обеспечивало 763 установки.

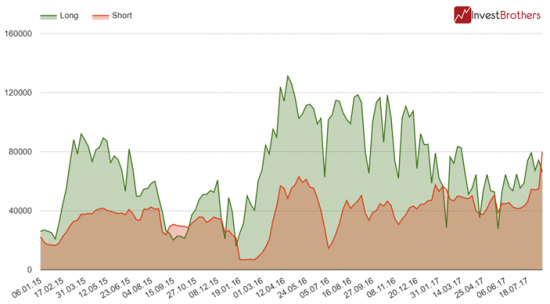

2. Кто-то сильно проучил западные инвестиционные фонды.

( Читать дальше )

Американские фондовые рынки потеряли чувство страха

- 08 августа 2017, 09:58

- |

Американские фондовые рынки не сдаются и продолжают свой затянувшийся рост. Многие трейдеры ждут продолжения банкета.

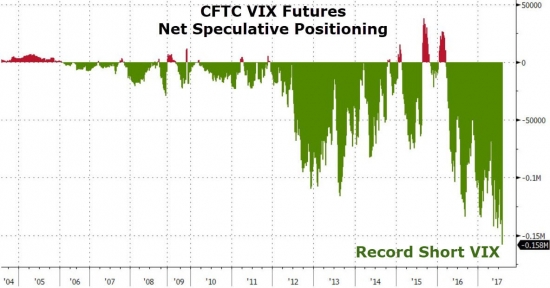

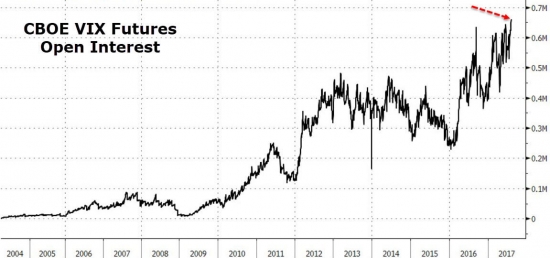

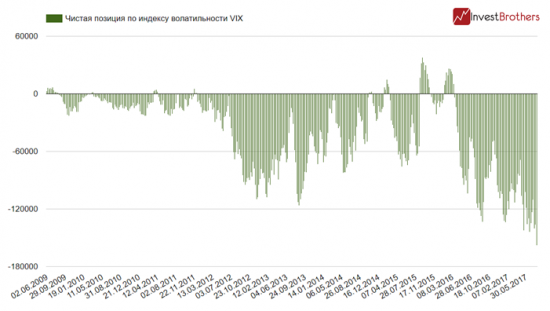

На фоне новых исторических максимумов и отсутствия каких-либо серьезных колебаний ставки на падение волатильности американского индекса акций S&P 500 достигли абсолютного максимума. Согласно данным Комиссии по торговле товарными фьючерсами чистый объем отрытых коротких позиций по индексу VIX вырос до 159,1 тыс. контрактов. Предыдущий рекорд был установлен в конце июня текущего года.

Сам индекс волатильности вот уже около месяца находится вблизи своих исторических минимумов. И остается большой загадкой почему некоммерческие участники торгов предпочитают делать такие большие ставки на его падение, так как это несет за собой большие риски. Если VIX постепенно снижается, теряя по десятке процентов в месяц, то всего за несколько дней он может спокойно вырасти на 100-150%, принеся огромные убытки.

( Читать дальше )

Трейдеры ставят на рыночный шок

- 03 августа 2017, 12:17

- |

Трейдеры, торгующие волатильностью, настроены агрессивно. Желание заработать на обвале фондового рынка США и соответствующего роста волатильности нарастает.

Игроки эти торгуют опционами на CBOE Volatility Index, ожидая резких колебаний по S&P 500. «Индекс страха» VIX имеет обыкновение взлетать при обвале американского рынка акций и падать на устойчиво растущем рынке. При этом CBOE Volatility Index уже не первый месяц находится неподалеку от исторических минимумов.

Сейчас трейдеры уверены, что спокойствие сохранится недолго. Опционы на VIX указывают, что соотношение стоимости ставок на снижение волатильности и ее рост находится на минимуме с октября 2015 года. Примечательно, что в начале 2016 года мировые фондовые рынки провалились вслед за Китаем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал