Us

Аккуратнее с шортами

- 23 марта 2020, 22:05

- |

Вверх.

Имхо локальное дно сегодня.

би кэфул

- комментировать

- 2.8К

- Комментарии ( 8 )

Неопределенность, как структура американской экономики

- 07 июня 2019, 18:29

- |

Статистики показывают, резкое падение занятости *) в несельскохозяйственном секторе.

US Non-farm payrolls Май факт 75; прогноз 185 было 263 в тыс. чел.

В то же время, если уровень американской безработицы остается на рекордно низком уровне ( см. рисунок r), читай новые рабочие места не создаются, а инвесторы весьма насторожены (CBOE Volatility Index (VIX) – 15, 92 ), то долго ли может продолжаться такой флет...?!

( Читать дальше )

Ну вот и все. Завтра продолжение банкета. Brent

- 06 июня 2019, 23:56

- |

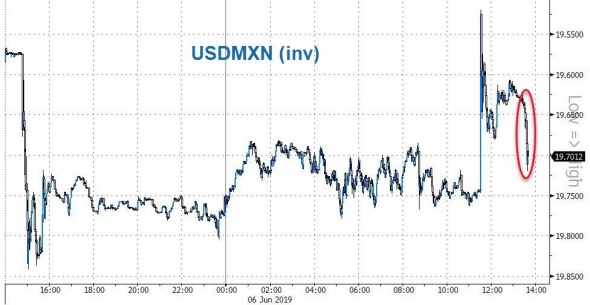

@ White House Announces US Still Moving Forward With Mexico Tariffs

@ Белый дом продолжает двигаться в направлении пошлин для Мексиканских наших братьев, недостаточно вы еще молодцы.

Песо/Доллар...

Нефть еще не успела повторить сей кульбит, но думаю вопрос времени. Рынки закрыты, всем спать… Если сможете.

Update: Vice President Mike Pence has confirmed that no deal with Mexico has been reached, noting that while talks are continuing

Вице през. Подтвердил что соглашения никакого не достигнуто, но отметил, что блаблабла продолжаются.

От себя добавлю, я реально просто в шоке от Трампа...

Дед, чтоб я так жил! © Москва

Индустрия видео игр

- 13 февраля 2019, 00:00

- |

Основным драйвером такого роста стал мобильный сегмент рынка (среднегодовой прирост за 2013-18 годы – 29%). Конечно, такой взрывной рост был связан с эффектом низкой базы. Например, Goldman Sachs ожидает значительное замедление этих темпов в ближайшие годы (см. картинку). Но рынок все равно имеет большой потенциал.

Согласно исследованиям International Data Corporation (IDC) сегодня в мире 1.6 млрд смартфонов и планшетов, которые используются в игровых целях в среднем 1 час в день. Естественно, что как число мобильных устройств в мире продолжит расти (население земли 7.5 млрд), так и время, проведенное в виртуальном пространстве (По данным US Bureau of Labor Statistics среднее время, затрачиваемое индивидуумом в США на игры, увеличилось за последние 14 лет на 64% (в основном за счет просмотра ТВ)).

( Читать дальше )

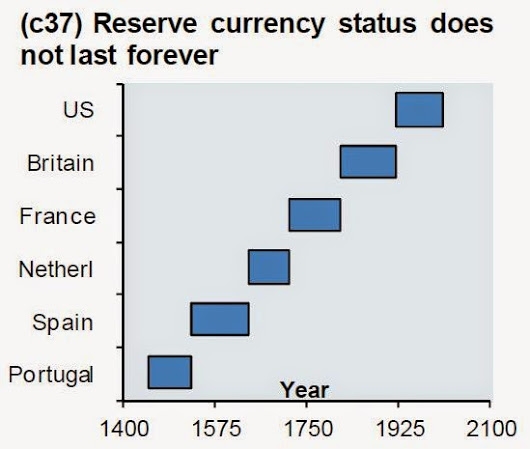

Статус резервной валюты это не навсегда

- 10 июня 2018, 11:13

- |

Резервные валюты в разное время (по шкале времени отложен прямоугольник) принадлежали разным империям, которые сменяли друг друга.

“Пусть горит”: у Альберта Эдвардса есть несколько советов для Федрезерва

- 09 июня 2018, 00:27

- |

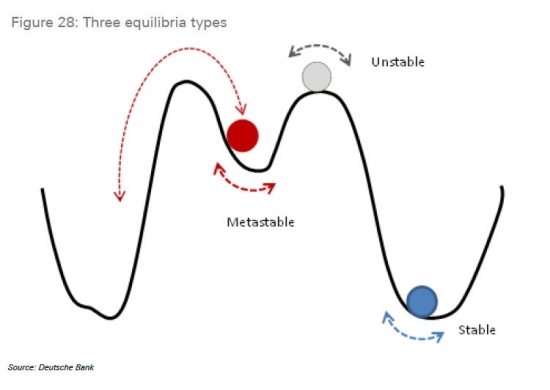

zerohedge: В июне прошлого года, описывая серию событий, которые произойдут, как только центральные банки потеряют контроль, Александр Кочик из Deutsche Bank придумал термин “метастабильность” …

( Читать дальше )

Бен Бернанке: В 2020 году экономика США свалится с обрыва

- 08 июня 2018, 12:22

- |

zerohedge: Похоже, что Бен Бернанке — клиент Bridgewater.

Напомним, что ранее на этой неделе мы сообщили о том, что в письме от 31 мая “Ежедневные наблюдения” за авторством содиректора Bridgewater Грега Дженсена, разосланного отдельным клиентам, самый большой хедж-фонд в мире дал зловещую и даже леденящую душу оценку текущей экономической и финансовой ситуации в США, и пришел к выводу, что “мы по-медвежьи смотрим почти на все финансовые активы”.

Коллега Рэя Далио перечислил несколько конкретных причин, почему его настрой стал таким беспрецедентно медвежьим, и отметил, что “рынки уже уязвимы, поскольку Федрезерв изымает ликвидность и повышает ставки, создавая дефицит кэша и делая его более привлекательным”. Он также написал о том, что “ценообразование опционов отражает низкий спрос инвесторов на защиту от возможного сдувания экономики, а также указывает на практическую невозможность дефляции, которая с высокой вероятностью проявится в следующем спаде”, но что действительно напугало Bridgewater – это то, что произойдет в 2020 году, когда влияние стимулов Трампа окажется на пике, и развернется в обратном направлении. Вот что написал Дженсен:

( Читать дальше )

Перекуплен ли рынок в США?

- 08 ноября 2017, 17:07

- |

и вот почему. Когда на рынке берут все подряд, не смотрят на показатели, снимают с оферов… это конце, это эйфория. До этого состояния еще далеко. Возможно его и не будет.

Дело в другом. Очень много акций (ранее популярных и постоянно растущих), которые сейчас показывают отрицательную динамику. Инвесторы тщательно смотрят отчеты за третий квартал.

О какой остановке роста может идти речь, если в ценах растущих акций еще не заложена эйфория, а падающих компаний так много, что просто диву даешься. Мастодонты GE и GM вам в пример

Но вчера любопытно упали две бумаги… показательно так упали… Убрали локальную перекпленность в НАСДАК

модные акции Trip Advisor на минус 23% (свалился уже в 4 раза с 2014г)

и никогда не падающий Priceline (бренд Booking.com) на 13%,...

Банки Великобритании vs банки США

- 22 сентября 2017, 20:44

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал