USOIL

Нефть. Промежуточный прогноз.

- 16 января 2019, 12:24

- |

В продолжении поста https://smart-lab.ru/blog/515804.php стоит отметить, что на нефтяном рынке сформировалась хорошая конъюнктура для роста нефти:

1) Остановка экспорта Ливии из-за погоды. Там же активировались боевики.

2) Давление на Иран со стороны США опять начинает нарастать;

3) Сегодня запасы, Американский институт нефти выдал вчера сокращение, но правда запасы нефтепродуктов продолжают расти;

4) Продолжаются потуги ОПЕК, поговаривают что сокращение добычи и экспорта Саудов будет выше оговоренных. Завтра отчет ОПЕК. Посмотрим...

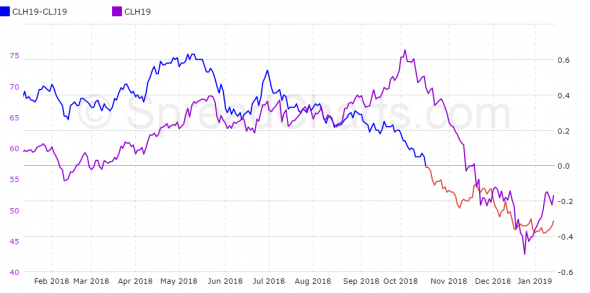

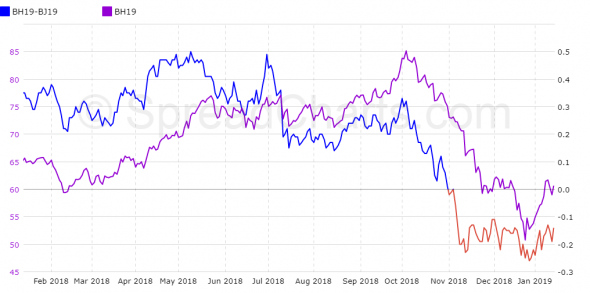

Отклик получили на динамике фронтальных спредов. Ниже по Лайт, уже взял март-апрель ибо февральский на исходе.

Наконец-то спред начал расти.

Следующая про брент

( Читать дальше )

- комментировать

- 2.3К | ★2

- Комментарии ( 3 )

А не пора ли продавать нефть?

- 13 января 2019, 13:49

- |

Последний прогноз снова попал в точку. Что делать теперь? Ведь рынок на заявлениях со стороны ОПЕК остается тонким.

Приглашаю всех в свой канал телеграмм https://t.me/khtrader Добро пожаловать!

Судя по показателям темпов цены и статистическим данным, нефтяной рынок показал лучшее ралли за последние несколько лет. С конца декабря пройдено без малого 11 долларов роста или 25% от минимума 2018 года. Но тренд ли это, вот вопрос?

Фундаментальные факторы сейчас (низкий сезон, заговор со стороны картеля) очень уж двусмысленные.

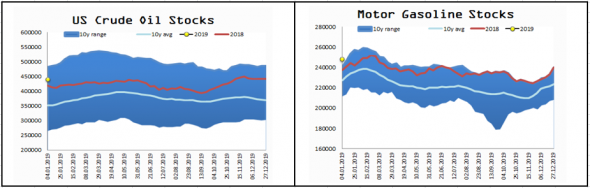

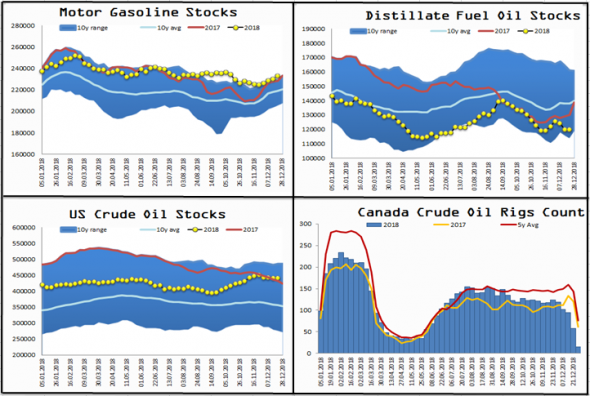

1) Запасы нефти и нефтепродуктов в мире растут. На картинке ниже ситуация в США на начало года

2) Такая же ситуация и с запасами в Европе, Японии, Восточной Азии. Чуть лучше обстоят дела с дистиллятами, но не намного.

Запасы выше 5-ти летних средних.

3) Это толкает НПЗ сокращать производство топлива. На картинке ниже баланс спроса нефтепереработки в США. Зеленая — доля спроса для переработки бензина.

( Читать дальше )

Нефть (USOIL), досрочное достижение 1-й цели.

- 08 января 2019, 19:14

- |

Здравствуйте, коллеги!

Несколько нюансов в анализе.

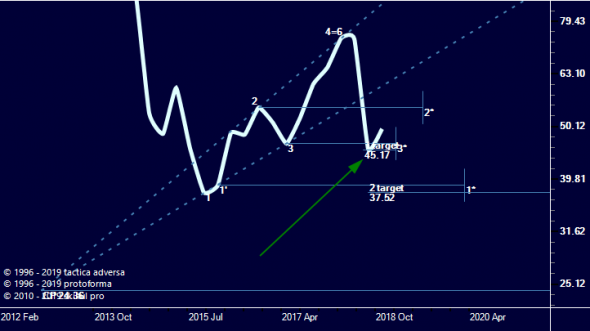

1. Из «методички» (именуемой Traforetto ) по методу анализа Тактика Адверза следует, что достижение целей МР (модели расширения) может быть отменено в нескольких случаях, один из которых:

b. если цена после пробития линии тренда достигает первой цели за время меньшее чем было затрачено на движение от 6 точки до линии тренда;

Кроме этого в моделях с трендовой такого типа (многие должны помнить по «школе») при досрочном достижении, 1-я цель может выступать как уровень «подхвата» цены и продолжения движения по тренду.

Квартальный План, график построенный по ценам закрытия, досрочное достижение 1-й цели (кроме этого уровень т.3 выступил поддержкой):

2. Свечной анализ.

Не раскрою секрет Полишинеля, однако это часто упускают из виду. Анализ не только того фрейма, который даёт тот или иной аналитический комплекс, а «глазками» анализ «движения» и сборка свечи в «голове» на кратном таймфрейме.

( Читать дальше )

Нефть. Обзор рынка и перспективы дальнейшего лонга.

- 05 января 2019, 13:39

- |

Итак, на этой неделе нефтяной рынок послушался моего прогноза и пошел вверх, попробуем разглядеть сигналы дальнейшего поведения.

Стоит ли держать нефть в лонг?

По старинке начну с рекламы своего канал Телеграмм https://t.me/khtrader подписывайтесь, в нем Вы найдете оперативную информацию по финансовым рынкам, сделки и портфель в реальном времени автора канала. Добро пожаловать к нам.

В ближайшее время запишу несколько видео с ответами на вопросы подписчиков. На данный момент многих интересуют перспективы финансовых рынков в 2019 году и тема рисков, последняя, это вопрос профессионализма трейдера.

Также планирую запись мастер-классов на интересующие Вас темы: прогнозирование темпов делового цикла, и торговля опционами. Темы большие, поэтому буду приступать к февралю, надеюсь к апрелю выпущу оба мастер-класса.

На данный момент есть записанных два мастер-класса по «оценки рынка нефти» и «классический риск-менеджмент». Подробней можно ознакомится по ссылке

( Читать дальше )

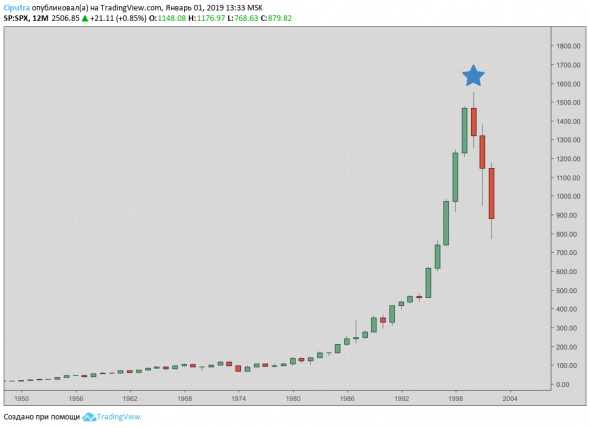

С Новым 1930-м годом!

- 01 января 2019, 13:57

- |

Свечи годовые.

Я посмотрел прошедшие 100 лет. Нашел лишь две похожие.

Ёлка 2001 года:

( Читать дальше )

Нефть. Обзор последней недели 2018 года и прогноз на январь 2019.

- 29 декабря 2018, 13:45

- |

Последняя неделя года подошла к концу. Собака, символ 2018 года, покусала финансовые рынки и депозиты трейдеров. В этом обзоре посмотрим на рынок нефти и перспективы на январь месяц.

По традиции начну с приглашения в свой Телеграмм канал https://t.me/khtrader добро пожаловать!

Итак Нефть.

Фундамент.

Кто на него смотрит, но он есть. Была анонсирована встреча техкомитета ОПЕК+ начиная со среды, но ни слуху, ни духу о ней нет. Остановимся, на ситуации с нефтянкой в США.

На картинке ниже отображена ситуация с запасами по нефти и нефтепродуктам.

Верхний ряд: левая — бензин, правая — дизель.

Нижний ряд: левая — нефть, правая — буровая активность в Канаде.

Как видно с картинок, запасы нефти и бензина выше 2017 года, т.е. переизбыток остается. Сезонный рост начался с приходом декабря, пока запасы убывают, но очень медленными темпами. Запасы дистиллятов остаются вблизи низов 10-летнего канала.

( Читать дальше )

Нефть. Оптимизм вернулся или сквиз-шорт?

- 27 декабря 2018, 13:15

- |

Вчера на нефтяном и фондовом рынке США произошло ралли. Цена нефти марки WTI росла на рекордные 10%, индекс S&P500 около 6%.

Многие аналитики обозвали этот день «лучшим днем» с момента «Великой депрессии».

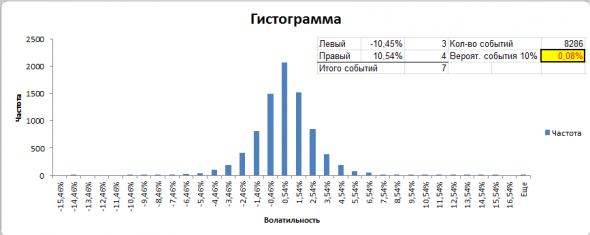

И действительно, распределения цен на нефть указывают, что вероятность события с волатильностью выше 10% за день 0,08%.

Это отображено на картинке ниже.

Скорее всего это просто тонкий рынок, т.к. западные трейдеры на Рождественских каникулах. Поэтому на таком росте объемы были не экстремальны. При этом рост ОИ на бирже СМЕ по WTI продолжается, за неделю еще +40 тыс. контрактов, в т.ч. и на вчера рост ОИ на 20 тыс. контрактов. Даже может быть, что оптимизм вернулся.

С фундаментальной стороны ничего нового на рынок не поступает: Новак сообщил, что уж в первом квартале рынок сбалансируется. Сегодня и завтра статистика по состоянию отрасли в США.

Спреды.

Тут мнения разошлись, во-первых завтра экспирация Брента на ICE, это отчасти влияет на положение фронтального спреда. Тем не менее спред вырос, вслед за фьючерсом. В лайте просел.

( Читать дальше )

Нефть. Обзор недели. Перспективы.

- 22 декабря 2018, 12:58

- |

Всем привет.

Приглашаю в свой телеграмм-канал у нас там интересно.

Итак, очередная торговая неделя на нефтяном рынке прошла под флагом «медведей». Нефть находится под риском оказаться ниже минимума 2016 года. Кто-то могучий давит на цены. Кроме как США это не может сделать никто.

А зачем это нужно?

Об этом можно только гадать. Но рано или поздно мы об этом узнаем. Мои догадки носят экономический и геополитический характер на международной арене:

1) США остается нетто-импортером нефти, это снизит дефицит текущего счета, пусть и незначительно, но все же;

2) Снизит инфляционное давление в экономике США, что развяжет руки ФРС со стимулированием;

3) Давление на экспортеров нефти, стран ОПЕК, Россия. Сокращая добычу нефти, страны ОПЕК+ отдают долю нефтяного рынка, это очень любопытный момент;

4) Не исключено, что давление на нефтяные цены решаются вопросы с Китаем, т.к. Китаю на руку снижение цен. А США хочет получить выгодные торговые условия со второй экономикой мира.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал