Treasuries

Россия и Китай продают облигации США, но наращивают запасы золота

- 14 февраля 2024, 18:12

- |

Центральные банки по всему миру закупили в 2023 году значительное количество золота. Особенно поразительной была деятельность Китая, золотые запасы которого за год увеличились на 225 тонн.

Согласно статье на китайской интернет-платформе Baijiahao, Россия активно участвовала в «золотой лихорадке», чтобы увеличить свои запасы жёлтого драгметалла. «В результате золотые запасы России достигли рекордного уровня в 2360 тонн. Это ставит Россию на пятое место после США, Германии, Италии и Франции», — сообщают китайские СМИ.

Нынешняя «золотая лихорадка» во многом обусловлена действиями России. Ранее Российская Федерация не проявляла особого интереса к золоту и предпочитала инвестировать в американские ценные бумаги, говорится в статье китайского издания. Однако несколько лет назад российский Центробанк провёл масштабную продажу американских облигаций, а на вырученные деньги купил большое количество золотых слитков, говорится в статье.

( Читать дальше )

- комментировать

- 421

- Комментарии ( 1 )

markets report 14/2/24

- 14 февраля 2024, 09:35

- |

Всем обычная среда! Выпуск 355

Для начала любимый и родной, но уже поднадоевший своей вялостью российский фондовый рынок. Кардинальных изменений особо не наблюдается, индекс iMOEX вяленько подобрался к недавним локальным максимумам в районе 3260 пунктов плюсминус. Рублевый индекс делает это уже в 3й раз, супер вяло и на затухающей амплитуде посему как-то нет уверенности, что сейчас high будет резко обновлен и рынок, неожиданно и резко полетит вверх. Но опять же не стоит забывать, что на рынках случается всякое. Тем не менее iMOEX как вяленько подобрался, так же скорей всего будет валенько отбираться обратно, может даже чутка обновив максимум. На RTS вообще без слез скуки не взглянуть. Если MOEX вчера дал за день 0,4%, что как бы тоже не серьезно, то RTS и вовсе подрос блин на 0,2% и так уже вторую неделю. Поэтому происходит утаптывание чуть выше 1100 пунктов, а отсюда индекс может пойти реально куда угодно. Многие аналитики считают, что рост возобновится, но это только при условии, что рубль будет резко укрепляться. А в этом я сильно сомневаюсь.

( Читать дальше )

Будет ли снижение ставки?

- 14 февраля 2024, 06:46

- |

headlines F:

Среди sell side компаний значительно сузился разброс прогнозов относительно даты первого снижения ставки. Сейчас все ожидают первое снижение либо в мае, либо в июне, и мнения по этому поводу разделились почти поровну.

Ожидания относительно совокупного снижения в 2024 году все так же варьируются в широком диапазоне — от 0.75% до 2.50%. Среднее значение практически совпадает с прогнозом рынка — 5-6 снижений по 0.25% на каждом заседании.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Инвестиции в гособлигации США

- 13 февраля 2024, 17:49

- |

Клиентам «Финама» со статусом квалифицированного инвестора теперь доступен новый инструмент — американские казначейские облигации.

Трежерис обладают высокой ликвидностью и могут стать альтернативой долларовым депозитам, а текущие рыночные условия позволяют использовать по максимуму возможности облигаций как инвестиционного инструмента.

Во-первых, доходности этих долговых бумаг находятся на самых высоких за последние десятилетия значениях.

Во-вторых, с учетом прогнозов по снижению ставок ФРС инструмент позволит получить доход благодаря росту стоимости по мере смягчения ДКП американского регулятора.

Сейчас инвесторам доступны три выпуска: с погашением в 2025, 2028 и 2043 году, их доходность превышает 4%. Сделки проходят на платформе FinamTrade с 10:00 до 23:00 мск.

Подробнее о том, какой стратегии придерживаться при работе с трежерис, рассказали здесь.

Подписывайтесь на наш телеграм-канал @finam_invest

Как Дональд Трамп рискует спровоцировать новый кризис облигаций

- 09 февраля 2024, 19:22

- |

Дональд Трамп пугает финансистов. Попытка бывшего президента США вернуться в Белый дом вызывает недоумение на Уолл-стрит, в том числе среди так называемых линчевателей облигаций.

Этот термин, придуманный опытным инвестиционным стратегом Эдом Ярдени в 1980-х годах, описывает долговых трейдеров, которые наказывают расточительных политиков, продавая облигации.

Это снижает их стоимость, повышая стоимость заимствований и делая выпуск новых облигаций более дорогостоящим для правительств.

Лиз Трасс их хорошо знает.

Решение бывшего премьер-министра продолжить радикальное снижение налогов без плана по сокращению расходов было отвергнуто финансовыми рынками, что вынудило ее сменить одного канцлера на другого, прежде чем спровоцировать ее уход.

Есть опасения, что история может повториться еще раз, и потенциальный кризис облигаций США будет иметь глобальные последствия для долга и стоимости займов.

Обеспокоенность по поводу устойчивости долга США была обнародована на этой неделе Бюджетным управлением Конгресса (CBO).

( Читать дальше )

Один график, чтобы увидеть надвигающийся кризис

- 08 февраля 2024, 13:32

- |

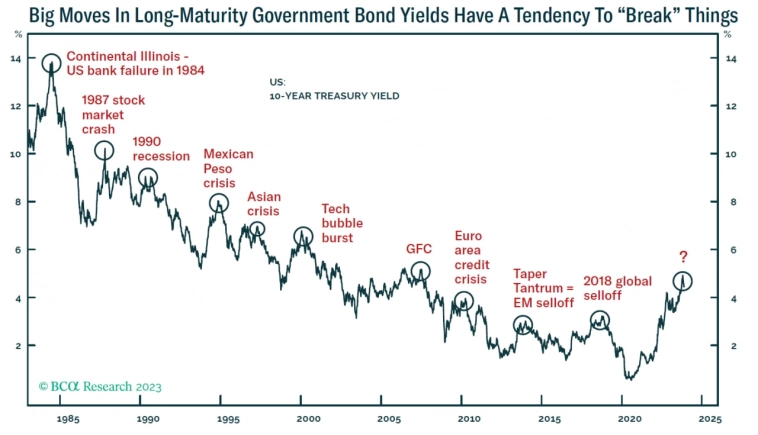

Каждый раз, когда доходность 10-летних государственных облигаций США стремительно росла вверх — происходил кризис в различных частях мира.

Где же ударит на этот раз?

📍В своем телеграм канале «Кладовка Блумберга» я больше пишу о мире финансов и инвестиций — подписывайтесь

Сегодня США предложат рекордную эмиссию 10-летнего долга — Bloomberg

- 07 февраля 2024, 15:36

- |

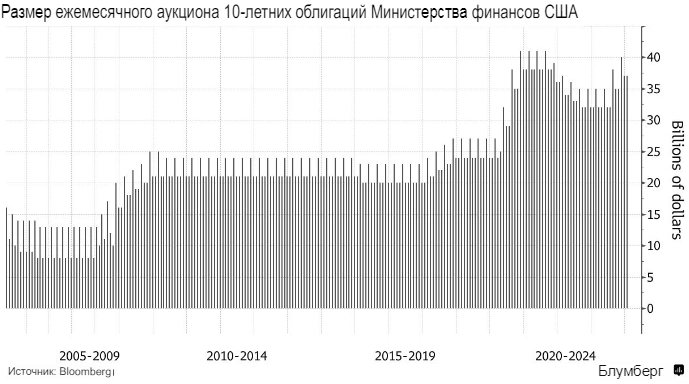

Инвесторы в облигации, все еще не оправившиеся от худших двух дней для казначейских облигаций более чем за год, готовятся к новому испытанию в среду, когда правительство проведет крупнейшую в истории продажу 10-летних долговых обязательств.

По состоянию на 11 часов утра в Лондоне казначейские облигации торговались с небольшим снижением. Падение цен началось в пятницу после публикации сильного отчета о занятости в январе в США. Доходность поднималась до самого высокого уровня в этом году. Далее последовала умеренная коррекция. Напряженная серия аукционов на этой неделе может привести к новой распродаже, но теплый прием во вторник первой из трех эмиссий казначейских векселей и облигаций на этой неделе улучшил перспективы.

Казначейские инвесторы сталкиваются как минимум с двумя группами проблем. Одной из таковых является неопределенный прогноз денежно-кредитной политики. Федеральная резервная система дала понять, что, вероятно, снизит процентные ставки в этом году на фоне ослабления инфляции, но высокие показатели экономической активности бросают вызов ожиданиям рынка относительно того, когда и на сколько.

( Читать дальше )

markets report 5/2/24

- 05 февраля 2024, 07:49

- |

Всем февральский понедельник! Выпуск 354

Фондовый рынок России, пока демонстрирует разнонаправленные и немного невнятные движения. RTS продолжает консолидацию, но если рубль будет сдавать позиции более серьезными темпами, долларовый RTS будет вынужден 1100 протестировать на прочность. IMOEX же очень спокойно движется вверх чтоб уравновесить стоимость российских акций, подешевевших у рубле. Технически индекс зашел в зону перекупленности, и бурного роста или его усиления, думаю, пока ожидать не стоит. Но в долгосрочной срезе наш рынок пока смотрит выше и от этого года ожидания положительные.

Парни из Альфа прогнозируют рекордные 5 трлн. дивов в этом году, что должно послужить хорошим драйвером для наших акций. Для сравнения за прошлый год было выплачено 2,5 трлн. или в 2 раза меньше. Увеличенных дивов ждут от экспортеров, за счет того что их выручку возросла из-за ослабления рубля от года к году. Группа фаворитов от Альфы на этот год не сильно отличается от предложений других аналитиков.

( Читать дальше )

Ох, что-то надвигается нехорошее

- 03 февраля 2024, 18:09

- |

Краткосрочно о фондовом рынке США. Предстоящая неделя станет не простой, выходящих статистических данных не много, а ещё впереди неделя (12 по 16 февраля) с важными данными по инфляции. Поскольку я ожидаю данные по инфляции совсем неожиданные для рынка, то торговля, в этот период времени станет не простой и нервной.

Я свое внимание в это время обращу на динамику доходностей 10-х облигаций

( Читать дальше )

Автор книги "Черный лебедь" Нассим Талеб: рост госдолга приведет США к "смертельной спирали"

- 31 января 2024, 10:39

- |

«Пока конгресс продолжает увеличивать лимит долга и заключать сделки, потому что боится последствий, такова политическая система, в конечном итоге у нас будет долговая спираль. А долговая спираль — как спираль смерти», — цитирует Талеба с мероприятия фонда Universa Investments агентство Bloomberg.

1prime.ru/global/20240130/842938286.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал