SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Segezha Group

В 18:00 стартует прямой эфир #smartlabonline с Сегежа Групп

- 09 ноября 2021, 17:48

- |

- комментировать

- Комментарии ( 2 )

Еврокомиссия вводит постоянные антидемпинговые пошлины на ввоз фанеры из России

- 09 ноября 2021, 13:53

- |

Еврокомиссия ввела окончательные антидемпинговые пошлины на ввоз березовой фанеры из России. До этого действовала временная пошлина, которую ЕК ввела в июне 2021 года.

Также ЕК пересмотрела размер пошлин для конкретных производителей. Так, для Вятского фанерного комбината Segezha Group ставка пошлины составит 14,85% против действовавшей временно в размере 15,7%.

Такой же размер антидемпинговой пошлины установлен для ряда других производителей, включая российское предприятие финской UPM-Kymmene (завод в Чудово Новгородской области).

Пошлина для предприятий группы «Свеза» составит 14,4% (ранее — 15,9%).

www.interfax.ru/business/802021

Отчетность Segezha Group позитивна для акций компании - Альфа-Банк

- 03 ноября 2021, 16:28

- |

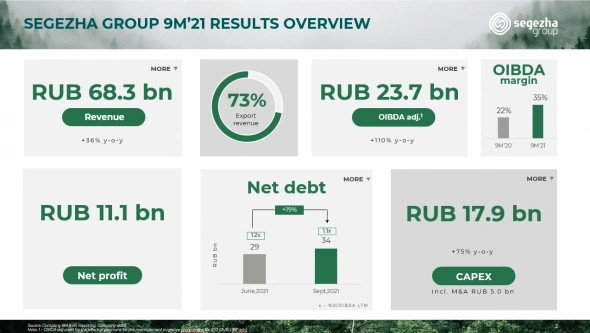

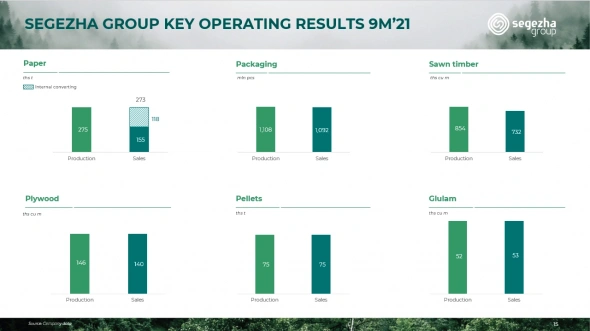

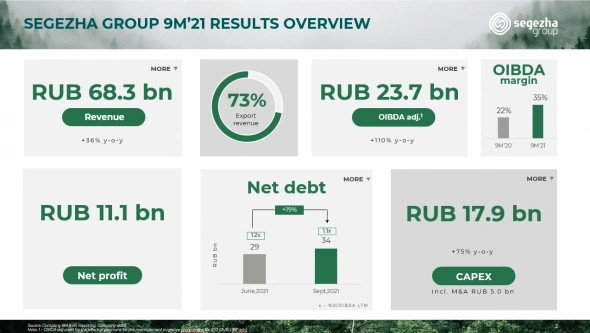

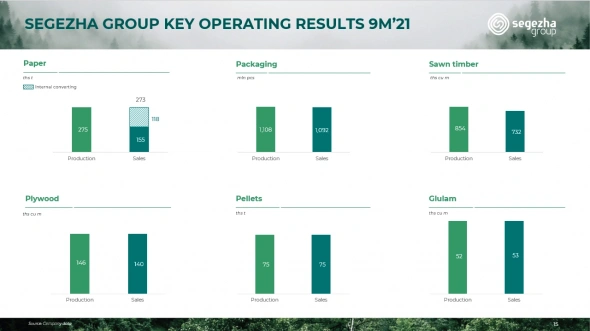

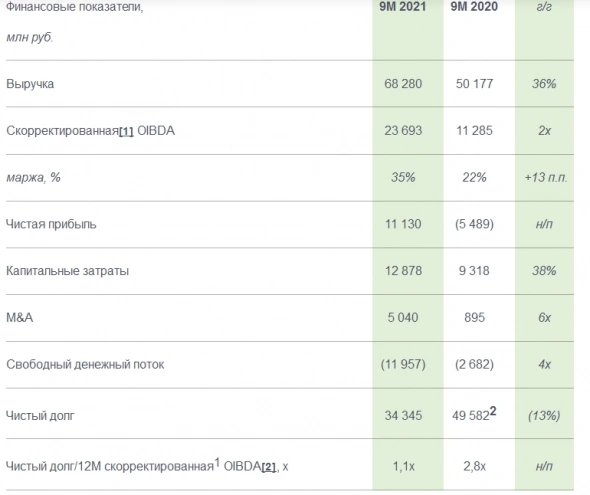

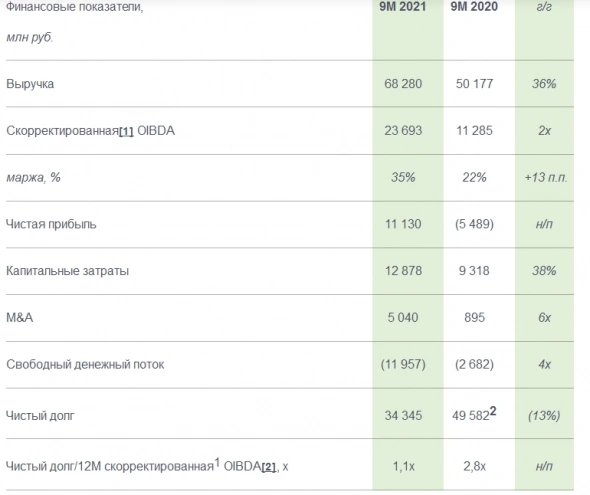

Segezha Group вчера представила финансовые результаты за 3K21 по МСФО. 3K21 OIBDA опередила наш прогноз на 13% и рентабельность OIBDA достигла 41% против прогнозных 36,5% благодаря сильному операционному левереджу на фоне максимальных рыночных цен. Средние цены реализации на бумагу в евро (F-CA) выросли на 22% с 2K21, на пиломатериалы — на 16% и на фанеру и клееный брус — на впечатляющие 65-74%. Учитывая OIBDA на уровне 23,7 млрд руб. за 9M21 и благоприятные перспективы рынка в 4K, мы считаем, что Segezha сможет опередить прогноз рынка по итогам 2021 г. (29,5 млрд руб. при рентабельности на уровне 32,5%). Чистая прибыль за 9M21 в размере 11,1 млрд руб. вкупе с долгом на уровне 1,1x на конец 3K21 указывают на возможность дополнительных дивидендных выплат, несмотря на интенсивные инвестиции и отрицательный СДП.

«Альфа-Банк»

Сегменты “Лесные ресурсы и деревообработка” и «Фанера и плиты” опередили прогноз, тогда как сегмент „Бумага и Упаковка“ ниже прогнозов из-за модернизации оборудования на Сегежском ЦБК.

( Читать дальше )

Мы считаем отчетность за 3K21 ПОЗИТИВНОЙ для акций компании.Курбатова Анна

«Альфа-Банк»

Сегменты “Лесные ресурсы и деревообработка” и «Фанера и плиты” опередили прогноз, тогда как сегмент „Бумага и Упаковка“ ниже прогнозов из-за модернизации оборудования на Сегежском ЦБК.

( Читать дальше )

Segezha Group выглядит перспективно на рынке пиломатериалов - Промсвязьбанк

- 02 ноября 2021, 16:23

- |

Segezha Group представила отчетность по МСФО за 9 месяцев 2021 г. Она нарастила выручку на 36%, до 68 млрд руб. и удвоила OIBDA до 24 млрд руб. Чистая прибыль компании составила 11 млрд рублей. Мы положительно оцениваем отчетность холдинга и считаем компанию перспективной на рынке пиломатериалов. Видим, что она делает все возможное, чтобы укрепить лидирующие позиции по направлениям с высокой добавленной стоимостью. Повышаем целевой ориентир по акциям Segezha Group до 13 руб./акцию, потенциал роста 26%.

Segezha Group, лесопромышленный холдинг АФК Системы, представил консолидированную отчетность по МСФО за 9 месяцев 2021 г., второй отчет в качестве публичной компании после IPO в апреле этого года.

Выручка в 3 кв. выросла на 35% г/г, до 25,6 млрд рублей, на фоне роста цен на продукцию лесной и бумажно-целлюлозной отраслей, а также положительных курсовых разниц. Выручка за 9 месяцев 2021 года составила 68,3 млрд рублей, что на 36% превышает показатель прошлого года. Доля экспортной выручки сохранилась на уровне 73%. Рост выручки поддерживается сохраняющимся высоким спросом на основные виды продукции группы и дефицитом некоторых позиций. По сравнению с прошлым кварталом цены на бумагу и пиломатериалы показали двузначные темпы роста, а цены на фанеру и клееный брус увеличились на 65% и 93% соответственно. В результатах холдинга также частично учтены показатели недавно приобретенного Новоенисейского лесохимического комплекса (НЛХК). Но более полный положительный эффект будет учтен в отчетности 4 квартала 2021 года.

( Читать дальше )

Segezha Group, лесопромышленный холдинг АФК Системы, представил консолидированную отчетность по МСФО за 9 месяцев 2021 г., второй отчет в качестве публичной компании после IPO в апреле этого года.

Выручка в 3 кв. выросла на 35% г/г, до 25,6 млрд рублей, на фоне роста цен на продукцию лесной и бумажно-целлюлозной отраслей, а также положительных курсовых разниц. Выручка за 9 месяцев 2021 года составила 68,3 млрд рублей, что на 36% превышает показатель прошлого года. Доля экспортной выручки сохранилась на уровне 73%. Рост выручки поддерживается сохраняющимся высоким спросом на основные виды продукции группы и дефицитом некоторых позиций. По сравнению с прошлым кварталом цены на бумагу и пиломатериалы показали двузначные темпы роста, а цены на фанеру и клееный брус увеличились на 65% и 93% соответственно. В результатах холдинга также частично учтены показатели недавно приобретенного Новоенисейского лесохимического комплекса (НЛХК). Но более полный положительный эффект будет учтен в отчетности 4 квартала 2021 года.

( Читать дальше )

Сегежа хочет закрыть сделку по покупке компании Интер Форест до конца года, инвестпрограмма может увеличиться

- 02 ноября 2021, 16:13

- |

В идеальной картине мира — да, мы хотели бы до конца декабря сделку (по покупке 100% акций «Интер Форест Рус» у инвесткомпании Bonum Capital — ред.) закрыть с тем, чтобы с 1 января консолидировать все активы и заниматься повышением их эффективности, увеличением выпуска объемов продукции и так далее— президент Segezha Михаил Шамолин

Segezha пересмотрит инвестпланы в сторону увеличения.

В «Интер Форес Рус», я совершенно не исключаю, что появится необходимость в реализации новых инвестиционных проектов. Сейчас мы пока только объявили о сделке и, конечно, в инвестпрограмму никаких проектов, связанных с техническим перевооружением этих активов, не закладывали. Но вполне возможно, что в процессе операционной деятельности выяснится дополнительная возможность проинвестироватьwww.interfax.ru/business/800972

Сегежа Групп – рсбу 9 мес 2021г / мсфо 9 мес 2021г

- 02 ноября 2021, 13:07

- |

Сегежа Групп – рсбу/ мсфо

15 690 000 000 обыкновенных акций

Free-float 23,9%

segezha-group.com/investors/shareholder-structure/

Капитализация на 02.11.2021г: 162,282 млрд руб

Общий долг на 31.12.2018г: 9,247 млрд руб/ мсфо 60,635 млрд руб

Общий долг на 31.12.2019г: 7,722 млрд руб/ мсфо 62,712 млрд руб

Общий долг на 31.12.2020г: 19,647 млрд руб/ мсфо 80,549 млрд руб

Общий долг на 30.06.2021г: 17,270 млрд руб/ мсфо 79,618 млрд руб

Общий долг на 30.09.2021г: 18,274 млрд руб/ мсфо 77,648 млрд руб

Выручка 2018г: 1,89 млн руб/ мсфо 57,890 млрд руб

Выручка 9 мес 2019г: 1,60 млн руб/ мсфо 43,738 млрд руб

Выручка 2019г: 2,18 млн руб/ мсфо 58,495 млрд руб

Выручка 9 мес 2020г: 1,26 млн руб/ мсфо 50,177 млрд руб

Выручка 2020г: 1,67 млн руб/ мсфо 68,987 млрд руб

Выручка 1 кв 2021г: 408 тыс руб/ мсфо 18,200 млрд руб

Выручка 6 мес 2021г: 816 тыс руб/ мсфо 42,671 млрд руб

Выручка 9 мес 2021г: 1,23 млн руб/ мсфо 68,280 млрд руб

Прибыль 2018г: 3,445 млрд руб/ Прибыль мсфо 12,21 млн руб

( Читать дальше )

15 690 000 000 обыкновенных акций

Free-float 23,9%

segezha-group.com/investors/shareholder-structure/

Капитализация на 02.11.2021г: 162,282 млрд руб

Общий долг на 31.12.2018г: 9,247 млрд руб/ мсфо 60,635 млрд руб

Общий долг на 31.12.2019г: 7,722 млрд руб/ мсфо 62,712 млрд руб

Общий долг на 31.12.2020г: 19,647 млрд руб/ мсфо 80,549 млрд руб

Общий долг на 30.06.2021г: 17,270 млрд руб/ мсфо 79,618 млрд руб

Общий долг на 30.09.2021г: 18,274 млрд руб/ мсфо 77,648 млрд руб

Выручка 2018г: 1,89 млн руб/ мсфо 57,890 млрд руб

Выручка 9 мес 2019г: 1,60 млн руб/ мсфо 43,738 млрд руб

Выручка 2019г: 2,18 млн руб/ мсфо 58,495 млрд руб

Выручка 9 мес 2020г: 1,26 млн руб/ мсфо 50,177 млрд руб

Выручка 2020г: 1,67 млн руб/ мсфо 68,987 млрд руб

Выручка 1 кв 2021г: 408 тыс руб/ мсфо 18,200 млрд руб

Выручка 6 мес 2021г: 816 тыс руб/ мсфо 42,671 млрд руб

Выручка 9 мес 2021г: 1,23 млн руб/ мсфо 68,280 млрд руб

Прибыль 2018г: 3,445 млрд руб/ Прибыль мсфо 12,21 млн руб

( Читать дальше )

Segezha Group объявила результаты за 9М 2021 г.

- 02 ноября 2021, 13:03

- |

Добрый день, уважаемые инвесторы!

Сегодня Segezha Group объявила результаты своей работы за 9М 2021 г.

Если коротко, рост продолжился, маржинальность выросла до 35%.

Подробнее:

Релиз и презентация о результатах здесь

Сегодня Segezha Group объявила результаты своей работы за 9М 2021 г.

Если коротко, рост продолжился, маржинальность выросла до 35%.

Подробнее:

- Выручка выросла на 36% г/г до 68 млрд руб.

- OIBDA увеличилась в 2 раза г/г до 24 млрд руб.

- Маржинальность по OIBDA достигла 35% (против 22% год назад)

- Чистая прибыль выросла до 11,1 млрд руб. против убытка (5,5) млрд руб. за 9М 2020 г.

- Чистый долг к 12М OIBDA снизился до 1,1х

- Бумага и упаковка: выручка 28 млрд руб. (+1% г/г), OIBDA = 8 млрд руб. (+3% г/г)

- Лесные ресурсы и деревообработка: выручка 21 млрд руб. (+47% г/г), OIBDA = 11 млрд руб. (+3 раза г/г)

- Фанера и плиты: выручка 10 млрд руб. (+56% г/г), OIBDA = 5 млрд руб. (+3 раза г/г)

- Домостроение: выручка 5 млрд руб. (+50% г/г), OIBDA = 2,4 млрд руб. (+2 раза г/г)

Релиз и презентация о результатах здесь

📈Сегежа растёт на 2.7% после публикации отчётности

- 02 ноября 2021, 10:26

- |

📈Сегежа растёт на 2.7%, в моменте рост был выше 5%.Чистая прибыль Сегежа за 9 месяцев составила ₽11 млрд против убытка годом ранее. Выручка за 9 месяцев составила 68 млрд руб., увеличившись на 36% год-к-году (г/г) на фоне восстановления глобального спроса и роста средних цен реализации продукции Группы, влиявших на показатели также в течение первого полугодия 2021 г.

Чистая прибыль Сегежа за 9 месяцев составила ₽11 млрд против убытка годом ранее

- 02 ноября 2021, 09:34

- |

· Выручка за 9 месяцев составила 68 млрд руб., увеличившись на 36% год-к-году (г/г) на фоне восстановления глобального спроса и роста средних цен реализации продукции Группы, влиявших на показатели также в течение первого полугодия 2021 г.;

( Читать дальше )

· Скорректированная1 OIBDA выросла до 24 млрд руб., увеличившись в 2 раза год-к-году благодаря интегрированной бизнес-модели компании, росту выручки и работе менеджмента по оптимизации затрат;

· Маржа по скорректированной1 OIBDA выросла до 35% (+13 п.п. г/г);

· Чистая прибыль составила 11 млрд руб. по сравнению с убытком (5,5) млрд руб. годом ранее – за счет сильных операционных показателей, роста выручки и маржинальности бизнеса. На динамику чистой прибыли г/г также повлиял единовременный убыток по переоценке валютных кредитов в прошлом году.

( Читать дальше )

До конца года возможны специальные дивидендные выплаты Segezha Group - Альфа-Банк

- 01 ноября 2021, 21:56

- |

Segezha Group завтра представит финансовые результаты за 3К21 по МСФО. Мы ожидаем рекордно высоких показателей выручки и EBITDA (25,4 млрд руб. и 9,3 млрд руб. при рентабельности 36,5%, данные в годовом сопоставлении не доступны) на фоне сильной конъюнктуры цен летом этого года. Акции SGZH потеряли в цене примерно 13% с максимумов 20 октября. Таким образом, учитывая перспективы сильных результатов за 4К21, несмотря на укрепление курса рубляк EUR, продвижение инвестиционной программы, а также ожидаемое объявление дивидендов за 2020 г., мы ожидаем, что результаты за 3К21 вновь произведут очень хорошее впечатление на инвесторов. В ходе телефонной конференции мы ожидаем, что менеджмент представит обновленную информацию о программе капиталовложений и интеграции НЛХК.

Выручка вырастет на 4% к/к до 25,4 млрд руб. на фоне сильной сезонной динамики во всех бизнес-сегментах. Мы ожидаем, что выручка сегмента “Бумага и упаковка” составит 10,4 млрд руб., тогда как выручка сегмента “Лесные ресурсы и деревообработка” составит 8,0 млрд руб. после ICO (данные на квартальной и на годовой основе не доступны). По нашей оценке, вклад сегмента “Фанера и плиты” составит 3,8 млрд руб., а вклад сегмента “Домостроение” – 2,0 млрд руб. в совокупную выручку компании.

( Читать дальше )

Выручка вырастет на 4% к/к до 25,4 млрд руб. на фоне сильной сезонной динамики во всех бизнес-сегментах. Мы ожидаем, что выручка сегмента “Бумага и упаковка” составит 10,4 млрд руб., тогда как выручка сегмента “Лесные ресурсы и деревообработка” составит 8,0 млрд руб. после ICO (данные на квартальной и на годовой основе не доступны). По нашей оценке, вклад сегмента “Фанера и плиты” составит 3,8 млрд руб., а вклад сегмента “Домостроение” – 2,0 млрд руб. в совокупную выручку компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал