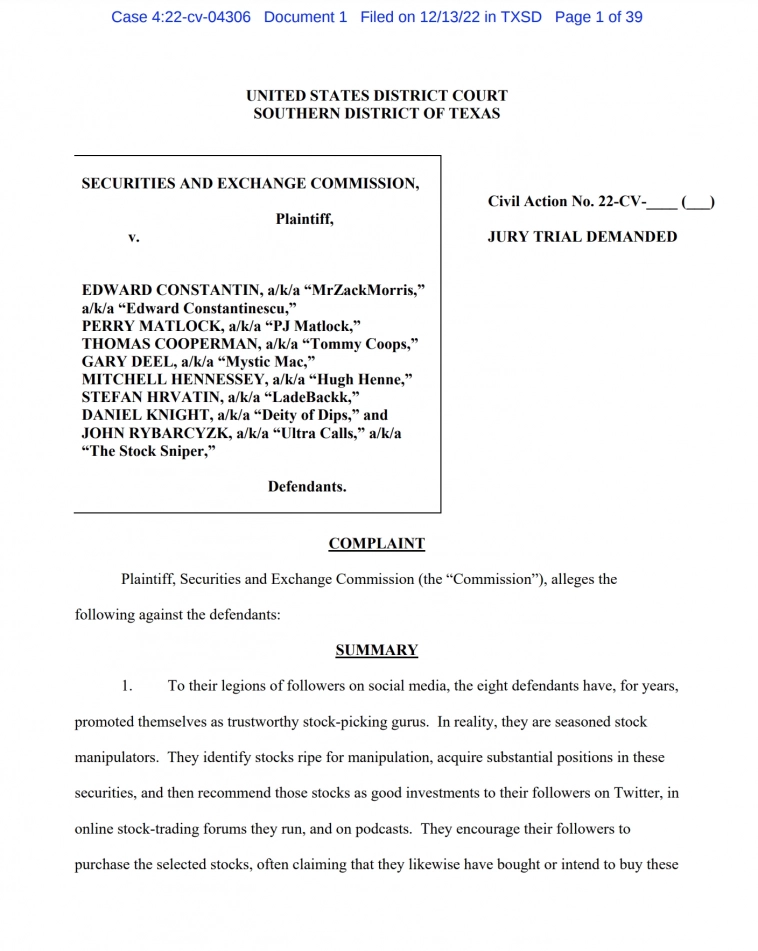

Sec

Ой, что творится! SEC наехало на интернет-гур

- 14 декабря 2022, 19:16

- |

Ща перевод выкачу. Нетерпеливым линк на оригинальный документ: storage.courtlistener.com/recap/gov.uscourts.txsd.1899118/gov.uscourts.txsd.1899118.1.0.pdf

Русский перевод. Имеет смысл читать полностью. mega.nz/file/YJFhXDID#LWeREvPYecDK1EbKKQErzNcbeS-L8DrkM2PQeIXekVw

- комментировать

- 1.9К

- Комментарии ( 1 )

Goldman Sachs заплатит $4 млн регуляторам США за нарушения в работе своих ESG-фондов

- 23 ноября 2022, 13:23

- |

Подробнее – в материале «Ъ»

Новые подробности краха биржи FTX. Кого FTX потянет за собой? Кража $1 млрд средств клиентов и при чём тут Глава SEC США

- 16 ноября 2022, 17:41

- |

Сегодня мы расскажем о взломе биржи на $600 млн., проведём расследование, отвечающее на вопрос: откуда в бюджете появилась дыра на $8 млрд. и куда делся $1 млрд. клиентских средств. Предоставим информацию о связях главы FTX Сэма-Бэнкмана Фрида с главой Комиссии по ценным бумагам США, проанализируем, какие проекты подвергнуться каскадной ликвидации и последуют за FTX и порассуждаем, что дальше ждёт крипторынок, на каких его секторах случившееся скажется положительно, а какие попросту убьёт. Поехали!

Для начала напомню, что 8 ноября криптовалютный рынок испытал сильнейший шок. Более чем на 90% обвалился нативный токен крупнейшей биржи FTX, что повлекло за собой падение котировок абсолютно всех криптовалют. Самый известный NFT-художник Beeple отреагировал на крах крипторынка из-за FTX масштабной работой damn you sbf_ftx. в которой изобразил разрушающийся биткоин с фотографией главы FTX Сэма-Бэнкмана Фрида (SBF).

( Читать дальше )

Ripple vs SEC

- 14 ноября 2022, 22:21

- |

Ранее мы не делали обзоров на криптовалюту XRP. Ее будущее зависит от исхода судебного процесса инициированного американской Комиссией по ценным бумагам и биржам (SEC). Поэтому сегодня мы ознакомимся с позициями сторон по данному делу и постараемся определить время его окончания.

Сразу стоит отметить, что исход дела Ripple vs SEC не только определит дальнейшую судьбу XRP, но и во многом покажет, какие цифровые монеты в соответствии с законодательством США могут быть признаны ценными бумагами. Именно поэтому важно следить за исходом данного дела.

Позиции сторон

Несмотря на то, что разбирательство идет уже около двух лет пока ни одна сторона конфликта не получила явного преимущества и продолжает отстаивать свою позицию. SEC настаивает, что блокчейн-компания Ripple получила доход в размере $1,3 млрд от продажи незарегистрированных ценных бумаг под видом токенов XRP. В свою очередь защита это отрицает и говорит, что со стороны компании Ripple никогда не было обещаний получения дохода от владения XRP, а следовательно данный токен нельзя приравнивать к ценным бумагам.

( Читать дальше )

SEC: Правило 606 Регламента NMS для брокеров/дилеров.

- 25 сентября 2022, 11:06

- |

С момента принятия Правила 606 Регламента NMS методы маршрутизации и исполнения изменились по мере того, как рынки стали более автоматизированными, рассредоточенными и сложными. Сегодня торговля на фондовых рынках США распределена между рядом высокоавтоматизированных торговых центров: 13 зарегистрированных бирж, более 40 альтернативных торговых систем и более 200 внебиржевых маркет-мейкеров. Заказы клиентов регулярно направляются и исполняются с использованием сложных алгоритмов исполнения заказов, которые могут использовать различные торговые стратегии, типы заказов, признаки интереса и дочерние заказы для доступа к этим торговым центрам.

( Читать дальше )

SEC обвинила 18 ответчиков в международной схеме манипулирования акциями с использованием взломанных брокерских счетов в США

- 20 августа 2022, 12:45

- |

Вашингтон, округ Колумбия, 15 августа 2022 г. —

Комиссия по ценным бумагам и биржам сегодня обвинила 18 физических и юридических лиц в причастности к мошеннической схеме, в ходе которой десятки розничных брокерских счетов в Интернете были взломаны и неправомерно использованы для покупки акций с микрокапитализацией с целью манипулирования ценой и объемом торгов этими акциями. В число обвиняемых входят Рахим Мохамед из Альберты, Канада, который, как утверждается, координировал хакерские атаки, и несколько других лиц в США и за их пределами, которые предположительно извлекли выгоду из этой схемы или участвовали в ней.

Согласно жалобе SEC, в конце 2017 и начале 2018 года хакеры получили доступ как минимум к 31 розничному брокерскому счету в США и использовали их для покупки ценных бумаг Lotus Bio-Technology Development Corp. и Good Gaming, Inc. Несанкционированные покупки предположительно позволили мошенникам, которые уже контролировали большие пакеты акций Lotus Bio-Tech и Good Gaming, чтобы продать свои активы по искусственно завышенным ценам и получить более 1 миллиона долларов незаконных доходов. Согласно жалобе, Дэвис Вонг из Британской Колумбии, Канада, и Гленн Б. Лейкен из Иллинойса, соответственно, контролировали большую часть акций Lotus Bio-Tech и Good Gaming, которые были проданы во время проведения хакерских атак, а Мохамед координировал свои действия с Вонгом, Лейкеном и другими для организации атак. В жалобе также утверждается, что Ричард Танг из Британской Колумбии, Канада, был замешан как в схемах Lotus Bio-Tech, так и в схемах Good Gaming.

( Читать дальше )

Действия, исходящие от Центра анализа и выявления злоупотреблений рынком

- 04 августа 2022, 23:10

- |

Вашингтон, округ Колумбия, 25 июля 2022 г. —

Комиссия по ценным бумагам и биржам сегодня выдвинула обвинения в инсайдерской торговле против девяти лиц в связи с тремя отдельными предполагаемыми схемами, которые в совокупности принесли более 6,8 млн долларов незаконно полученных доходов. В число обвиняемых входят бывший директор по информационной безопасности (CISO), инвестиционный банкир и бывший стажер ФБР, все из которых якобы делились конфиденциальной информацией со своими друзьями, которые затем торговали этой конфиденциальной информацией. Каждое из трех действий, о которых было объявлено сегодня, исходит от Центра анализа и обнаружения отдела по борьбе с нарушениями рынка (MAU) Отдела по обеспечению соблюдения требований SEC, который использует инструменты анализа данных для обнаружения подозрительных торговых моделей.

Принудительные действия SEC были поданы в федеральный окружной суд Манхэттена, и в каждом случае прокуратура США по Южному округу Нью-Йорка сегодня объявила о параллельных уголовных обвинениях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал