SPO

Промомед не исключает SPO в 2026 году - ИФ

- 03 сентября 2025, 08:46

- |

- комментировать

- 280

- Комментарии ( 0 )

📈 «Озон Фармацевтика» увеличила free-float до 14% после SPO

- 02 сентября 2025, 10:18

- |

Индексный комитет Московской биржи утвердил новый коэффициент free-float акций компании на уровне 14% — это результат успешного вторичного публичного размещения (SPO). С 19 сентября 2025 года обновлённые данные вступят в силу.

Уже сейчас мы видим увеличение объёмов торгов — акции становятся доступнее для частных и институциональных инвесторов. Решение биржи подтверждает прозрачность структуры капитала и зрелость корпоративных практик.

💬 Дмитрий Коваленко, директор по связям с инвесторами «Озон Фармацевтика»:

«SPO позволило нам существенно увеличить долю акций в свободном обращении, а решение Московской биржи официально закрепляет этот результат. Важно, что уже сегодня мы видим увеличение объема торгов акциями компании — это способствует росту интереса к нашей инвестиционной истории и расширению акционерной базы.

Следующим шагом станет возможное включение акций в первый котировальный список Московской биржи — важное подтверждение прозрачности и высокого уровня корпоративного управления ПАО «Озон Фармацевтика».

( Читать дальше )

Озон Фармацевтика увеличила free-float до 14% после SPO — компания

- 02 сентября 2025, 10:00

- |

ПАО «Озон Фармацевтика» (далее — «Озон Фармацевтика», «Компания» и совместно с дочерними обществами — «Группа»), ведущий российский производитель воспроизведённых фармацевтических препаратов, информирует, что Индексный комитет Московской биржи на заседании 28 августа 2025 года утвердил новый коэффициент free-float акций Компании на уровне 14%.

Увеличение free-float стало результатом успешно проведённого SPO. Подробнее о размещении — на сайте Компании.

С учетом нового коэффициента free-float, ПАО «Озон Фармацевтика» рассчитывает на дальнейшее включение акций Компании в первый котировальный список. Это станет важным шагом в реализации стратегии Компании по повышению ликвидности и привлекательности бумаг для инвесторов.

Новые базы расчета индексов Московской биржи вступят в силу с 19 сентября 2025 года.

Дмитрий Коваленко, Директор по связям с инвесторами ПАО «Озон Фармацевтика»:

( Читать дальше )

Обсудили с ВТБ результаты, допэмиссию и дивиденды с ВТБ. Леонид Вакеев

- 30 августа 2025, 16:10

- |

Запись тут:

А так же на каналах ВК и YT.

Что я бы отметил?

👉Цена допки неизвестна, но рыночная практика такова, что обычно есть дисконт к рын.цене

👉Дата совета директоров неизвестна, будет в сентябре

👉Основной драйвер роста акций: это рост процентной маржи по мере снижения ставок

👉Комисс доход хорошо растет (+27%г/г) в том числе за счет трансграничных платежей (есть филиалы в Индии, Китае)

👉Резервы по физикам растут, потому что эти заёмщики «вызрели», брали кредиты по выс ставкам в 2023 году

👉CoR низкий по юрикам, так как во 2 квартале был возврат кредита, по которому прежде был создан резерв

👉Рост клиентской базы +3,5 млн был органическим, а не за счет приобретений

👉После допки будет решаться вопрос о конвертации префов. Потом уже решение по див.политике.

👉Государство хочет, чтобы ВТБ платило дивы.

👉Сколько денег требуется ОСК неизвестно

Надеюсь, было полезно👍

Почему приму участие в допке ВТБ и уже подал заявку.

- 30 августа 2025, 14:30

- |

‼️Всех кто спрашивает стоит ли участвовать в выкупе ВТБ.

Всё достаточно просто можно заплатить 500 р. за заявку и посмотреть какую предложат цену по выкупу. И в зависимости от её интересности уже принять решение покупать или нет.

☝️Размещение ВТБ кстати давит на рынок не только в том плане, что специально давят и типа того… Но и в том, что под это нужны свободные бабки. А кто-то может их и высвобождать что-то продавая.

И крупные участники могли деньги отложить чтобы посмотреть цену. А там уже или купят или не купят. И если нет, то потом эти деньги нужно будет «пристраивать».

Так что для нашего рынка фактор размещения важен, ждём когда он окажется в прошлом. Ну и посмотрим сами какую цену предложат

А подробней почему я приму участие в допке в видео:

Короткое видео по допке ВТБ и почему я сам приму участие.

Ютуб — youtu.be/E0FJAifKBqI

Вконтакте — vk.com/video-148253334_456239555

ПремПрава на VTBR: стартанул сбор заявок🏁

- 29 августа 2025, 09:43

- |

ВТБ решил ценовой диапазон не сообщать❌ То есть даже без ориентира по цене запустил сбор заявок по ПремПраву. Это допустимо. Может, в конце концов, ценового диапазона вообще не будет, а сразу финальная цена🤔

Поэтому сейчас просто подаём заявку на покупку акций VTBR по ПремПраву вслепую. Ведь эта заявка нас ни к чему не обязывает, зато в будущем создает возможность гарантированно (без всяких аллокаций) купить новые акции VTBR из допки по цене допки (если эта цена нас устроит).

«Не путать заявку по ПремПраву с заявкой на покупку акций из допки в общем порядке (как при IPO/SPO). В общем порядке сбор заявок ещё не начался. Сейчас пока только ПремПраво в процессе.»

Что делать?

Подать заявку-поручение своему брокеру на покупку акций VTBR по корп.действию «преимущественное право приобретения» акций VTBR (тип корп.действия PRIO, референс 1067801).

Порядок подачи заявки (личный визит, чат и пр.) каждый уточняет у своего брокера. Но это точно не в стакане!

( Читать дальше )

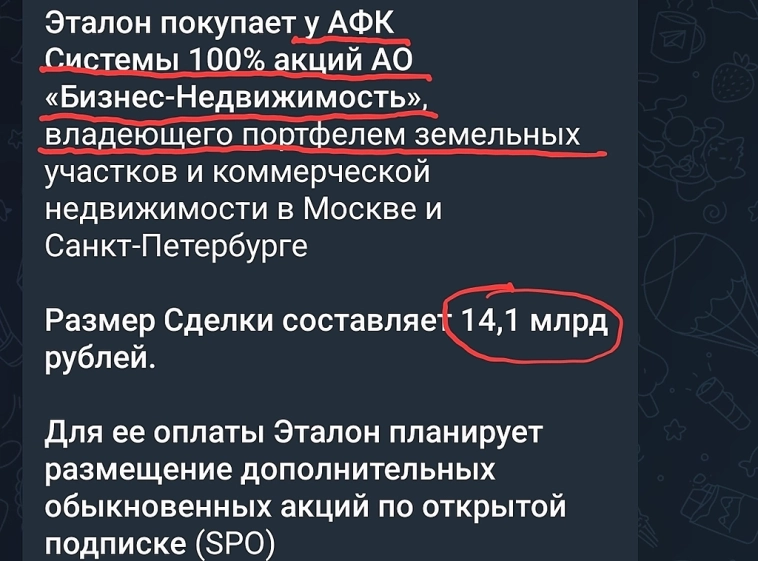

Эталон войдет в число крупнейших девелоперов премиум-жилья в России через покупку “Бизнес-Недвижимости” за ₽14 млрд, сделка будет профинансирована за счет SPO — компания

- 28 августа 2025, 19:00

- |

Эталон войдет в число крупнейших девелоперов премиум-жилья в России. Он расширяет земельный банк через покупку “Бизнес-Недвижимости” за 14 млрд руб. В портфеле приобретаемой компании 42 участка в центральных локациях Москвы и Петербурга. Девелоперский потенциал первых 18 участков — более 200 тыс квадратных метров, от их реализации “Эталон” рассчитывает получить более 185 млрд рублей прибыли до 2032 года.

В условиях жесткой ДКП “Эталон” не будет привлекать долг на покупку “Бизнес-Недвижимости”, он планирует профинансировать сделку за счет SPO. Компания намерена предложить рынку акции дополнительного выпуска, все привлеченные деньги пойду в компанию (100% cash-in). Действующие акционеры Эталона получат приоритетное право на участие в сделке. ПАО АФК «Система», крупнейший акционер “Эталона”, сообщила, что намерена принять участие в SPO при условии получения необходимых одобрений.

Группа «Эталон» сообщает о заключении сделки по приобретению у АФК «Система» 100% акций АО «Бизнес-Недвижимость», владеющего портфелем земельных участков и коммерческой недвижимости в Москве и Санкт-Петербурге (далее –«Сделка»).

( Читать дальше )

Уже скоро должны объявить цену в рамках допэмиссии ВТБ

- 26 августа 2025, 09:01

- |

В ожидании акции умеренно снижаются. Впрочем, как и весь рынок, застывший в геополитической неопределенности. На мой взгляд в стакане заметен серьезный продавец, который скорее всего уже имеет информацию по цене размещения, поэтому не стесняется продавать акции, готовясь откупить на SPO.

В связи с этим хочу напомнить про очень похожий паттерн в МТС банке, SPO которого тоже прошлого совсем недавно. К моменту допки акции упорно падали и даже обновили локальные минимумы (ВТБ на этом фоне еще хорошо держится). В итоге допку объявили выше рынка и выкупил ее в основном мажоритарный акционер (я так понимаю МТС). Но суть не в этом. Как-только инвесторы поняли, что потенциальный навес предложения ушел, акции бодро отскочили!!

Попробую осторожно предположить, что с ВТБ может произойти что-то похожее. Как только SPO завершится, инвесторы сосредоточатся на потенциальном позитиве:

— окончание СВО (а в друг?);

— рост процентной маржи;

— дивиденды;

Продолжаем наблюдение!

( Читать дальше )

Банк России опубликовал проект указания, которое решит проблему повышенного налогообложения в ходе IPO

- 25 августа 2025, 20:09

- |

◾Банк России опубликовал проект указания, которое решит проблему повышенного налогообложения в ходе IPO. Речь про ситуацию, когда размещение прошло по одной цене, а минимальная котировка в первый день торгов на бирже была выше этой цены. Тогда у инвестора возникает материальная выгода, с которой взимается налог. С точки зрения законодательства цена актива при IPO не учитывается как рыночная, из-за чего и возникает матвыгода.

◾Банк России предложил признавать цену IPO как рыночную. А в случае проведения SPO рыночной будет фактическая цена приобретения инвестором бумаг в день начала их торгов на бирже, говорится в пояснительной записке к документу.

◾Проект указания вступает в силу спустя 10 дней после его официального опубликования.

cbr.ru/Queries/XsltBlock/File/90538/6593

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал