SPBExchange

СПБ Биржа публикует итоги торгов за ноябрь

- 01 декабря 2025, 16:09

- |

Стоимостной объём сделок в режиме основных торгов с ценными бумагами российских компаний на СПБ Бирже по итогам ноября 2025 года составил 144,87 млрд рублей. Это на 14,94% меньше, чем в октябре 2025 года (170,31 млрд рублей), и в 31,1 раза превышает показатель ноября 2024 года (4,66 млрд рублей).

Количество активных счетов инвесторов в режиме основных торгов в ноябре уменьшилось до 1,62 млн, что на 6,43% меньше, чем в октябре (1,73 млн счетов).

Участники торгов заключили в ноябре 51,29 млн сделок, что на 20,74% меньше по сравнению с октябрём (64,72 млн сделок).

Среднедневной объём торгов в будние дни ноября составил 6,79 млрд рублей, что на 5,19% меньше, чем в октябре (7,16 млрд рублей). С учётом выходных дней среднедневной объём торгов составил 4,83 млрд рублей (в октябре — 5,49 млрд рублей).

Доля объёма торгов по выходным дням составила 6,30% (9,12 млрд рублей) от общего объёма торгов за месяц.

Стоимостной объём сделок на СПБ Фьюче в режиме основных торгов с расчётными фьючерсными контрактами составил 20,49 млн рублей. Количество сделок составило 8,29 тыс.

( Читать дальше )

- комментировать

- 297

- Комментарии ( 0 )

Группа СПБ Биржи представила механизм доступа инвесторов к акциям быстрорастущих непубличных компаний

- 21 ноября 2025, 10:41

- |

Новый механизм с участием центрального контрагента позволит частным инвесторам через брокеров инвестировать в акции компаний, представленные на инвестиционных платформах

Группа СПБ Биржи провела презентацию, посвящённую официальному старту проекта, призванного обеспечить возможность эмитентам привлекать финансирование ещё до их выхода на публичный рынок, а инвесторам — получать доступ к акциям таких компаний через брокеров, подключённых к расчётно-клиринговой платформе группы СПБ Биржи. Во встрече приняли участие представители брокеров, управляющих компаний, инвестиционных платформ, венчурных фондов и СМИ.

«Сегодня частные инвесторы уже помогают российским компаниям привлекать капитал через инвестиционные платформы — отметил Евгений Сердюков, генеральный директор СПБ Биржи. — Группа СПБ также планомерно работает в этом направлении, обеспечивая возможность эмитентам привлекать финансирование с помощью цифровых финансовых активов, облигаций и акций. СПБ Биржа активно развивает вторичные торги ценными бумагами российских компаний.

( Читать дальше )

Биржа будущего 3.0: поглотит ли криптоиндустрия традиционный финансовый рынок

- 18 ноября 2025, 14:09

- |

Криптоиндустрия в условиях отсутствия или очень ограниченного регулирования демонстрирует впечатляющие темпы роста, значительно опережающие темпы роста традиционного рынка. При этом демонстрирует способность к самоорганизации — росту и совершенствованию, несмотря на кризисы.

• Не является ли это сигналом глобальным регуляторам, что они слишком «закрутили гайки» в регулировании?

• Как участники рынка видят вызовы со стороны криптоиндустрии — как угрозу, стимул или возможное партнерство?

• Криптоиндустрия работает работает 24/7, готова ли традиционная индустрия поддержать такой ритм?

На эти и другие вопросы ответили участники панельной дискуссии о будущем финансовых рынков, криптоиндустрии и регуляторики.

🎤 Смотрите дискуссию в официальных каналах СПБ Биржи на VK Видео и Rutube.

СПБ Биржа предоставит инвесторам доступ к акциям инновационных быстрорастущих компаний и стартапов до их выхода на публичный рынок

- 17 ноября 2025, 09:28

- |

СПБ Биржа совместно с СПБ Банком и СПБ Клирингом реализовала механизм инвестирования в инновационные быстрорастущие компании и стартапы, представленные на инвестиционной платформе «Аврора» и краудинвестинговой платформе brainbox.VC. Решение позволит малым и средним компаниям привлекать финансирование через биржевую инфраструктуру, а инвесторам — получать доступ к акциям растущих компаний ещё до их выхода на публичный рынок.

«Мы нацелены объединить рынок венчурных инвестиций и биржевой рынок капитала. Это позволит инвесторам получать доступ к инновационным и быстрорастущим компаниям и стартапам в едином окне», — подчеркнул Иван Сузимов, исполнительный директор СПБ Биржи.

Как работает механизм

- Инвесторы подают брокерам СПБ Биржи заявки на участие в компаниях, представленных на Авроре и brainbox.VC.

- СПБ Банк выкупает акции выбранных компаний на сумму, равную совокупному объёму заявок брокеров.

- СПБ Банк в режиме внебиржевых сделок с участием центрального контрагента (СПБ Клиринг) заключает сделки с брокерами, передавая им акции и получая денежные средства.

( Читать дальше )

СПБ Биржа 18 ноября добавит на торги пять расчётных фьючерсов на российские акции

- 13 ноября 2025, 14:48

- |

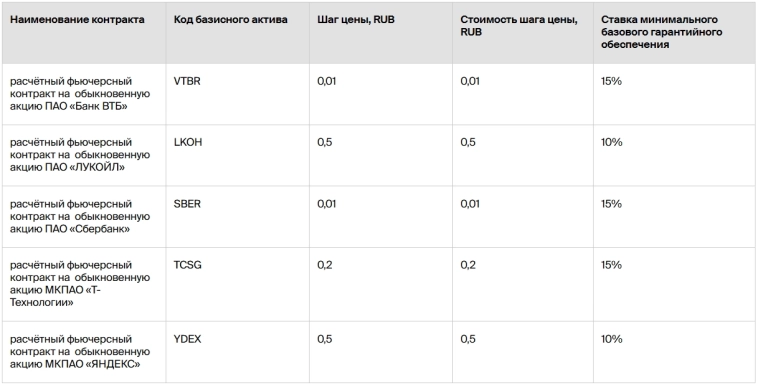

СПБ Биржа с 18 ноября 2025 года расширит список расчётных фьючерсных контрактов на торгах. Базисными активами новых фьючерсов с еженедельным исполнением станут обыкновенные акции российских компаний — ВТБ, ЛУКОЙЛа, Сбербанка, Т-Технологий, Яндекса.

Расчёты по фьючерсным контрактам будут проводиться в рублях. Размер контракта — одна обыкновенная акция. Экспирация контрактов (последний день обращения) — по четвергам. Исполнение контракта (проведение расчётов) осуществляется на следующий торговый день после экспирации контракта.

Наименование и параметры расчётных фьючерсных контрактов

Торги на Срочном рынке проводятся ежедневно с 10:00 до 00:00 мск с обязательным присутствием маркетмейкеров для обеспечения ликвидности по каждому контракту.

Инвесторам на СПБ Фьюче доступны ежеквартальные фьючерсные контракты на акции СПБ Биржи и еженедельные — на акции инвестиционных фондов iShares MSCI Brazil ETF, iShares MSCI China ETF, iShares MSCI India ETF, iShares MSCI Saudi Arabia ETF, на индекс акций инвестиционного фонда iShares Bitcoin Trust ETF (IBTCUSD), отражающего динамику стоимости биткоина, и на индекс акций инвестиционного фонда iShares Ethereum Trust ETF (IETHUSD), отражающего динамику стоимости эфира.

( Читать дальше )

СПБ Биржа публикует итоги торгов за октябрь

- 01 ноября 2025, 16:10

- |

Стоимостной объём сделок в режиме основных торгов с ценными бумагами российских компаний на СПБ Бирже по итогам октября 2025 года составил 170,31 млрд рублей. Это на 22,03% больше, чем в сентябре 2025 года (139,57 млрд рублей), и в 26,4 раза превышает показатель октября 2024 года (6,46 млрд рублей).

Количество активных счетов инвесторов в режиме основных торгов в октябре увеличилось до 1,73 млн, что на 6,53% больше, чем в сентябре (1,62 млн счетов).

Участники торгов заключили в октябре 64,72 млн сделок, что на 6,67% больше по сравнению с сентябрём (60,67 млн сделок).

Среднедневной объём торгов в будние дни октября составил 7,16 млрд рублей, что на 16,44% больше, чем в сентябре (6,15 млрд рублей). С учётом выходных дней среднедневной объём торгов составил 5,49 млрд рублей (в сентябре — 4,98 млрд рублей).

Доля объёма торгов по выходным дням составила 3,32% (5,65 млрд рублей) от общего объёма торгов за месяц.

Стоимостной объём сделок на СПБ Фьюче в режиме основных торгов с расчётными фьючерсными контрактами составил 0,12 млрд рублей. Количество сделок составило 16,69 тыс.

( Читать дальше )

Панельная дискуссия «Биржа будущего 3.0: поглотит ли криптоиндустрия традиционный финансовый рынок»: темы и участники

- 30 октября 2025, 15:39

- |

СПБ Биржа 12 ноября 2025 года, накануне Уральской конференции НАУФОР «Российский фондовый рынок 2025», проведёт в Екатеринбурге панельную дискуссию «Биржа будущего 3.0: поглотит ли криптоиндустрия традиционный финансовый рынок». Определены ключевые темы и состав участников.

Расчёты в стейблкоинах, токенизация традиционных активов, участие институциональных инвесторов, признание регуляторов превращают криптоиндустрию в полноправного участника глобальной финансовой системы.

Участники дискуссии

- Денис Додон, директор центра инноваций Альфа-Банка

- Андрей Дронин, эксперт, управляющий активами, маркет-мейкер

- Екатерина Лозгачева, директор департамента стратегического развития финансового рынка Банка России

- Владимир Курляндчик, директор по развитию Арка Технолоджиз

- Игорь Марич, представитель Группы «Московская биржа»

- Иван Рыжиков, директор торговой платформы Т-Инвестиций

- Евгений Сердюков, генеральный директор СПБ Биржи

Модератором выступит Роман Горюнов, президент Ассоциации «НП РТС»

( Читать дальше )

СПБ Биржа начала торги расчётным фьючерсом на индекс IETHUSD на СПБ Фьюче

- 28 октября 2025, 10:07

- |

СПБ Биржа 28 октября 2025 года начала торги на Срочном рынке «СПБ Фьюче» расчётным фьючерсным контрактом ETHUSD, отражающим динамику цены эфира. Базисным активом нового фьючерса является индекс на акции иностранного биржевого инвестиционного фонда iShares Ethereum Trust ETF (IETHUSD1).

Новый фьючерс позволяет инвесторам реализовывать направленные стратегии2, основанные на ожиданиях роста или снижения цены базисного актива, комбинированные стратегии — межбиржевые арбитражные операции, а также применять фьючерс в комбинации с другими биржевыми инструментами, например, процентными.

Фьючерсы на СПБ Фьюче отличаются от любых других существующих на российском биржевом рынке тем, что финансовый результат (Вариационная маржа) фиксируется только по закрытым позициям, поэтому налогооблагаемая база возникает в момент закрытия позиции. При этом по открытым фьючерсным позициям удерживается гарантийное обеспечение. Его величина зависит от изменения цены фьючерса, рыночной волатильности и пересчитывается ежедневно.

( Читать дальше )

Панельная дискуссия «Биржа будущего 3.0: поглотит ли криптоиндустрия традиционный финансовый рынок»

- 21 октября 2025, 18:17

- |

СПБ Биржа 12 ноября 2025 года, накануне Уральской конференции НАУФОР «Российский фондовый рынок 2025», проведёт в Екатеринбурге панельную дискуссию «Биржа будущего 3.0: поглотит ли криптоиндустрия традиционный финансовый рынок».

В обсуждении примут участие представители организаций финансового рынка. Список участников уточняется и будет опубликован в ближайшее время.

Мероприятие открыто для участников Уральской конференции НАУФОР и представителей СМИ. Просим подтвердить участие, заполнив короткую форму регистрации.

Регламент мероприятия

16:30–17:00 ЕКТ — Встреча гостей и участников мероприятия

17:00–18:45 ЕКТ — Панельная дискуссия

19:00–23:00 ЕКТ — Ужин

Место проведения: г. Екатеринбург, ул. Бориса Ельцина, 8, гостиница «Хаятт Ридженси Екатеринбург», зал «Бальный C».

Видеозапись мероприятия будет размещена в официальных каналах СПБ Биржи: MAX, VK и Telegram.Официальное сообщение.

СПБ Биржа расширит список доступных на торгах в выходные дни ценных бумаг до 204

- 15 октября 2025, 13:30

- |

СПБ Биржа с 17 октября 2025 года расширит список российских ценных бумаг, доступных на торгах в вечернюю и утреннюю дополнительные сессии, в том числе в выходные дни. Всего на торгах в выходные дни инвесторам для заключения сделок будут доступны 204 российские ценные бумаги.

Акции российских компаний, доступные на торгах с 17 октября 2025 года в вечернюю и утреннюю дополнительные торговые сессии (см. таблицу на сайте СПБ Биржи в пресс-релизе)

СПБ Биржа проводит торги ежедневно, включая выходные и праздничные дни. В будние дни торги проводятся с 7:00 до 23:50 мск: с 7:00 до 10:00 мск — утренняя дополнительная торговая сессия, с 19:00 до 23:50 мск — вечерняя дополнительная торговая сессия.

Торги в выходные дни проводятся с 10:00 до 23:50 мск с обязательным присутствием маркетмейкеров для обеспечения ликвидности в указанный период по каждой ценной бумаге.

Для снижения рисков с целью защиты инвесторов от значительных ценовых колебаний диапазон ценовых движений по ценным бумагам, доступным на торгах в субботу и воскресенье, существенно сужен по сравнению с будними днями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал