SAUDI ARAMCO

Значительного оттока капитала из российских акций из-за включения Saudi Aramco в MSCI EM и FTSE не будет - Открытие Брокер

- 18 декабря 2019, 19:21

- |

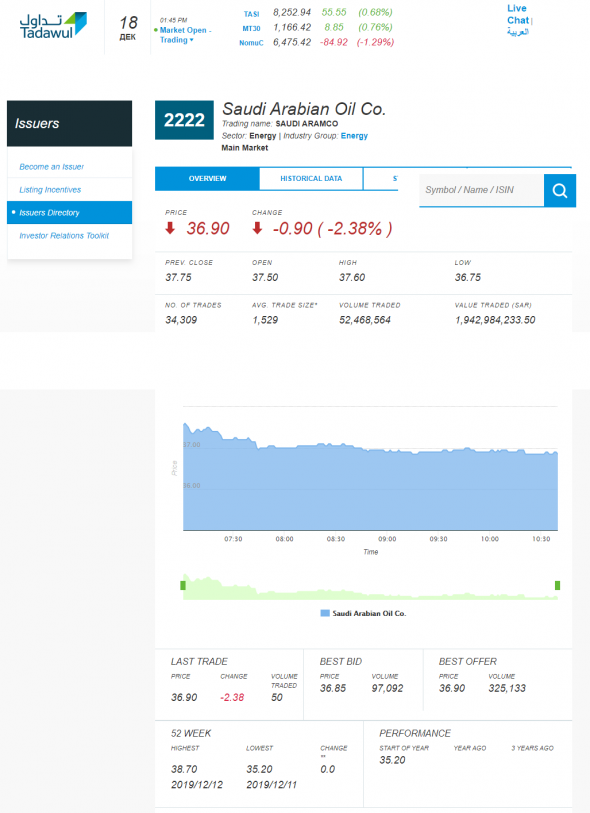

Поскольку вчера бумаги также подешевели по итогам дня (падение по итогам сессии на 0,7%), видимо, некоторые инвесторы, которые приобрели акции в рамках IPO, решили зафиксировать краткосрочные прибыли. При этом, согласно данным Reuters, текущая консолидированная рекомендация «продавать» (Strong Sell) подразумевает потенциал снижения цены на 26%.

Несмотря на то что рентабельность EBITDA выглядит впечатляюще (EBITDA Margin 62.9%) и есть потенциал роста выручки (+14,3%), по мнению аналитиков «Открытие Брокер», компания выглядит дороговато. Мультипликатор отношения стоимости компании к прибыли до вычета процентов, налога на прибыль и амортизации составляет 9,85 по сравнению с прогнозным EV/EBITDA 9,43. У ближайших конкурентов прогнозный EV/EBITDA составляет 4 — 5. К примеру, у компании Royal Dutch Shell — 5,02. При этом коэффициент цена/прибыль 20,96 по сравнению с прогнозным P/E 20,39.

( Читать дальше )

- комментировать

- 342

- Комментарии ( 0 )

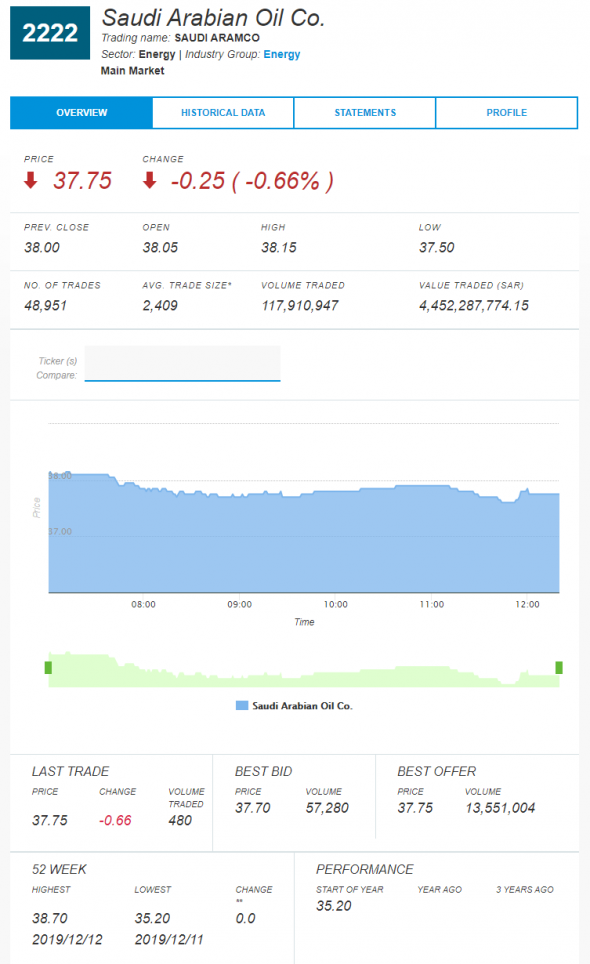

Сегодняшние торги Saudii Aramco: SAR 37,75 (-0,66%)

- 17 декабря 2019, 16:50

- |

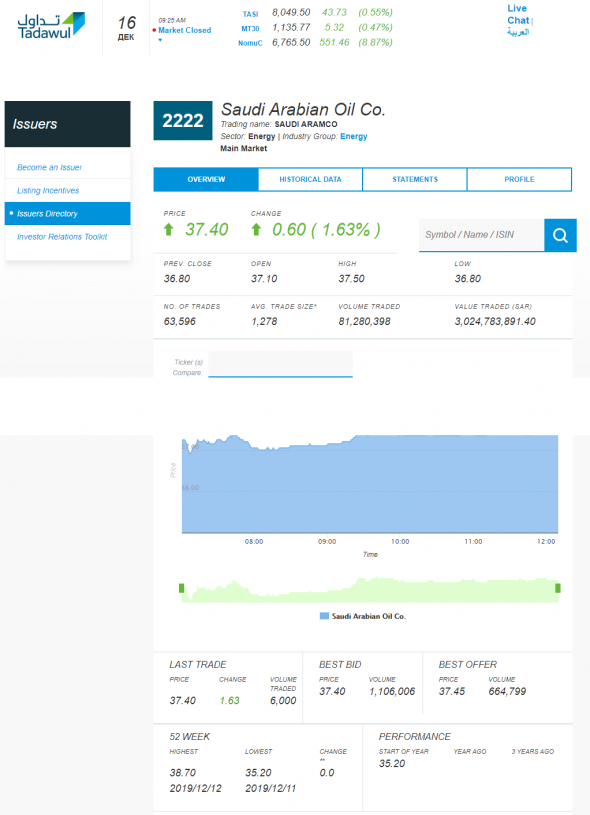

Лучшая покупка $15,3 тыс

Лучшая продажа $3,61 млн

Value Traded / Объем торгов: SAR 4 452 287 774 = $1,187 млрд

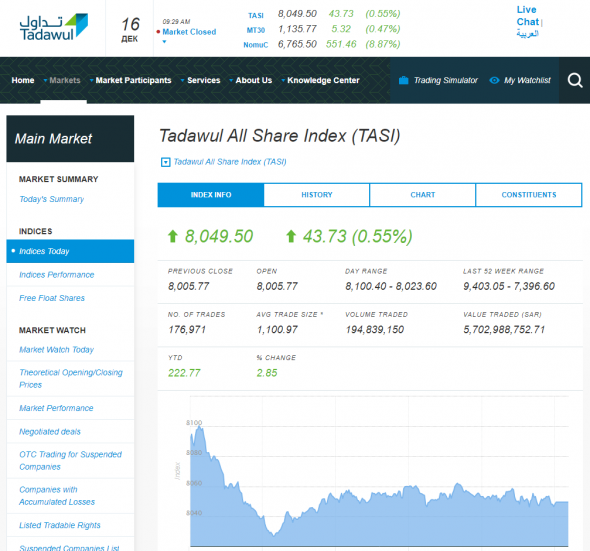

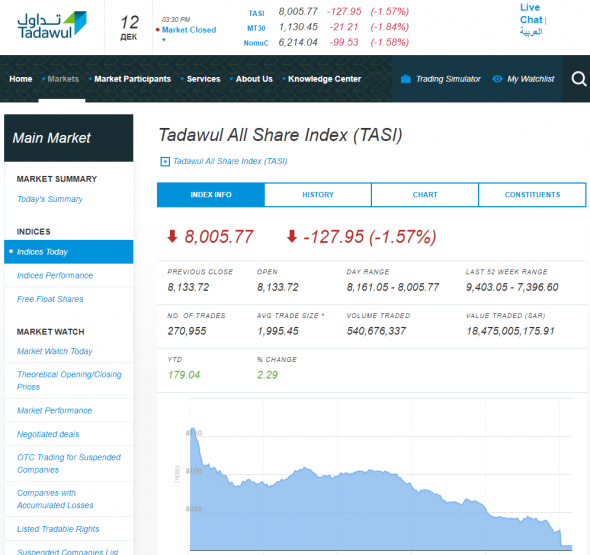

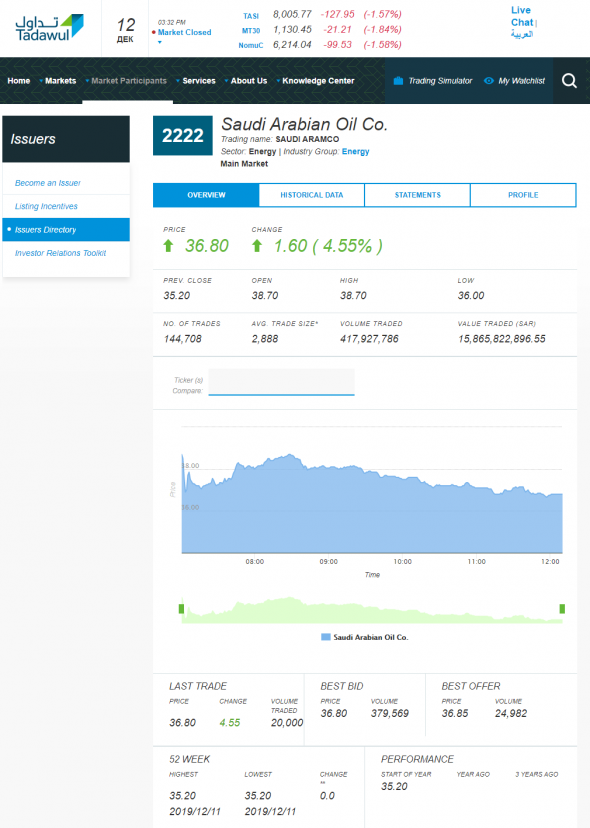

Котировка акций Saudi Aramco на закрытие сегодняшних торгов. Индекс TASI 8005,77 (-1,57%)

- 12 декабря 2019, 15:42

- |

Потенциал влияния IPO Saudi Aramco на индексы продолжает сокращаться - Sberbank CIB

- 11 декабря 2019, 13:11

- |

Индексный провайдер также добавил, что сегодня эти показатели могут быть изменены, и напомнил, что срок включения бумаги в индексы может быть перенесен на 5 января, если из-за волатильности котировок правила Саудовской фондовой биржи потребуют приостановки торгов. Также отметим, что MSCI делает исключение из собственных правил, устанавливая в данном случае коэффициент free float в долях процента.

Таким образом, потенциал влияния формально крупнейшего IPO в истории на индексы продолжает сокращаться. При доле акций в свободном обращении 0,5% можно ожидать притока в них около $140 млн пассивных денег, которые будут выведены из других активов развивающихся рынков ($6 млн — из России) инвесторами, ориентирующимися на индексы MSCI EM. При этом компания будет включена в индексы MSCI EM с весом 0,10-0,15%. Если бы (упрощенно говоря) все пассивные фонды, инвестирующие в развивающиеся рынки, следовали правилам и схеме распределения средств MSCI, приток инвестиций был бы в два с лишним раза больше.Sberbank CIB

По сообщениям Wall Street Journal и Bloomberg, саудовские официальные лица изучают, насколько иностранным инвесторам может быть интересен кросс-листинг компании в Азии, возможно, в Японии или Китае.

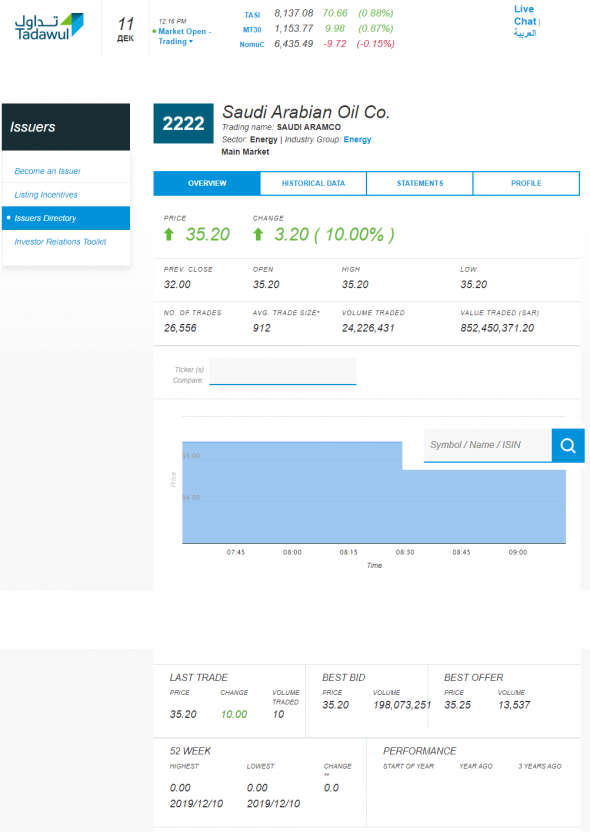

Saudi Aramco: Котировки 1-го дня торгов (лохотрон/междусобойчик)

- 11 декабря 2019, 12:32

- |

Как и постил ранее, обычный лохотрон/междусобойчик по задергу устроили.

С открытия на планку загнали и весь день там ценник держат ))

На покупку стоит бид по 35,2 на 198 млн риял ($53,15 млн), а на продажу офер по 35,25 на 13,5 тысяч риял ($3,62 тыс)

( Читать дальше )

Акции Saudi Aramco

- 11 декабря 2019, 11:45

- |

ссылка на статью https://ru.investing.com/news/stock-market-news/article-1935116

В Саудовской Аравии начались торги акциями компании Saudi Aramco.

Цена акции на старте продаж на бирже Tadawul увеличилась

на 10% — до 35,2 риала, пишет Reuters.

Компания стала крупнейшей по рыночной

капитализации, обогнав Microsoft и Apple.

«В этот день мы начинаем торговлю на саудовской

фондовой бирже акциями Saudi Aramco.

Начинается новый этап пути процветания Saudi Aramco,

который длится более 86 лет», — сказал глава

компании Амин ан-Насер

на церемонии открытия торгов.

Перед выходом на биржу Saudi Aramco оценили в $1,7 трлн.

Это превышает совокупную стоимость пяти ведущих

международных нефтяных компаний.

Сбор заявок на участие в IPO начался 17 ноября,

для индивидуальных инвесторов он завершился 28 ноября,

для институциональных — 4 декабря.

Рынок акций ожидал размещения компании с 2016 года,

когда о намерении провести IPO впервые заявил наследный

принц Саудовской Аравии Мухаммед ибн Салман.

Он надеялся на оценку компании в $2 трлн.

Акции Saudi Aramco ждет волатильность - Фридом Финанс

- 10 декабря 2019, 19:46

- |

Опцион greenshoe, которым может воспользоваться андеррайтер IPO, в целом соответствует превышению лимита подписки (500 млн акций). Доразмещение позволит реализовать андеррайтерам дополнительный объем акций и стабилизировать цену. Такой механизм распространен в практике букбилдинга и одобрен в том числе SEC, комиссией по ценным бумагам и биржам США, в целях повышения эффективности и конкурентоспособности процесса сбора средств для IPO.

Старт обращения бумаг самой дорогой компании в мире (капитализация около $1,7 трлн) на бирже Tadawul запланирован на четверг 11 декабря. Воспользоваться данным опционом greenshoe возможно в течение 30 дней после IPO, если он в полном объеме будет реализован, общий объем средств привлеченных Saudi Aramco составит $29,4 млрд.

Начнут ли дорожать акции компании после старта их обращения – большой вопрос, но волатильность однозначно будет существенно выше, чем у аналогов в нефтегазовом секторе развитых стран.Миронюк Евгений

ИК «Фридом Финанс»

Честно о трейдинге или ТА Сбербанка (Новый цикл роста).

- 09 декабря 2019, 06:42

- |

Я всегда вас рад видеть)))

✅Предыдущий пост: 1-я часть — Честно о трейдинге или ТА индекса МосБиржи + ОИ (Не покупайте потолок или нас с тобою наеб@ли).

2-я часть — Честно о трейдинге или ТА индекса МосБиржи (Вы там держитесь....) — продолжение.

Рынок «ходит» чётко по диапазонам/трендовым линиям.

Кто меня читает, тот «увидел» коррекционный цикл снижения.

Волна прошла на глазах читателей.

Дневной график индекс МосБиржи от 11 ноября 2019г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал