S&P500

Красота - в глазах смотрящего

- 30 ноября 2019, 10:28

- |

- Изображение зависит от зрителя

- Прошлое не гарантирует будущего. И даже наоборот;)

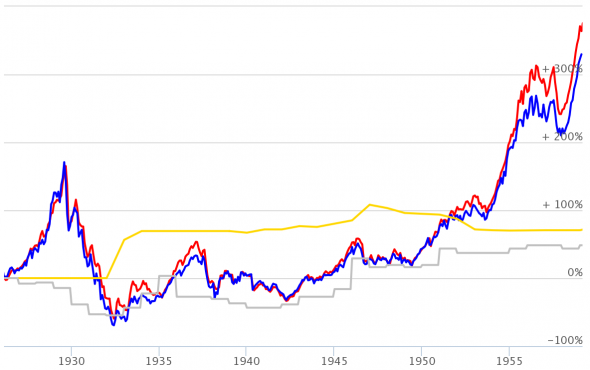

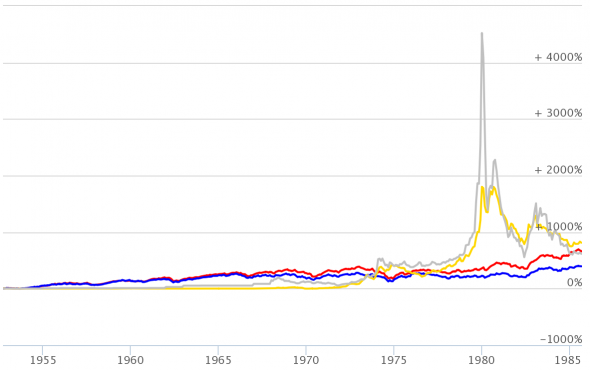

Представляю Вам слайды глазами четырех поколений. Своего деда, отца, мой и моего сына. Два типа активов: акции и драгметаллы. То, какими каждый видел их по достижении 33-х лет с момента рождения.

SP500 — красным, Dow Jones — синим, Золото — желтым и Серебро — серым.

1. Мой дед:

1959-й год. Акции вот уже семь лет в разы опережают драгметаллы. Хотя до этого два десятилетия было наоборот. Золото никому больше не нужно!

2. Отец:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 16 )

В этом мире случайностей нет....

- 30 ноября 2019, 05:35

- |

-Jesse Livermore

21 Ноября рынок США отмечал скромную дату- 11ю годовщину Primary Bottom Мирового Финансового Кризиса. ( 779, S&P500, Nov-21-2008) Second Bottom or Double Bottom, 666. March 6,2009.

Почему то в этот момент я вспомнил, как бежал в армии праздничный кросс в честь 111-й годовщины Дня Рождения Железного Феликса.

Форма одежды -№2. Если кто забыл, голый торс, в сапогах. Бежали красиво строем, по очереди боец выбегал из строя и давал счет.

Замечу, что сие событие было отмечено с гораздо большим размахом.

Вернемся к цифрам. Корень из 77.9 = 8.82

Совсем недавно мы отмечали 100% симметрию S&P500 от 1552.50 Primary TOP (Июль 2007), 1552.50 +1552.50 = 3105 (S&P500) -

На этом же уровне коррекция начала Декабря может и закончится. Это один из ключевых уровней поддержки.

Итак, 8.82 + 8.82 (100% from Nov.2008) = 17,64 возводим в квадрат. 3111. Этой цифрой открылся рынок США 22 Ноября.2019

Если подобная симметрия продолжится к концу года, и 3111 окажется лоу Декабря, то 18.14 в квадрате — показывают, что 30 декабря СиПи покажет рекордные 3290. Кстати, я верю, что есть люди которые УЖЕ знают, как закроется S&P в 4PM ET., 30 декабря.

Посмотрим удержится ли уровень 3111 и 3105 в течении следующей недели?

Note: 3290 S&P не уверен будет ли точно в конце Декабря. Если нет, то в конце Января -где завершиться эта фаза ралли. Это всего лишь +5% от 3154. Пятницы. При условии Дек. ролловер произойдет 3111-3106

".... в этом мире случайностей нет "- БГ

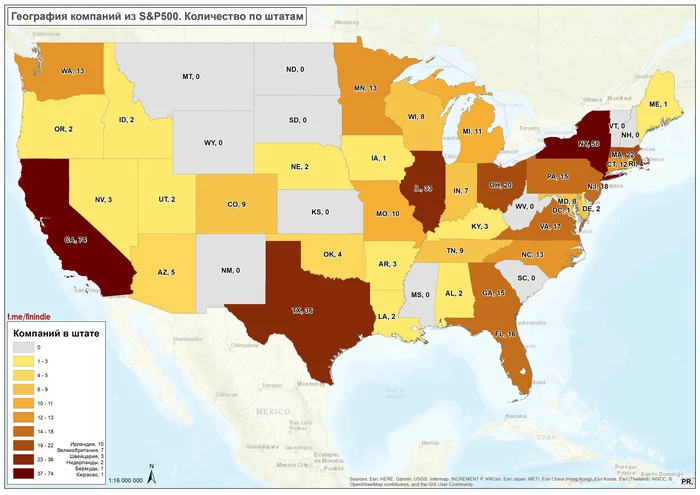

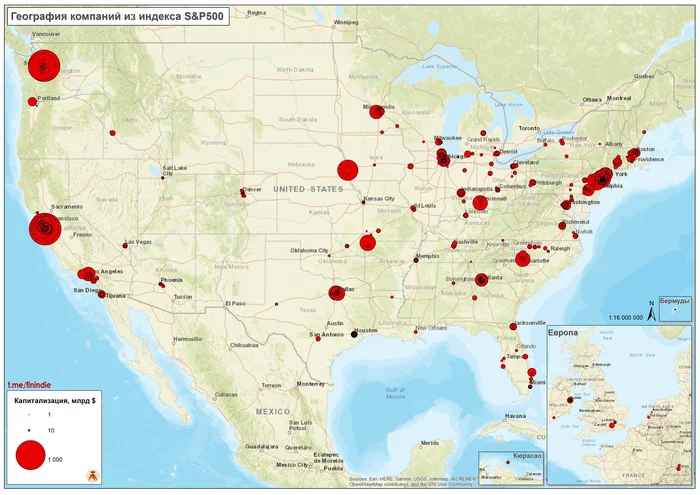

География компаний из индекса S&P500

- 29 ноября 2019, 14:48

- |

Лёгкое пятничное.

S&P500 — это индекс, состоящий из 500 крупнейших публичных американских компаний, бизнес которых представлен по всему миру. Бенчмарк мировой экономики на данный момент.

Давно хотел взглянуть на состав самого популярного индекса фондового рынка в таком виде – всегда подозревал, что в США достаточно равномерно распределён крупный бизнес

* Два крупных центра – Калифорния и Нью-Йорк;

* Тем не менее, есть и штат Вашингтон (там Microsoft, Amazon), есть Техас, есть Бостон, есть юг и средний запад, есть даже Небраска, где зарегистрирована компания Баффетта – Berkshire Hathaway;

* 22 компании зарегистрированы в Европе, одна – на Бермудах (Everest), одна – на Кюрасао (Schlumberger).

( Читать дальше )

EXANTE приглашает на вебинар «Индустрия хедж-фондов»

- 29 ноября 2019, 12:21

- |

Раньше неискушенные инвесторы покупали акции тех компаний, чья продукция им нравится. Не так важно было, как долго компания существует на рынке и является ли она переоцененной. Ведь если компания хороша, то разве могут быть плохими ее акции? Позже стало понятно, что вкладываться в компании только потому, что они делают классные гамбургеры, не слишком мудрая стратегия.

Вскоре наступил бум коллективных инвестиций. В частности, стали популярны фонды ETF, отслеживающие индексы вроде S&P 500. Инвестору, который захотел бы самостоятельно собрать всю структуру индекса, потребовалось бы много средств и усилий. Однако у ETF есть недостаток: во время кризисов акции индексной корзины падают одновременно. Так, в кризисном 2008 году индекс S&P 500 упал вдвое.

Хедж-фонды — пример наиболее «умных» вложений, которые могут принести доход даже во время кризиса. Они не имеют ограничений в наборе инструментов и используют различные стратегии активного управления, чтобы сгенерировать доход инвесторам при любых рыночных условиях.

( Читать дальше )

S&P 500. Выходной в США замедлил рост рынка

- 29 ноября 2019, 10:23

- |

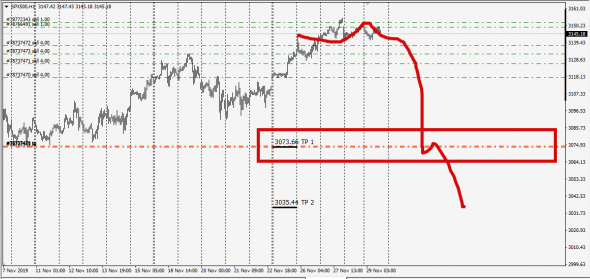

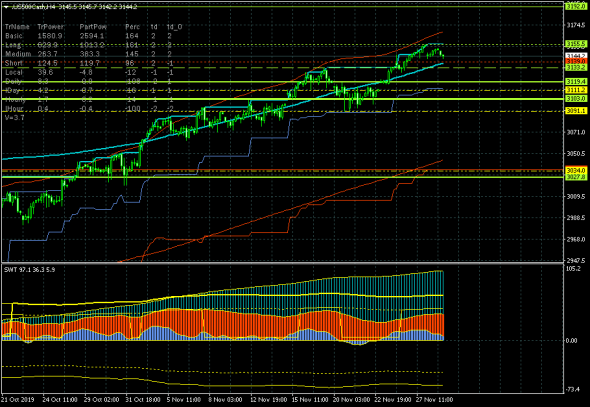

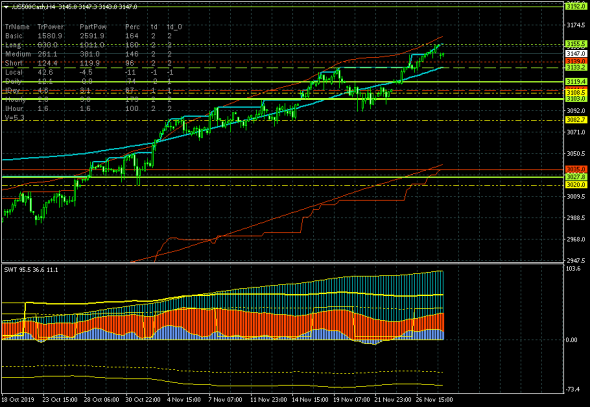

Ситуация сохраняет признаки роста. В фазе восходящего движения тренды, начиная с краткосрочного и выше.Сегодня:

Рынок сформировал новый максимум на уровне 3155.5 (предыдущий — 3145.5) и ушел на коррекцию локального тренда в ключевом канале дневного тренда 3139.0-3155.5. Локальный тренд — в нисходящей коррекции, дневной — нисходящий с целью на нижней границе ключевого канала, но показывает признаки восстановления роста.

Прорыв верхней границы ключевого канала продолжит реализацию сценария роста по трендам старших уровней иерархии с целями 3192.0 и 3893.0.

Прорыв нижней границы ключевого канала расширит коррекционный диапазон до уровня локальной поддержки 3111.6, прорыв которого будет означать начало краткосрочной коррекции с целью на уровне 3035.00

Выходной в США приостановил развитие ситуации. Рынок приостановил рост по краткосрочному тренду, сохраняя восходящее движение по трендам старших уровней иерархии.

( Читать дальше )

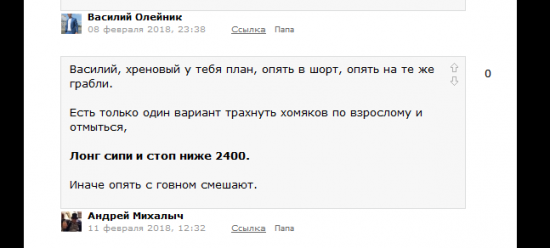

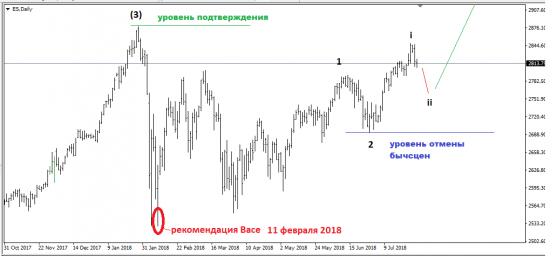

S&P 500. EWA.V-АНАЛИЗ. Алло, Вася?

- 28 ноября 2019, 22:15

- |

-Алло, Вася?

-...

— Я обосралася!

Весело тут на СЛ.

Фонда прет, драги стоят, опциончики испаряются...

Писал Васе, ЛОНГУЙ!

( Читать дальше )

Как центробанки изменили природу активов.

- 28 ноября 2019, 16:55

- |

На финансовых рынках очень много аномалий, к этому почти все уже привыкли, однако они все же приковывают внимание и заставляют экспертов искать разгадки.

Например, сейчас активно обсуждается тот факт, что фондовый индекс S&P 500 находится на исторических максимумах, в тот момент когда из фондов акций наблюдается рекордный отток капитала.

Конечно, внимание уделяется и другим парадоксам, и в рамках своего прогноза на 2020 г. эксперты SocGen отдельно отмечают, как центральные банки коррумпировали рынки, а именно то, что мир изменился и акции ведут себя, как облигации, и покупаются за текущий доход (дивиденды), в то время как облигации сейчас выглядят, как акции, и покупаются за прирост капитала (удвоение стоимости 100-летних облигаций Австрии ранее в этом году).

В обзоре отмечается, что объем облигаций с отрицательной доходностью в настоящее время составляет $12 трлн – уровень, которого никто никогда не видел на этой стадии экономического цикла. Текущая ситуация подталкивает инвесторов к поиску доходности, что приводит к изменению характера активов.

( Читать дальше )

S&P500. Что там у шортистов?

- 28 ноября 2019, 10:31

- |

Ситуация сохраняет признаки роста. В фазе восходящего движения тренды, начиная с локального и выше.Сегодня:

Рынок тестирует зону максимума недели на 3145.5.

Продолжается реализация сценария роста по трендам старших уровней иерархии с целями 3192.0 и 3893.0.

Признак коррекции — прорыв поддержки 3129.3, признак возможного разворота — прорыв поддержки 3108.9.

Ситуация сохраняет признаки роста. В фазе восходящего движения тренды, начиная с краткосрочного и выше.

Рынок сформировал новый максимум на уровне 3155.5 (предыдущий — 3145.5) и ушел на коррекцию локального тренда в ключевом канале дневного тренда 3139.0-3155.5. Локальный тренд — в нисходящей коррекции, дневной — нисходящий с целью на нижней границе ключевого канала, но показывает признаки восстановления роста.

Прорыв верхней границы ключевого канала продолжит реализацию сценария роста по трендам старших уровней иерархии с целями 3192.0 и 3893.0.

( Читать дальше )

История повторяется?

- 27 ноября 2019, 21:19

- |

2015 и 2016 стали волатильными годами именно потому, что закончились бесконечные QE и начался подъем ставок в США. В какой-то момент рынки испугались, что Трампа изберут и решили, что это будет негативно, но по факту его избрания рынок только рос. И тогда начала расти доходность по трежериз из-за сокращения баланса ФРС. Правда, Трамп порезал налоги и компании начали репатриировать деньги в США и направили их на buy backs, так что рынок опять упал несильно. И рос он до кошмарного декабря прошлого года, из-за которого индекс S&P500 закрыл прошлый год: -6%.

Когда Пауэлл наконец услышал послание рынка о том, что рынок считает повышение ставки и одновременное сжимание баланса чересчур экстремальным (по некоторым оценкам ликвидности утекло из рынка $800 млрд и эффект был как будто ставку повысили дополнительно еще на 0,75%), ФРС развернулся на 180 и теперь… рынок хочет расти и стал очень напоминать период 2015-2016

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал