S&P500

Как я пролетел на AAPL. Но поступил правильно.

- 01 августа 2020, 12:20

- |

- комментировать

- Комментарии ( 1 )

Момент истины

- 01 августа 2020, 00:30

- |

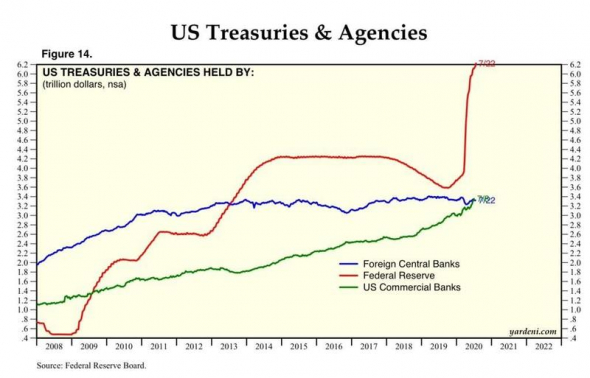

На ZeroHedge многократно выкладывали график, наглядно отображающий дисбаланс между долговым и фондовым рынком США, возникший в последние месяцы. Произошедшее восстановление стоимости акций не сопровождалось хотя бы минимальным изменением доходности трежерис:

(Восстановление фондового рынка США в последние месяцы не сопровождалось даже минимальным ростом доходности трежерис.)

Это, впрочем, легко объясняется тем объемом ликвидности, которое ФРС предоставило на рынок госдолга, фактически занимаясь его монетизацией. Стоимость государственных обязательств, находящихся на балансе Федрезерва, достигла фантастических $6,2 трлн!

( Читать дальше )

Команда молодости нашей, команда без которой нам не...

- 31 июля 2020, 14:39

- |

Немного запоздал с видео обзором. Решил уделить внимание именно торговым сделкам и как их увидеть в Telegram-канале.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 31 июля 2020, 12:34

- |

На текущей неделе вышли полные данные по денежному рынку США, нам открылась более полная картина по состоянию долларовой ликвидности. И надо сказать, денег все меньше, что не дает продолжить бычий тренд на фондовом и товарном рынке.

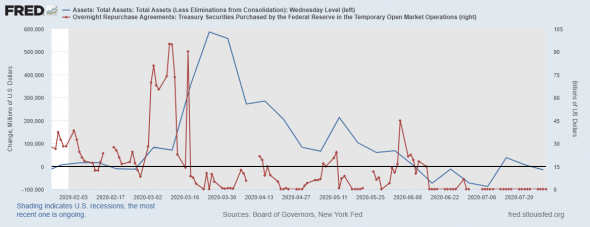

Начнем по старинке с объемов дневных РЕПО и баланса ФРС:

Красная линия – дневные РЕПО

Синяя линия – баланс ФРС в динамике от недели к неделе.

Как видим, спрос на суточные РЕПО сократился до ноля, но все программы выкупа ценных бумаг и кредитные линии остаются действующими, на что еще раз указал Дж. Пауэлл на заседании в среду.

Объем баланса ФРС снова сократился, на этот раз потери 16 млрд долларов. Надо сказать, что баланс скорее в боковой динамике и это обусловлено не сворачиванием QE, а снижением спроса на долларовую ликвидность.

Далее перейдем к обзору избыточных резервов коммерческих банков, хранящихся на счета в ФРБ:

( Читать дальше )

Доктор Элдер про Intel / Amazon / SP500 / DAX30 / EURUSD Запись вебинара от 29 июля

- 30 июля 2020, 12:03

- |

Золото по 2000$: быть или не быть?

- 29 июля 2020, 13:42

- |

XAUUSD

Золото вместо ожидаемой нисходящей коррекции, пошло по альтернативному сценарию и буквально взлетело, существенно обновив многолетний максимум на 1922, отметившись на 1981. Ожидаемая локальная коррекция от сопротивления на 1861 не состоялась, цена вскоре пробила этот уровень, а после этого закрепилась и выше разворотного уровня на 1865, откуда продолжила ускоренный рост. Таким образом, можно констатировать продолжение восходящего импульса.

Сложившаяся ситуация сигнализирует о том, что рост еще имеет потенциал для продолжения. Хотя исключать полностью возможность начала нисходящей коррекции после такого сильного роста нельзя. В то же время, вероятно, предельным уровнем для достижения цены выступает сильный психологический круглый уровень на 2000, по достижении которого стоило бы ожидать либо разворота, либо начало глубокой коррекции.

( Читать дальше )

Индексному инвестированию пришел конец?

- 29 июля 2020, 12:23

- |

Инвестирование в индекс — это пассивный способ инвестирования в акции. Индексное инвестирование базируется на идеи, что другие активные инвесторы позаботятся о справедливости цен. Но что происходит, когда количество активных инвесторов и их влияние становится все меньше?

Индексные фонды по всему миру собирают огромное количество капитала. Все что они делают, это берут низкую комиссию и инвестируют в корзину акций согласно индексу. Никакого анализа бизнеса, выбора компаний и внимания к справедливости цен.

Управляющих фондов это не волнует, ведь они рассчитывают, что другие сделают эту работу. Индексные фонды инвестируют в индекс, а значит во все входящие в него компании, и не важно, переоценены они или нет.

Инвестирование в индекс эффективно, когда активные инвесторы позаботились о справедливости цен на акции компаний. Но когда все больше денег направляется в индексные фонды, доля активных инвесторов и их влияние снижается. В этом случае им становится все сложнее поддерживать эффективность цен.

( Читать дальше )

SP500 = Мартингейл?

- 28 июля 2020, 22:01

- |

Здравствуйте, коллеги!

Листая прошлые подшивки наткнулся на свой пост: Здравствуй Мартин! Или мартингейл для чайников. из которого возьму график эквити, характерный для данной стратегии:

( Читать дальше )

Американский фондовый рынок перед открытием 28.07.20

- 28 июля 2020, 13:49

- |

На прошлой торговой сессии индексы Dow Jones и S&P 500 выросли на 0,4% и 0,7% соответственно, а Nasdaq упал на 1,7%.

Lululemon Athletica (LULU) продолжает тестировать уровень сопротивления и готовится к пробою. Shopify (SHOP), CrowdStrike (CRWD) и Microsoft (MSFT) показали восходящую динамику отскочив от значимых уровней поддержки и предоставив инвесторам возможность купить акции по хорошей цене в начале бычьего ралли.

Лучшими ETF в понедельник были:

— iShares Expanded Tech-Software Sector ETF (IGV) +1,7%;

— iShares U.S. Home Construction ETF (ITB) +3,9%;

— VanEck Vectors Semiconductor ETF (SMH) +4%.

Больше идей для инвестиций- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал