Блог им. hep8338

Состояние денежного рынка США и долларовой ликвидности

- 31 июля 2020, 12:34

- |

На текущей неделе вышли полные данные по денежному рынку США, нам открылась более полная картина по состоянию долларовой ликвидности. И надо сказать, денег все меньше, что не дает продолжить бычий тренд на фондовом и товарном рынке.

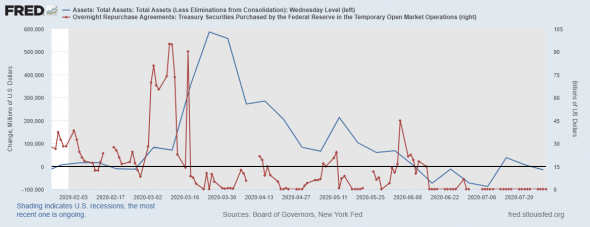

Начнем по старинке с объемов дневных РЕПО и баланса ФРС:

Красная линия – дневные РЕПО

Синяя линия – баланс ФРС в динамике от недели к неделе.

Как видим, спрос на суточные РЕПО сократился до ноля, но все программы выкупа ценных бумаг и кредитные линии остаются действующими, на что еще раз указал Дж. Пауэлл на заседании в среду.

Объем баланса ФРС снова сократился, на этот раз потери 16 млрд долларов. Надо сказать, что баланс скорее в боковой динамике и это обусловлено не сворачиванием QE, а снижением спроса на долларовую ликвидность.

Далее перейдем к обзору избыточных резервов коммерческих банков, хранящихся на счета в ФРБ:

Синяя линия – это показатель объемов избыточных резервов, в динамике от года к году;

Зеленая линия – это годовая динамика индекса S&P500.

Первым делом, надо сказать, что за последние две недели избыточные резервы сократились на 172 млрд долларов. Это говорит о том, что локальный дефицит долларовой ликвидности покрывается за счет резервов, накопленных ранее. Такая динамика против роста широкого рынка, что мы и видим на картинка – корреляция на лицо.

Оно-то и логично, т.к. денег теперь хватает только на текущие расходы, а не на покупку активов.

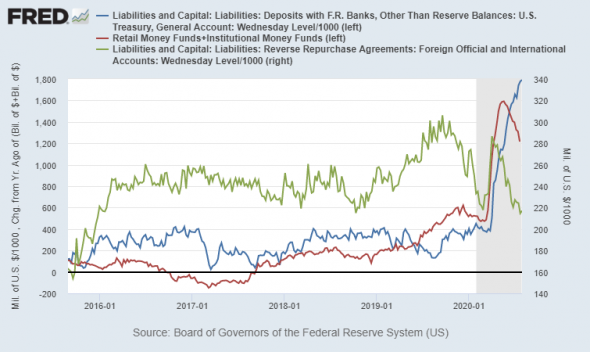

Далее обозрим процессы, абсорбирующие денежную базу:

Зеленая линия – это дневные РЕПО для нерезидентов, и мы видим, что спрос по данному направлению остается низким, но пытается отскочить от минимума.

Синяя линия – счет Казначейства, Белый дом продолжает «высасывать» деньги с финансовой системы США. На текущей недели снова положили на счет 15 млрд долларов.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке США. Как видим, еще в мае был поставлен максимум, и показатель уверенно снижается.

В целом, если говорить об абсорбции, то здесь нейтральное положение по балансу: рост счета Казначейства компенсируется снижением объем дневных РЕПО для нерезидентов и вложений в фонды денежного рынка.

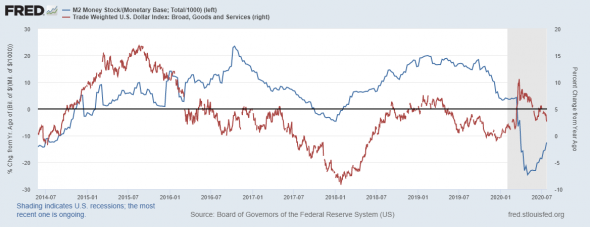

Денежная масса на прошлой неделе резко сократилась аж на 70 млрд долларов, такого давно не было. Нехватка ликвидности денежного рынка, заставляет финансовые институты выводить деньги из сбережений.

При этом, из-за сильного снижения избыточных резервов резко сократилась денежная база – за последние две недели минус 163 млрд долларов.

На картинке иллюстрация того, к чему ведет ситуация с соотношением длинных и коротких денег:

Синяя линия – это денежный мультипликатор (нас интересует именно соотношение длинных и коротких денег, а не процесс создания денег, который также меряется с помощью данного мультипликатора). Показатель нанесен в динамике от года к году, и мы видим, что в связи с резким сокращением денежной базы показатель растет, т.е. ликвидность на денежном рынка сокращается более быстрыми темпами, чем на рынке капитала.

Красная линия – это годовая динамика индекса доллара.

Состояние долларовой ликвидности в финансовой системе США сигнализирует о том, что доллар в течении месяца получит локальную поддержку и начнется масштабная коррекция. ФРС на последнем заседании выбрала нейтральную риторику, о чем писал в предыдущих статьях и говорил в своих видео, поэтому монетарная политика до сентября останется без изменений, а она на сегодня нейтральна.

ЭТО ОЧЕНЬ ВАЖНО ДЛЯ ДОЛЛАРА СЕЙЧАС!

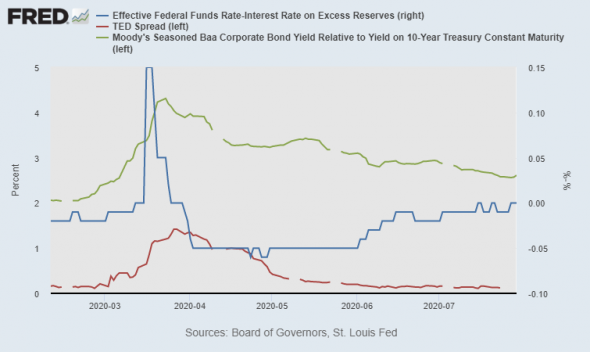

Состояние ставок на финансовых рынках следующее:

Красная линия – это ТЕД-спред, который оценивает ставки на мировом рынке валюты (Libor), как видим, здесь все спокойны, это мы и видели по дневным РЕПО для нерезидентов.

Синяя линия – разница между рыночной и учетной ставками в США. На текущей неделе данные спред остался поджат к нулю, что и указывает на баланс денежного рынка, который поддерживается потреблением избыточных резервов.

Зеленая линия – ставка на рынке долга со сроком 10-лет: это разница между доходностью корпоративных облигаций и трежерис. На рынке долга ситуация улучшается, но на текущей неделе видим закругление снизу, что может указывать на локальное ухудшение на долговом рынке.

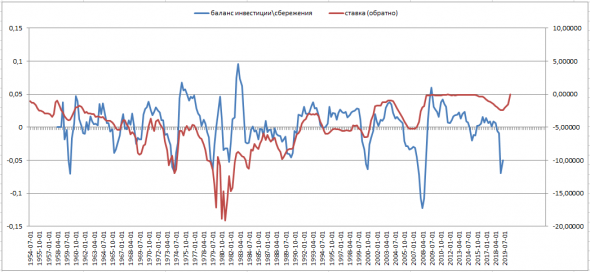

Закроем обзор состояния денежного рынка состоянием баланса инвестиций и сбережений:

Синяя линия – это важный баланс для экономики, который отображает соотношение инвестиций к сбережениям. Показатель нанесен в динамике от года к году.

Красная линия – это учетная ставка ФРС нанесена инверсионно (перевёрнута), для удобства восприятия иллюстрации.

Пару слов о теории: инвестиции (капитал)– важный фактор производства, который, если верить кейнсианству зависит от процента. И действительно, когда ставка снижается (рост красной линии), инвестиции начинают превалировать над сбережениями – и наоборот.

Во II квартале мы наблюдаем попытку роста мультипликатора инвестиции\сбережения, вслед за снижением ставок до ноля. Если экономика США в третьем квартале снова столкнется с масштабным карантином, а пока к этому идет, то у ФРС не будет выбора и придется прибегнуть к отрицательным ставкам. Но по опыту ЕС и Японии, мы знаем, что ставки имеют убывающую ценность, что в конечном случае приводит к «ловушке ликвидности», когда продолжение смягчение ДКП не приводит к стимулированию экономики.

МИР КАТИТСЯ К НЕРАВЕНСТВУ, И СЮЖЕТ «ОБЛАЧНОГО АТЛАСА» В ЦЕЛОМ, НАЧИНАЕТ РЕАЛИЗОВЫВАТЬСЯ!

ВЫВОД

Денежный рынок продолжает балансировку естественным путем, т.е. ФРС занял нейтральную позицию и это понятно, окно возможностей нужно использовать. Это хорошо для финансовой системы, но плохо для финансовых рынков, т.к. к последним не долетает ликвидность.

Наверняка рынки столкнутся с коррекцией в августе, но не думаю, что минимумы лета буду сильно переписаны.

По доллару также зреет коррекция, т.к. состояния баланс долларовой ликвидности в дефиците, и это наверняка продолжится до заседания в сентябре. Вопрос в избыточных резервах, насколько их хватит.

Август обещает быть медвежьим.

Приглашаю в свой канал Телеграмм: https://teleg.run/khtrader

Еженедельные прогнозы рынка на моем канале Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Очень познавательно и полезно!