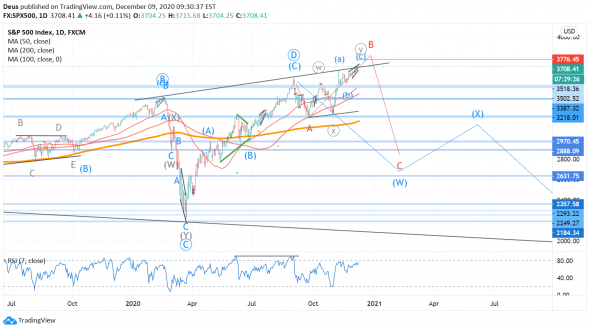

S&P500

SP500 Long-Term

- 09 декабря 2020, 17:54

- |

Больше графиков и внутридневной анализ в телеграм канале t.me/thehedgefund и здесь https://www.tradingview.com/u/Deus/

- комментировать

- Комментарии ( 0 )

Мои выводы о локальной сравнительной динамике рынков России и США на основе 20+-летнего опыта

- 09 декабря 2020, 12:52

- |

Первая «посылка»: долгосрочные тренды на российском фондовом рынке создают «забугорные ковбои рынка» .

Это вовсе не негатив, а особенность фондовых рынков всех «догоняющих» экономик, начиная с Кореи. У России только одна особенность: сильная зависимость доходов бюджета (напрямую) и бизнеса (прямо или косвенно) от мировых цен на энергоносители. Причем совершенно неважен размер этих доходов в долларах, а критичен именно размер доходов в рублях. Так как расходы в рублях.

Вторая «посылка»: «забугорные ковбои рынка» люди умные и давно изучили связь между денежно-кредитной политикой в США и фондовым рынком на протяжении последних десятилетий (как минимум с 1958 года, а может и раньше):

— при мягкой денежно-кредитной политике (ДКП) рынок растет за исключением краткосрочных падений, вызванных слухами о «кризисе», имеющими под собой какие-никакие, но основания;

— при жесткой ДКП рынок в лучшем случае стагнирует.

Естественно, что это видение они переносят на все рынки, куда думают вложить деньги.

( Читать дальше )

Ралли высоких дивидендов только начинается

- 09 декабря 2020, 11:33

- |

- Приток денежных средств на рынок ведет его к новым максимумам.

- Однако «стоимостные акции» с высокими дивидендами не достигли первоначального ралли и теперь демонстрируют свои лучшие результаты за два десятилетия.

- Процентные ставки будут оставаться низкими, близкими к нулю, по крайней мере, до 2023 года. Охота за урожаем только ускорится.

- Это рыночное ралли только начинается. Дивидендные акции остаются супер дешевыми.

- Пришло время зафиксировать высокую доходность в долгосрочной перспективе.

Сейчас начинается сезон праздничных покупок. Люди открывают свои кошельки по всему миру, чтобы покупать подарки для друзей, семьи и близких. Я знаю, что некоторые из вас объединяют эти последние две категории, но, поскольку не все это делают, я буду разделять их!

В магазинах может быть не так оживленно, как это обычно бывает в прошлом, но рынок не делает перерывов.

( Читать дальше )

Новости окологенератора

- 09 декабря 2020, 07:40

- |

Инаугурационный комитет США не признал Байдена президентом

Другие наднациональные проекты, формирующие реальность:

- съёмки «высадки» на Луну (иллюзия технического прогресса)

- подрыв трёх небоскрёбов (старт эпохи террора как политического инструмента)

- коронавирусная истерия (война спекулятивного и промышленного капитала)

А переоценен ли рынок США?

- 09 декабря 2020, 07:20

- |

Всем добрый день! Сейчас мы много слышим о том, что фондовый рынок США перегрет, что он на необоснованно высоких уровнях.

Мы слышим, слышим, что рынок на максимумах, что фондовые индексы не отражают действительной ситуации в экономике, что это все из-за накачки экономики ликвидностью, что индикатор «Уоррена Баффета» показывает, что рынок сейчас в космосе. Но мы с этим не можем согласиться.

Чтобы с этим не согласиться можно просто посмотреть на текущие процентные ставки. Текущая доходность по 10-им государственным облигациям США составляет около 0,8%.

В 2017 году Баффет сказал следующее:

«Очевидно, что самый важный элемент с точки зрения стоимости – это процентные ставки. Если процентные ставки обречены находиться на очень низком уровне, это делает любой поток от инвестиций более дорогим».

Текущий E/P S&P 500 примерно 2.8%, то есть средняя доходность бизнеса из индекса составляет 2,8%. И у вас есть альтернатива, облигации под 0,9% или 1,5% если брать 30-летние облигации США, но готовы ли купить актив с доходностью в 1,5%, зная, что следующие 30 лет ваша доходность не будет увеличиваться?

( Читать дальше )

Прогноз форекс на 9 декабря 2020

- 08 декабря 2020, 21:09

- |

( Читать дальше )

TSLA , S&P500

- 08 декабря 2020, 20:07

- |

Dr. Fibonacci по прежнему bullish и удивляется кол-ву людей желающий шортить этот тренд. Его слова. Buy every Dip.

его цель 3736 SPX - 23.6% fibo extension

мои цели 3708 (180* from 3588 sept. 2nd High) max 3721 потом коррекция

** Китайский нумеролог сообщает- готов шортить ES from 3726 (!) если эта цифра будет при закрытии или овернайт. тем временем он ждет 3702-08 ES intraday w small long position

NDX. Nasdaq 100.

Вчера выполнен был важный уровень 12, 610

From COVID -LOW, March 23rd ---> 30 cycles. each 180* --> from 6772 low ---> 12, 609 вчера был выполнен

TSLA .

от 411 ---> 360* + 360* + 360* = $690 (!) МЕГА ЦЕЛЬ.

от недавнего гэпа прошл. среда-четверг 598-599 ----> quick 180* цель была выполнена вчера по 648 (!) оттуда коррекция. обычно коррекция 5-7% ,

потом акции идут выше.

пока Nasdaq растет буду пробовать TSLA buy at 611 . после 690-700 серьезная коррекция. мега сопротивление

AFTERHOURS. 4:40pm. SPX High 3708 today.

TSLA. здесь я не успел, четкого плана не было. исходя из цифр сегодня по TSLA — low 618 high 651 .

все было красиво… от Юго-запада (625) ---> up 90* ----> Северо-Запад (651) хай сегодня

Вообще возможны перехаи и перелоу в случае с такой волатильной компанией, но ключевые уровни выполняются и это главное .

Еженедельный технический анализ финансовых рынков

- 08 декабря 2020, 17:48

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал