S&P500

Состояние денежного рынка США и долларовой ликвидности

- 05 ноября 2021, 12:38

- |

Как и ожидалось, ФРС объявило о сокращении QE с ноября месяца, со планируем сроком завершения – июнь следующего года. Пока обсуждение повышения ставок отложено т.к. регулятор не видит возможности начинать повышать ставки, до того, как QE будет свернуто.

Ну что же, инфляция хоть и «транзитори», но сворачиваться пора, хотя вряд ли она «транзитори» и с нами надолго. Пока доходности по всей длине кривой трежерис покачались в разные стороны. Не шибко среагировав, также ожидаемая инфляция осталась вблизи 20-летних максимумов.

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 19 млрд долларов

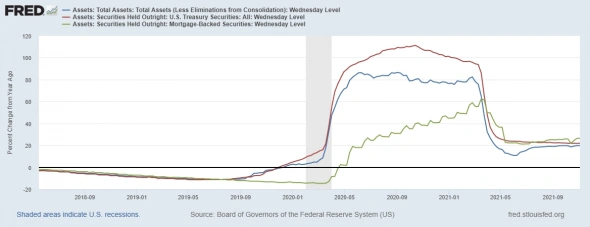

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что программа сокращения выкупа активов подразумевает большее сокращение на рынке трежерис (10 млрд/нед), против 5 млрд на ипотеку.

( Читать дальше )

Баланс ФРС: другая экспоненциальная кривая

- 05 ноября 2021, 12:27

- |

оскольку угроза COVID-19 удерживает миллионы американцев взаперти дома, компании и финансовые рынки страдают.

Например, опрос владельцев малого бизнеса показал, что 51% не верят, что смогут пережить пандемию дольше трех месяцев. В то же время S&P 500 показал худший первый квартал за всю историю наблюдений.

В ответ на этот хаос Федеральная резервная система США (ФРС) предпринимает беспрецедентные шаги, чтобы попытаться стабилизировать экономику. Это включает возврат к количественному смягчению (QE), противоречивой политике, которая предполагает добавление денег в банковскую систему. Чтобы помочь нам понять последствия этих действий, сегодняшний график иллюстрирует растущий баланс ФРС.

Как работает количественное смягчение?Экспансионистская денежно-кредитная политика используется центральными банками для стимулирования экономического роста за счет увеличения денежной массы и снижения процентных ставок.

( Читать дальше )

ФРС сворачивает стимулирование, но рынок акций вырос, а не упал! И вот почему

- 05 ноября 2021, 10:43

- |

В этом посте постараюсь максимально понятно объяснить, что сейчас происходит. Глава федрезерва США позавчера объявил о переходе к tapering.

Tapering («постепенное ослабление» или «торможение») — процесс замедления темпов покупки активов Федеральной Резервной Системой США, ознаменовывающий начало сворачивания политики «количественного смягчения» (Quantitative easing, QE).

Возможно, вам стало сейчас совсем-совсем ничего непонятно! Так что предлагаю вернуться на 1,5 года назад и разобраться с тем, как мировая экономика оказалась в такой позиции, в которой она есть сейчас, откуда во всём мире появилась инфляция, почему автомобили и стройматериалы в Усть-Застойске подорожали в несколько раз, причем здесь ФРС и почему рынки акций всего мира растут, а вообще-то должны падать (нет, не должны).

Разгон

У ФРС США есть этакий чудо-инструмент, от которого буквально зависит вся мировая экономика — базовая процентная ставка Федрезерва. Это не значит, что центробанки других стран не так важны — вовсе нет. Их решения также значительны, но США — крупнейшая экономика мира, этот факт не оспорить, так что всё происходящее там неизбежно влияет на весь мир.

( Читать дальше )

вот смотрю я на Sp500 и такое ощущение, что раздевают кого-то тупо. Кого? Шортистов. Как думаете?

- 04 ноября 2021, 17:05

- |

Глобальные ожидания на ближайшее десятилетие S&P500, DAX и РТС по волнам Эллиота.

- 04 ноября 2021, 16:04

- |

Старый анализ глобальных циклов, который отработан.

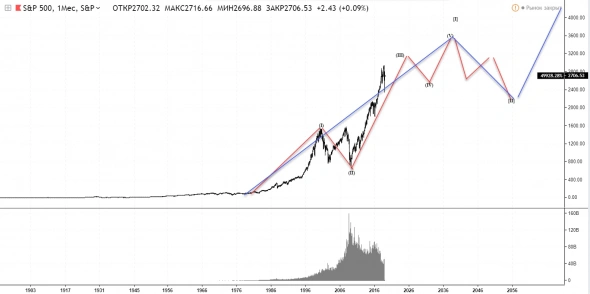

Не стал добавлять все мировые индексы, добавил лишь самые понятные. Картина у всех схожа и в конце поясню почему сюда попало именно золото. И начну с S&P500.

Весь рост можно разбить на пять волн (I)(II)(III)(IV)(V). В моменте идет завершение волны (III), далее ожидаю откат в рамках волны (IV) и затем волна (V) завершит весь цикл роста [I]… и начнется самый мощный цикл снижения в рамках волны [II]. Грубо говоря это коррекция, но она будет самая мощная и жесткая за всю историю.

( Читать дальше )

Для начинающих на рынке: так выглядела Великая депрессия на графике.

- 04 ноября 2021, 14:35

- |

S&P500, месячный график. Не пугайтесь, это не армагеддона ради, учебы для...!) Так выглядит медвежий рынок. Страшное дело… Глядя на график, становится понятным, почему во время коронавируса все ждали второго дна, которого в итоге не оказалось. И кстати, именно отсутствие тогда второго дня в марте 2020г. не дало возможности многим опытным закупиться на низах.

Александр Перфилов, автор телеграм-канала «Взгляд на рынок»

Мой канал для того, чтобы делать на рынкеправильные вещи… вовремя

Деньги полегче чем на американских акциях.

- 04 ноября 2021, 13:39

- |

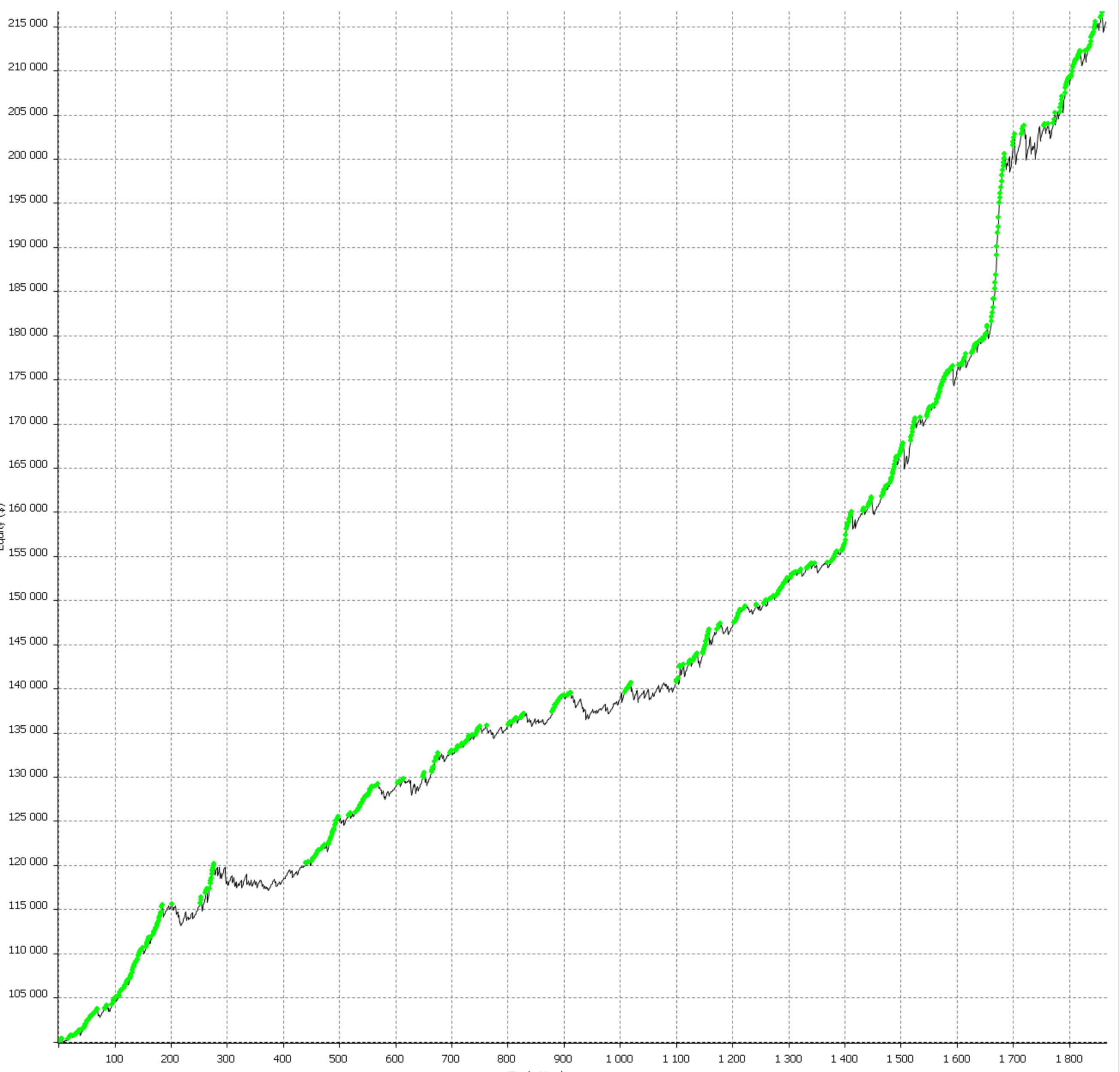

Проверил тот же самый принцип, адаптированный к интрадею на фьючерсе ES (snp500).

Оказалось, все то же самое. Поднимаем лимиткой все что плохо лежим и не затягивая фиксируем прибыль. Код сырой, но на что нибудь да сгодится.

Просадка на пике тысяч 5, винрейт очень высокий, но средний трейд пока недостаточный. за минусом комиссий будет долларов 55. тесты с 2007 года, без реинвеста.

На мосбирже вроде запустили подобие фьючерса ES, наверное интересно было бы проверить это дело.

Данная система будет добавлена в пакет в развлекательных целях.

Новолунье. 4 Ноября. S&P

- 04 ноября 2021, 05:53

- |

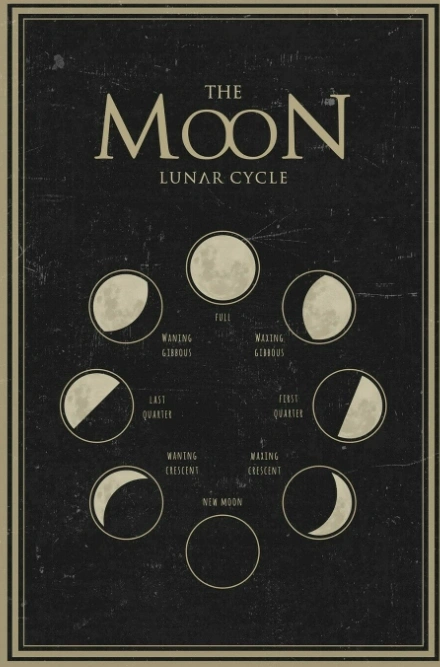

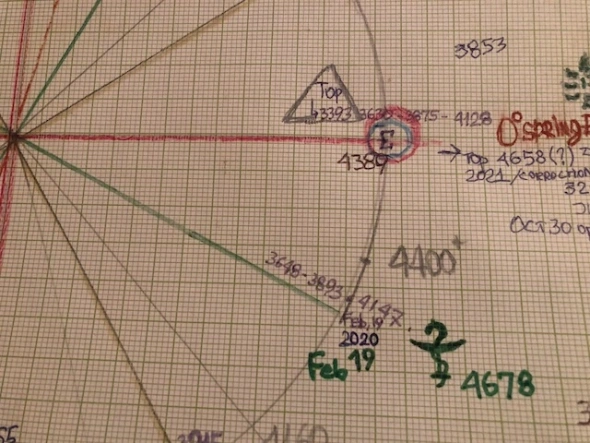

4 Ноября. Новолунье в знаке -Скорпион 12*, в оппозиции к Урану (США) 180*, сложный аспект.

4320 + 210 + 12.4 = 4542.4

вычисляем Opposite 180* ---> 4678 (S&P) Топ.

Любопытно, что 4678 четко совпадает с датой 19 Февраля. 2020. Pre-Covid Top. (зеленный змей на рис. внизу)

, то есть TOP to TOP .

Дата pre-Covid TOP указывает на абсолютное значение другого значимого (среднесрочного максимума) 4678.

С этой цифры я начинаю шортить с целью SPY 463 (Пятница-Понедельник) краткосрочно.

( Читать дальше )

Чего ожидать от ФРС, инфляция, товарный суперцикл и кризис на газовом рынке Европы

- 03 ноября 2021, 16:56

- |

Рынок в настоящее время учитывает два повышения ставок ФРС в 2022 году и семь повышений ставок до 2026 года.

Общая кривая доходности гособлигаций США на прошлой неделе стала более плоской, потому что ее крутизна подразумевала более раннее повышение ставок, в то время как самая короткая часть остается ниже своих максимумов этого года.

На фундаментальном уровне основную работу по инфляции, и основным ее бенефициаром является энергетика. В отличие от других секторов, зависимость инфляции от энергетики довольно стабильна. График показывает пятилетнюю скользящую корреляции между годовой доходностью сектора и годовым изменением ИПЦ. Энергетика является победителем хеджирования инфляции в структурном портфеле.

Структурная инфляция имеет тенденцию повышать энергетический сектор, который может этим пользоваться. Относительная доходность энергетического сектора в последние годы снижалась. Сейчас, похоже, энергетический сектор является отличным средством защиты от инфляции, но ему еще предстоит наверстать упущенное. Владение некоторыми акциями в энергетике может быть страховкой на случай, если произойдет ожидаемый некоторыми аналитиками товарный супер-цикл. И действительно, теоретически это можно предположить на долгосрочных графиках на биржевые товары.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал