S&P500

Обвал американских акций и наш шорт рынка.

- 19 мая 2022, 09:13

- |

🔥💵 Всех приветствую.

Итак, у нас вчера рухнул американский рынок на 4-6% по основным индексам. При этом в России, которая сейчас обособлена от внешних игроков есть новости по выплате дивидендов Газпромнефтью, Сургтнефтегазом и т.д. по верхней планке ожиданий рынка.

Я сам обычно торгую технику, по ней на данный момент буду встречать сегодняшний день в шорте. Что окажется для рынка важнее очень хреновый внешний фон или новости по дивидендам, увидим когда откроется рынок, но в шорте пока страшно :)

По текущей ситуации и факторам влияющим на наши с вами инвестиции очередное включение по рынку до начала торгов и обязательно подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

( Читать дальше )

- комментировать

- Комментарии ( 3 )

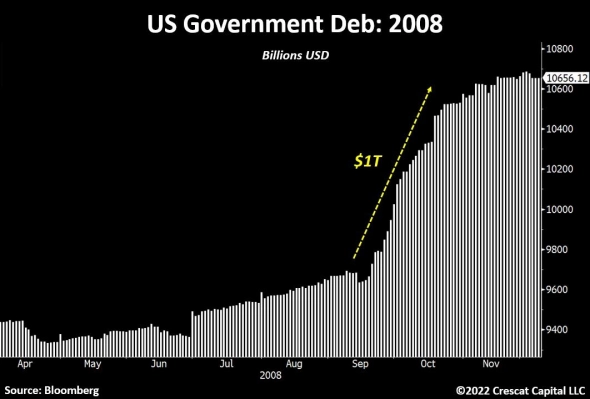

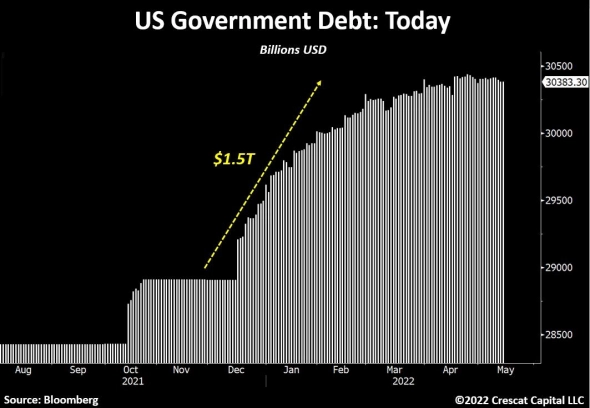

За 5 месяцев обязательства США выросли на $1.5 трлн.

- 19 мая 2022, 08:38

- |

Толькоза последние 5 месяцев обязательства США выросли на $1.5 трлн. (см. график 2). Напоминаю, это еще экономика США официально не находится в рецессии.

( Читать дальше )

Акции США, самое большое дневное падение почти за два года. Доллар и казначейские облигации выросли на фоне увеличения спроса на убежище.

- 19 мая 2022, 06:52

- |

Акции США продемонстрировали самое большое дневное падение почти за два года, поскольку инвесторы оценивают влияние более высоких цен на прибыль и перспективы ужесточения денежно-кредитной политики на экономический рост. Доллар и казначейские облигации выросли на фоне увеличения спроса на убежище.

Распродажа привела к падению S&P 500 на 4%, максимальному с июня 2020 года, при этом падение потребительских акций превысило 6%. Акции Target Corp. упали более чем на 20% в результате худшего падения с 1987 года после снижения прогноза прибыли из-за роста затрат. Акции розничных продавцов от Walmart Inc. до Macy's Inc. попали в нисходящий поток. Nasdaq 100 упал больше всего среди основных ориентиров, упав более чем на 5% из-за падения акций технологических компаний, связанных с ростом. Apple Inc. и Amazon.com Inc. также упали более чем на 5%.

В одном из своих самых ястребиных замечаний на сегодняшний день председатель Федеральной резервной системы Джером Пауэлл заявил во вторник, что центральный банк США будет повышать процентные ставки до тех пор, пока не появятся «четкие и убедительные» доказательства того, что инфляция отступает.

www.bloomberg.com/news/articles/2022-05-17/us-stock-rally-may-spur-asia-bonds-drop-on-powell-markets-wrap

ОПРОС. Наши индексы не зависят от западных?

smart-lab.ru/blog/803088.php

Сильнейшая распродажа на американском рынке!

- 19 мая 2022, 02:14

- |

S & P 500 упал на 4% в худший день с июня 2020 года, закрывшись на уровне 3923,68. Nasdaq Composite упал на 4,7% на отметке 11 418,15, а Dow упал более чем на 1100 пунктов, или на 3,6%.

Возможно, снижение произошло из-за того, что были опубликованы более слабые, чем ожидалось, результаты прибыли крупных ритейлеров. И они в своих отчетах подчеркнули, что инфляция влияет на корпоративную прибыль. Target (TGT) в среду сократила прогноз маржи операционной прибыли на весь год, поскольку затраты на ввод и транспортировку остаются повышенными, и, по оценкам, в этом году они могут увидеть дополнительные транспортные расходы на 1 миллиард долларов из-за роста цен на топливо. И это произошло после того, как Walmart (WMT), крупнейший ритейлер США, во вторник сообщил о более слабой, чем ожидалось, квартальной прибыли и сократил прогноз прибыли на год, сославшись на более высокие зарплаты, расходы на топливо и продукты питания. Акции обеих компаний упали, потянув за собой сверстников, включая Costco (COST) и Dollar General (DG)

Дополнительным негативом стало заявление главы ФРС Джерома Пауэлла о том, что американский ЦБ поднимет процентные ставки настолько высоко, насколько это необходимо, чтобы остановить всплеск инфляции.

Резкая деградация настроений бизнеса и потребителей в США.

- 18 мая 2022, 16:45

- |

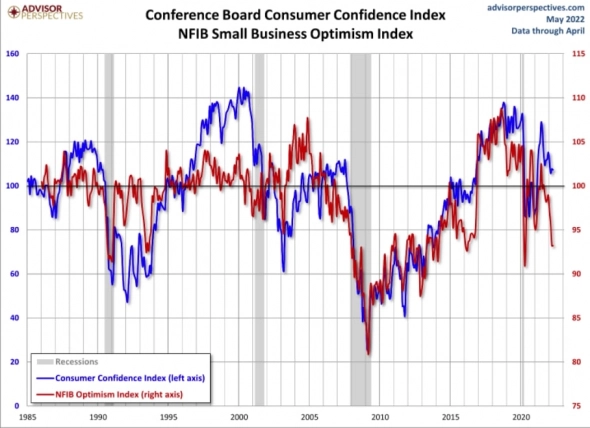

NFIB Small Business Optimism Index показывает оценки малого бизнеса относительно увеличения занятости, капитальных расходов, темпов продаж, тенденции прибыли, условия кредитования и общеэкономических перспектив. Обвальное падение оценок текущего положения и экономических ожиданий до минимумов с ковидного локдауна апреля 2020.

( Читать дальше )

Гип на NASDAQ

- 18 мая 2022, 14:38

- |

Как в текущих условиях купить Америку или застраховать свой американский портфель?

- 18 мая 2022, 14:14

- |

Сейчас многие инвесторы попали в капкан санкций и контрсанкций, которые не позволяют свободно распоряжаться своими иностранными активами. В большой степени это коснулось тех, кто покупал их через российских брокеров. В меньшей степени тех, кто покупал их через иностранных, но там до сих пор сохраняются различные риски ввода/вывода средств, возможности отказать иностранному брокеру в обслуживании клиенту и т.п. (слышал по БиснесФМ, что на популярном InterActive людям приходится использовать VPN, чтобы совершать операции). В этом посте я не собираюсь описывать какие-то «мутные» схемы, а предложу вариант, который будет не полноценной заменой, но квази-инвестиций для тех, кто хочет поучаствовать в росте рынка США (если они на это рассчитывают) или же застраховать свой американский портфель от падения (если они считают, что рынок США может еще упасть), но не может выйти из своих активов из-за блокировки.

( Читать дальше )

Грусть индексного инвестора

- 18 мая 2022, 12:52

- |

Недавно вновь состоялась ежегодная встреча Уоррена Баффета с акционерами. Началась она с шутки инвестора, что в последнее время он ничего не слышит от адептов индексного инвестирования.

Индекс S&P500 падает уже почти полгода и просел от максимума на 20%. Про индекс Мосбиржи я вообще молчу.

Для российских инвесторов индексные стратегии обернулись еще и инфраструктурными рисками. Многие инвестировали в индексы через ETF компании Finex, фонды которой оказались замороженными разрывом связей между российской биржой и европейскими депозитариями из-за санкций.

Сам я никогда не придерживался индексной стратегии, хотя и понимаю ее привлекательность для неискушенных инвесторов. Предпочитаю инвестировать напрямую в отдельные акции и самостоятельно собирать портфели. Рисков меньше, маневра больше.

❓ Кто предпочитает индексное инвестирование? Какие планы?

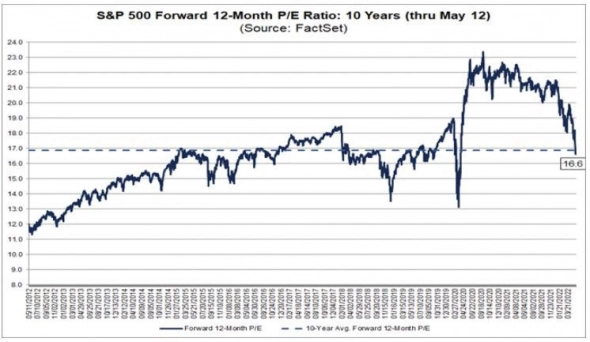

P/E для S&P 500 вернулся к среднему за 10 лет

- 18 мая 2022, 06:45

- |

Финансовые активы практически всегда имеют свойство возвращаться к среднему, вот и сейчас это происходит.По данным FactSet, на 12 мая форвардное значение коэффициента P/E для S&P 500 составило 16.6 Результат стал ниже среднего значения за пять (18.6) и десять (16.9) лет. При этом коэффициент все еще выше значений 15-летнего (15.5), 20-летнего (15.5) и 25-летнего (16.5) периодов.

Телеграмм, Limex.me

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал