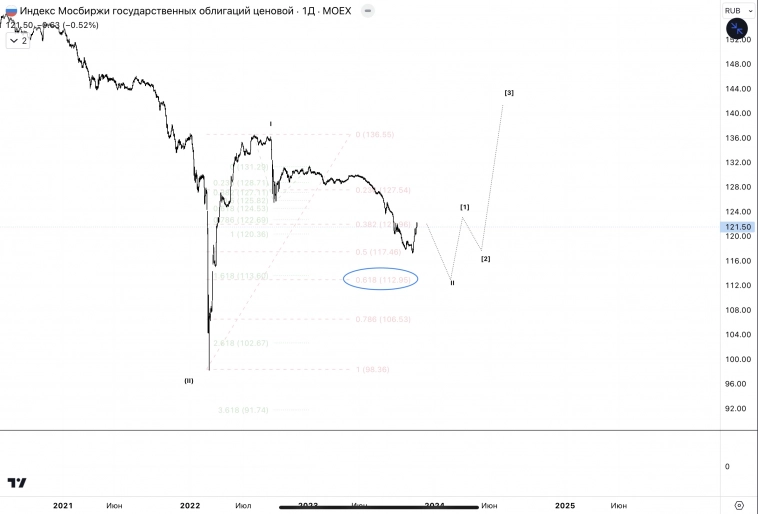

Rgbi

✅Индексы на облигации РФ

- 13 ноября 2023, 19:34

- |

Давненько не писал. Прошлый план: t.me/TerritoryofTrading/6614

Нужен еще один рывок. Предполагаю он будет финальным и возможно проявятся развороты признаки. Ну а по старшему циклу, обсудим потом.

( Читать дальше )

- комментировать

- 298

- Комментарии ( 0 )

Вечерний обзор рынков 13.11.2023г.

- 13 ноября 2023, 18:08

- |

AWEX NEWS

Начало торгов в США выглядит грустно, но понедельник не определяет тренд недели. Посмотрим, как поведут себя рынки после объявления ИПЦ. Сейчас растёт сырьё и индекс страха VIX, но эти движения могут оказаться реакцией на ухудшение прогноза рейтинга США от Moody's.

Биткоин торгуется по $36 752. BTC немного охлаждается после хорошего роста. Пока монета не ушла ниже $36k, тренд на рост сохраняется. Альткоины корректируются, то обратим ваше внимание на AVAX и MATIC. Смотрите и другие топовые монеты, которые ещё не успели вырасти.

USD/RUB торгуется по 91,81р. Сегодня вышла информация, что спрос на вторичку рухнул на 40%. Высокая ставка начинает проникать в реальную экономику. Набирают популярность банковские вклады и облигации. Фондовый рынок буксует, спасибо, что хоть не падает, видимо, ещё не время.

Инфляция растёт, а не падает. Свежие цифры. Рост RGBI: думаю, был отскок, а не перелом тренда. Почему не держу длинные ОФЗ.

- 13 ноября 2023, 07:59

- |

Годовая базовая инфляция, которая отражает более устойчивую часть роста цен, ускорилась сильнее общего показателя и составила 5,5% против 4,6% месяцем ранее.

Недельная статистика: рост на 0,42%.

Напоминаю:

в конце октября прогноз ЦБ по инфляции на конец года был поднят до 7,0-7,5%.

Вероятно, ЦБ РФ придётся сильно жестить, чтобы ужержать инфляцию хотя бы на верхней границе в 7,5%.

Высокая вероятность, что в декабре ещё поднимут ставку.

RGBI по дневным;

Учитывая рост инфляции,

думаю, рост RGBI — это не перелом тренда, а отскок.

Поэтому не лезу в длинные ОФЗ.

Во время военных действий,

высокие расходы на оборону.

Поэтому может быть высокая инфляция, доходность по облигациям может быть ниже реальной инфляции.

Из-за связанных с СВО рисков, не держу облигации (тем более длинные):

считаю, что акции безопаснее.

ПИШУ СВОЕ МНЕНИЕ.

КАЖДЫЙ АНАЛИЗИРУЕТ И

САМ ПРИНИМАЕТ РЕШЕНИЯ.

С уважением,

Олег.

Про рынок 13.11

- 13 ноября 2023, 07:48

- |

По традиции начну с новостей.

Основная новость прошедшей недели — санкции и остановка торгов на СПБ. Но инвесторов никто не собирается спасать. ЦБ не видит оснований для компенсаций из-за заморозки иностранных акций на СПБ бирже: риски были понятны. Инвесторы, которые покупали иностранные бумаги на «СПБ бирже», были проинформированы о рисках таких вложений, поэтому оснований для компенсации за счет государства потерь из-за их заморозки в связи с санкциями нет, считает зампред ЦБ РФ Филипп Габуния.

В принципе все верно! ЦБ конечно не стоит брать ответственность за глупости и доверчивость " улицы"! Как можно было держать активы в недружественных акциях и валюте! Я лично не понимаю, но это тоже опыт, хоть и горький. ИМХО!

Но биржа по идее должна продолжать работу. Ведь не только «недружественными» активами в «недружественных» валютах происходила торговля! Да и торговля криптовалютами возможно будет происходить через эту площадку.

( Читать дальше )

Рост индекса возможен, но риски перевешивают

- 12 ноября 2023, 20:07

- |

Бесплатный канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

VK: https://vk.com/club223300867

Приватный канал: https://t.me/TsaplinPrivateChannelBot

🔥 Дивиденды, иностранные акции, рублевые облигации и другие новости прошедшей недели

- 12 ноября 2023, 17:55

- |

💰 Ключевым событием текущей недели стала рекомендация советом директоров Газпромнефти #SIBN дивидендов в размере82,94 руб. К текущей цене акций див. доходность составляет 9,7%, а к цене моей покупки более 30% годовых, что не может не радовать.

📈 Более 95% выплаты Газпром нефти достанется Газпрому #GAZP. Несложно посчитать, что если голубой гигант решит тоже распределить часть средств акционерам, то только полученные дивиденды от ГП нефти трансформируются в 15,8 рублей дивидендов Газпрома.

📈 Вышел отчет Сбера по РПБУ за 10 месяцев. Чистая прибыль в октябре составила 132,9 млрд руб. Вероятность реализации нашего прогноза по дивидендам, который я публиковал в рамках анализа от6 октября , увеличилась. Выплата может составить около 35 рублей на акцию, если не появится «черных лебедей». А акции Сбера на этой неделе среди лидеров роста, префы выросли на 4%, обычка на4,3%.

❌ СПБ биржа пока не обнадеживает инвесторов. Все говорит о том, что компания была не готова к подобному исходу событий.

( Читать дальше )

Про рынок 07.11

- 07 ноября 2023, 08:27

- |

По традиции начну с новостей.

США анонсировали новые антироссийские меры из-за провала потолка цен на нефть.

=

Южная Африка отзывает всех дипломатов из Израиля для оценки ситуации. Саудовская Аравия планирует (https://t.me/svezhesti/92683) провести 12 ноября саммит по Газе с участием глав государств исламских стран.

Все готовится к затяжной войне, и как следствие может начать расти сырье, что в конечном счете может положительным образом сказаться и на нашем рынке, т.к. РФ — сырьевая страна!

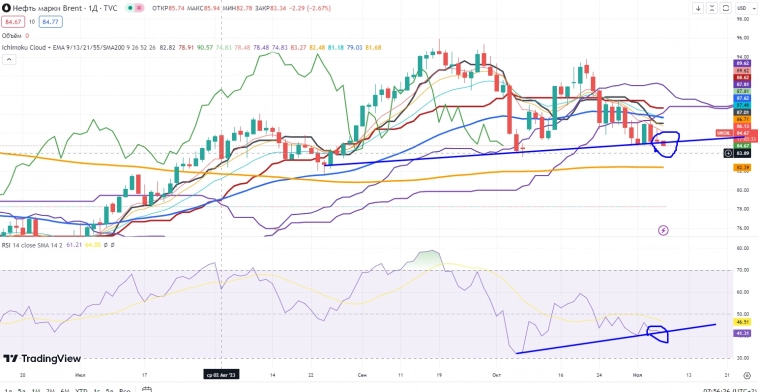

Я «технарь», и как говорится «раньше прилета пули падать не готов», так вот, чисто с технической точки зрения нефть пока торгуется в треугольнике и под 55EMA и облаком Ишимоку. Так что с этой стороны говорить о позитиве пока рано!

-

Путин решил снова баллотироваться на пост президента в 2024 году. Правда Песков прокомментировал РИА Новости публикации, что Путин якобы принял решение по выборам: никаких заявлений он на этот счёт ещё не делал, кампания официально ещё не объявлялась.

( Читать дальше )

Народ, что случилось, кто это покупает😱😱😱

- 07 ноября 2023, 08:04

- |

Это не физики, скорее всего вообще не российские инвесторы.

Если нерезы то значит у них инсайд?

Или просто кривую сказали контролировать нашим банкам🤔

Что думаете, народ?

Про рынок 06,11

- 06 ноября 2023, 08:43

- |

По традиции начну с новостей.

Основная новость — США вводят новые масштабные санкции против России. Новые санкции США затрагивают перспективные проекты РФ в энергосекторе, горнорудной сфере, ВПК — Минфин.

Ну что сказать, нечего! Рост дефицита бюджета США становится все более неуправляемым: к концу 2023 финансового года он приблизился к уровням кризисного 2009 года. Разрыв между доходами и расходами по сравнению с 2022 г. вырос почти на четверть, несмотря на консолидацию трат. Главная причина – спад поступлений. Предпосылок к перелому тенденции в выборный 2024 год не предвидится, отмечают опрошенные «Ведомостями» эксперты. На мой взгляд к госдолгу США уже привыкли, но для США крайне важно как можно дольше удерживать первенство в экономике, поэтому и поощряются разные конфликты вдали от собственной территории — компании ВПК работают исправно, принося на конфликтах немалую долю в бюджет страны!

И наш рынок локально оказался к этому не готов. Особенно СПБ, акции рухнули более чем на 25%. КАК МОЖНО БЫЛО ДЕРЖАТЬ АКТИВЫ В НЕДРУЖЕСТВЕННЫХ АКЦИЯХ И ВАЛЮТЕ!!! Я лично не понимаю, но это тоже опыт, хоть и горький.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал