M&A

Борьба с регулятором за право на слияние M&A

- 09 декабря 2015, 18:07

- |

Компании Staples и Office Depot 7 декабря объявили, что будут оспаривать решение U.S. Federal Trade Commission относительно слияния двух ритейлеров. У федерального регулятора возникли сомнения о слиянии из-за соображений, связанных с конкуренцией, учитывая что SPLS и ODP составляют значительную часть всего рынка канцелярских товаров. Поглощение размером $6 млрд создаст игрока с оборотом около $40 млрд в год. Staples предложили $7.25 наличными и 0.21 часть своих акций за каждую акцию Office Depot еще в феврале. Если слияние завершится, руководство прогнозирует прирост годовой выручки на $750 млн. В данный момент ODP является убыточной, а прибыль SPLS имеет скромный размер $32.6 млн в год.

Предложенное поглощение принесет выгоду покупателям, работникам и акционерам, и компании с нетерпением ждут полного, объективного судебного рассмотрения конкурентных последствий сделки.

Компании планируют показать, что решение FTC основано на недостаточном анализе и неправильном понимании интенсивной конкурентной среды, в которая присутствует на рынке канцтоваров.

( Читать дальше )

- комментировать

- 40

- Комментарии ( 0 )

Торговые идеи NYSE + причина обвала VMW после слияния DELL с EMC

- 21 октября 2015, 22:00

- |

Торговые идеи NYSE NASDAQ

Обзор Американского рынка акций

В данных постах буду проводить анализ, насколько эффективно отработали идеи по акциям, а также, как хорошо торговались бумаги из отобранного списка.

Индекс предполагалось, что пойдет вверх, так как очень сильный в данное время. Он не подрос, но его сегодняшнее снижение закончилось энергичным разворотом и очередным закреплением на 2020

Нефть, как предполагалось перед началом торгов, снижалась. Причем возвращение выше $46 для нее будет очень трудным занятием

( Читать дальше )

Фридман (Альфа-банк) вложил в норвежскую нефть 1 млрд долл

- 08 октября 2015, 22:52

- |

Придется запустить переводчик в гугл хром.

По ходу покупает актив на дне цен. Что там трейдеры-инвесторы ваши, вкладывались?

Для спецов по M&A

- 28 сентября 2015, 21:45

- |

Поглощение в стиле Майкла Милкена - Короля бросовых облигаций

- 07 августа 2015, 18:24

- |

Сделка M&A - Merger and Acquisitions (слияние и поглощение) — сделка при которой одна компания становится собственностью(становится обладателем управляющего пакета) другой фирмы. Бываю слияния — дружественные сделки на согласии другой стороны, и враждебные поглощения — приобретаемая компания не стремиться быть в структуре фирмы-покупателя.

Возвращение 80-х на Уолл Стрит прозошло вчера 5 августа. Словно рука Майкла Милкена была причастна к этим событиям. Этот легендарный в финансовом мире США человек прославился, кроме своей безграничной жадности, тем что наводил страх на все крупнейшие компании и даже корпорации. Как он это делал? В двух словах, он организовывал выпуск бросовых облигаций какой-нибудь мелкой фирмы, пиарил их так, что сумма выпуска вырастала до нескольких (а то и десятков) миллиардов долларов. По всей стране он разъезжал с компанией по поиску инвесторов, которая походила на предвыборную кандидата в президенты. Конечно ему помогала целая сеть арбитражеров, продажных юристов и инсайдеров. И вот набрав достаточную долговую нагрузку, которая была мало чем подкреплена, он и мелкая фирма объявляли о враждебном поглощении крупной компании, которая могла быть одной из основополагающих любого сектора.

( Читать дальше )

Канадская Potash хочет купить немецкую K+S. Позитив для Уралкалия.

- 26 июня 2015, 17:45

- |

Акции K+S выросли +30%.

Новости поддержали акции Уралкалия сегодня (+3.8%)

Сбербанк КИБ:

Potash Corp хочет усилить контроль над продажами и дисциплину производителей, что в целом должно стать благоприятным фактором для мирового рынка калийных удобрений.

как меня 'обокрали'

- 21 мая 2015, 14:50

- |

у меня было куплено 21 апреля по ~ 3.9$ около 5000 акций, большую часть которых я продал в плюс 22 апреля, оставшуюся 28 апреля (по причине 'cильной ценовой слабости') в убыток.

Вчера после закрытия рынка вышла новость, что переговоры о продаже находятся в силе, но обсуждаемая цена уже точно меньше 7$. Сегодня первые сделки в премаркете прошли ~ по 4.5$

( Читать дальше )

Сенсация от РБК со ссылкой на Блумберг!

- 12 мая 2015, 12:33

- |

«Сургутнефтегаз» может приобрести 19,5% акций «Роснефти», которые планируется выставить на продажу, пишет Bloomberg. Это поможет рефинансировать $23,5 млрд долга «Роснефти», срок погашения которого наступает в этом году

Сибирская нефтяная компания «Сургутнефтегаз» может купить 19,5 процента акций госкомпании, которые планируется выставить на продажу, пишет агентство.

Компания, которой последние 30 лет руководит Владимир Богданов, накопила около $34 млрд в виде денежных средств и их эквивалентов, свидетельствуют расчеты Bloomberg на основе данных компании от 30 апреля. В условиях отлучения от мировых финансовых рынков из-за санкций президент Владимир Путин может распаковать «денежную кубышку» компании, сообщили агентству три близкие к Кремлю источника в банковских кругах, попросившие об анонимности.

( Читать дальше )

Магия сделок M&A и социальная сеть YELP

- 08 мая 2015, 16:06

- |

Лучшие возможности заработка на рынке предоставляют сделки M&A. В этом я убедился сразу, как только пришел на американский рынок. За VRX, MYL, ALTR которые на сделках слияния и поглощения давали возможность заработать, пришло время YELP.

После обвала всех соцсетей, кроме Facebook (уверен, что ей это еще предстоит), YELP спустя неделю нанимает аналитиков и адвокатов, чтобы подготовить себя к продаже. Кто покупатель еще не известно, может его еще не существует, а они просто заранее решили сделать оценку своей компании.

На этой новости акция стреляет вверх на 6 пунктов, немного опускается и потом продолжает безоткатное движение на 6 пунктов.

График до новости

( Читать дальше )

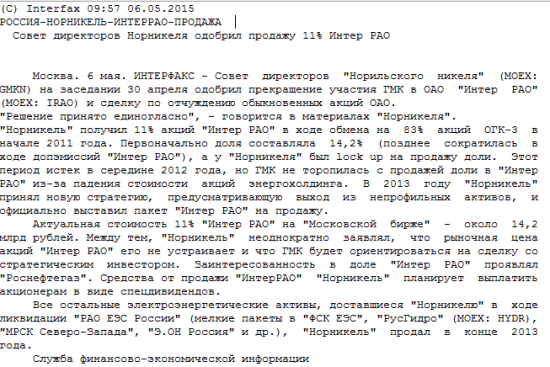

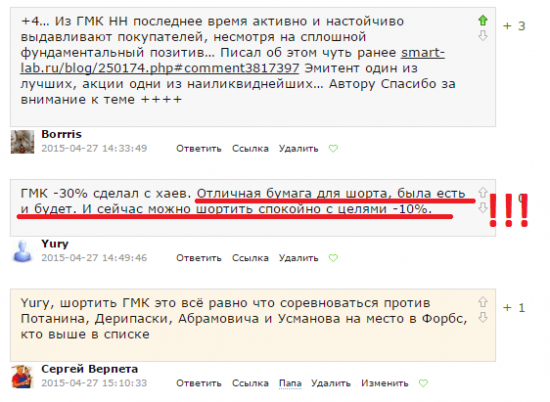

Атракцион невиданной щедрости. Развитие сюжета

- 06 мая 2015, 10:24

- |

саму идею описывал в этой статье

С 27 апреля ГМК Норникель +5,27%. Интер РАО +4,92%. Как там «шортисты» в ГМК поживают?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал