SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

M&A

M&A: В 2014 ожидается рост мирового рынка слияний и поглощений

- 25 января 2014, 18:00

- |

По данным исследовательского подразделения Reuters общемировой объем рынка слияний и поглощений в 2013 году составил $2,31 трлн., что на 2% ниже, чем в 2012 году. Общее количество сделок сократилось на 8%. Однако объемы рынка выросли, благодаря ряду состоявшихся крупных покупок, прежде всего, в США. Именно они оказали основную поддержку рынку M&A.

Одна из самых масштабных сделок 2013 года – выкуп американской корпорацией Verizon доли британской компании Vodafone. Ее объем составил $130 млрд. Стоит отметить и еще несколько поглощений. В феврале прошлого года группа инвестфондов, возглавляемая Berkshire Hathaway, приобрела крупного производителя соусов и кетчупов – компанию Heinz. Сумма сделки составила $27 млрд. Компания Liberty Global за $26 млрд. купила оператора интернета и кабельного ТВ — компанию Virgin Media. Еще одно крупное слияние американских холдингов состоялось в июле, когда Omnicon и Publicis заключили сделку на $19,3 млрд.

( Читать дальше )

Одна из самых масштабных сделок 2013 года – выкуп американской корпорацией Verizon доли британской компании Vodafone. Ее объем составил $130 млрд. Стоит отметить и еще несколько поглощений. В феврале прошлого года группа инвестфондов, возглавляемая Berkshire Hathaway, приобрела крупного производителя соусов и кетчупов – компанию Heinz. Сумма сделки составила $27 млрд. Компания Liberty Global за $26 млрд. купила оператора интернета и кабельного ТВ — компанию Virgin Media. Еще одно крупное слияние американских холдингов состоялось в июле, когда Omnicon и Publicis заключили сделку на $19,3 млрд.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Тема дня # 12. Создание нефтяной компании. Как это делает Михаил Гуцериев

- 12 декабря 2013, 09:14

- |

Уходящий год был очень богат на сделки M&A в нефтегазовом секторе России. Было много интересных сделок и как-нибудь напишу хронологию M&A 2013 года в отдельной статье. Но больше всего меня заинтересовал кейс Михаила Гуцериева.

Гуцериев начал строить новую нефтяную компанию – «ОАО «Нефтяная компания «Нефтиса». Метод и прост и сложен одновременно. Имея опыт построения единой системы из разрозненных активов, я имею в виду компанию «Русснефть», Гуцериев решил повторить этот метод и сейчас планомерно элемент за элементом складывает новый «пазл».

В 2007 году из-за возникших претензий налоговых органов к Гуцериеву он был вынужден покинуть Россию. Продав АФК Системе 49% в Русснефти, Михаил Гуцериев до 2010 года находился в вынужденной эмиграции. Лишь только после того как все претензии были сняты он смог вернуться. В сентябре 2013 Гуцериев становится единоличным владельцем Русснефти, консолидировав 100% акций. Параллельно с консолидацией Русснефти бизнесмен начал строить новую НК – «Нефтису»: Осенью этого года были переведены с баланса Русснефти на баланс НК Нефтиса ООО Белкманефть и доля в ООО Западно-Малобалыкское. Потом Нефтиса выкупила 50% долю венгерского MOL в Западно-Малобалыкском. Дальше одна из офшорных структур Гуцериева купила 14,9% Exillon Energy. Это нефтяная компания, которая торгуется в Лондоне, но ведёт свою основную деятельность в России (Восточная Сибирь и Тимано-печора). 9% этой компании принадлежат Газпромбанку, существует информация, что этот стейк приобретался в интересах Гуцериева. Потом была попытка перепродать стейк в 14,9% Exillon казахскому бизнесмену Игорю Школьнику. Но, последний неожиданно от сделки отказался… 29,99% Exillon приобретает через офшор белорусский бизнесмен Алексей Хотин у основателя компании Максата Арипа. Начинается борьба за компанию, акции в Лондоне сильно дорожают:

( Читать дальше )

Гуцериев начал строить новую нефтяную компанию – «ОАО «Нефтяная компания «Нефтиса». Метод и прост и сложен одновременно. Имея опыт построения единой системы из разрозненных активов, я имею в виду компанию «Русснефть», Гуцериев решил повторить этот метод и сейчас планомерно элемент за элементом складывает новый «пазл».

В 2007 году из-за возникших претензий налоговых органов к Гуцериеву он был вынужден покинуть Россию. Продав АФК Системе 49% в Русснефти, Михаил Гуцериев до 2010 года находился в вынужденной эмиграции. Лишь только после того как все претензии были сняты он смог вернуться. В сентябре 2013 Гуцериев становится единоличным владельцем Русснефти, консолидировав 100% акций. Параллельно с консолидацией Русснефти бизнесмен начал строить новую НК – «Нефтису»: Осенью этого года были переведены с баланса Русснефти на баланс НК Нефтиса ООО Белкманефть и доля в ООО Западно-Малобалыкское. Потом Нефтиса выкупила 50% долю венгерского MOL в Западно-Малобалыкском. Дальше одна из офшорных структур Гуцериева купила 14,9% Exillon Energy. Это нефтяная компания, которая торгуется в Лондоне, но ведёт свою основную деятельность в России (Восточная Сибирь и Тимано-печора). 9% этой компании принадлежат Газпромбанку, существует информация, что этот стейк приобретался в интересах Гуцериева. Потом была попытка перепродать стейк в 14,9% Exillon казахскому бизнесмену Игорю Школьнику. Но, последний неожиданно от сделки отказался… 29,99% Exillon приобретает через офшор белорусский бизнесмен Алексей Хотин у основателя компании Максата Арипа. Начинается борьба за компанию, акции в Лондоне сильно дорожают:

( Читать дальше )

M&A сделка недели. Предстоящему слиянию могут помешать антимонопольные органы США

- 21 сентября 2013, 14:08

- |

16 сентября компания по производству бумаги и упаковочного картона Packaging Corporation of America объявила о покупке американской Boise. По условиям сделки PCA заплатит $12,55 за одну обыкновенную акцию Boise.

Благодаря этой сделке совокупные годовые объемы производства PCA должны увеличиться примерно на 30%, а выпуск упаковочного картона возрастет с 2,6 до 3,7 млн т.

Как сообщает, ссылаясь на юристов, Policy and Regulatory Report, в связи с созданием столь крупной компании антимонопольный орган США, скорее всего, будет пристально рассматривать данную сделку. Кроме того, сообщает издание, сектор производства бумаги в США вызывает особое внимание регуляторов, так как дорогостоящая транспортировка бумаги часто приводит к увеличению экономической концентрации в некоторых регионах после сделок слияния и поглощения.

Год назад антимонопольные органы США предписали International Paper и Temple-Inland избавиться от трех заводов для того, чтобы осуществить сделку слияния размером $4,3 млрд.

по материалам: http://study-of-trading.ru/amatar/2013/09/21/ma-sdelka-nedeli-predstoyaschemu-sliyaniyu-mogut-pomeshat-antimonopolnye-organy-ssha.html

Благодаря этой сделке совокупные годовые объемы производства PCA должны увеличиться примерно на 30%, а выпуск упаковочного картона возрастет с 2,6 до 3,7 млн т.

Как сообщает, ссылаясь на юристов, Policy and Regulatory Report, в связи с созданием столь крупной компании антимонопольный орган США, скорее всего, будет пристально рассматривать данную сделку. Кроме того, сообщает издание, сектор производства бумаги в США вызывает особое внимание регуляторов, так как дорогостоящая транспортировка бумаги часто приводит к увеличению экономической концентрации в некоторых регионах после сделок слияния и поглощения.

Год назад антимонопольные органы США предписали International Paper и Temple-Inland избавиться от трех заводов для того, чтобы осуществить сделку слияния размером $4,3 млрд.

по материалам: http://study-of-trading.ru/amatar/2013/09/21/ma-sdelka-nedeli-predstoyaschemu-sliyaniyu-mogut-pomeshat-antimonopolnye-organy-ssha.html

"Новатэк" и восточное направление

- 06 сентября 2013, 16:03

- |

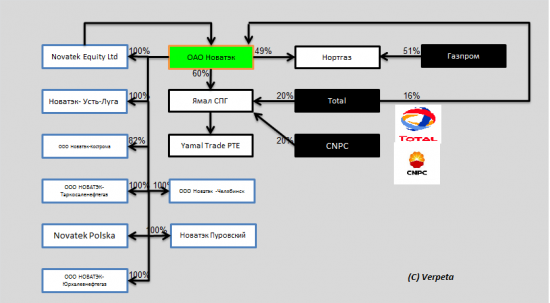

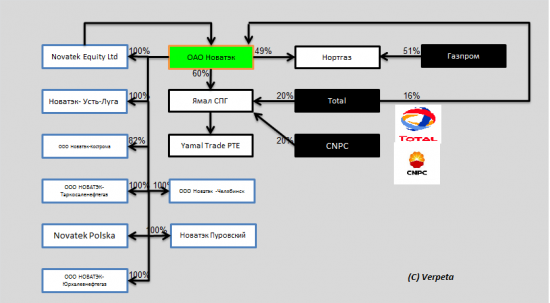

Вчера вышла новость о продаже 20% доли Новатэка в проекте Ямал-СПГ. Я ещё в прошлом году (в марте-апреле) думал, что продадут. Продали полтора года спустя. Определились в восточном направлении. 20% долю купила китайская CNPC (см. блок-схему).

Рисунок Бизнес-структура Новатэка (упрощённая схема).

Сделка будет закрыта по разным источникам (здесь разная информация, поэтому привожу временной коридор) до 1 октября или до 1 декабря.

В любом случае, доход от продажи доли в этом проекте попадёт в результаты 2 полугодия. К сожалению, пока компания не раскрывает сумму сделки, поэтому какая дополнительная прибыль появится в отчёте у меня нет понимания.

Кроме этой продажи, Новатэк планирует запустить ещё одного партнёра в этот проект. Так Михельсон в интервью газете «Ведомости» сказал: «Новатэк» может определить еще одного партнера проекта «Ямал СПГ» до конца 2013 г. Может быть, в этом году, сейчас ведутся переговоры с потенциальными партнерами. Претендент на эту долю не один».

( Читать дальше )

Рисунок Бизнес-структура Новатэка (упрощённая схема).

Сделка будет закрыта по разным источникам (здесь разная информация, поэтому привожу временной коридор) до 1 октября или до 1 декабря.

В любом случае, доход от продажи доли в этом проекте попадёт в результаты 2 полугодия. К сожалению, пока компания не раскрывает сумму сделки, поэтому какая дополнительная прибыль появится в отчёте у меня нет понимания.

Кроме этой продажи, Новатэк планирует запустить ещё одного партнёра в этот проект. Так Михельсон в интервью газете «Ведомости» сказал: «Новатэк» может определить еще одного партнера проекта «Ямал СПГ» до конца 2013 г. Может быть, в этом году, сейчас ведутся переговоры с потенциальными партнерами. Претендент на эту долю не один».

( Читать дальше )

UPDATED: Игорь Иванович на шоппинге. + опровержение

- 25 июля 2013, 14:42

- |

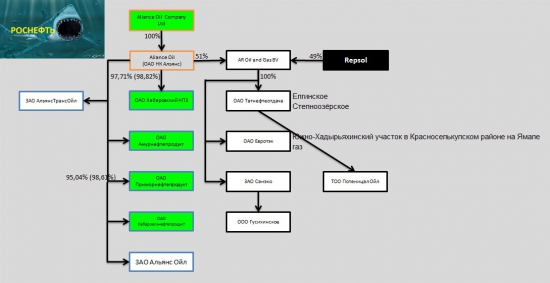

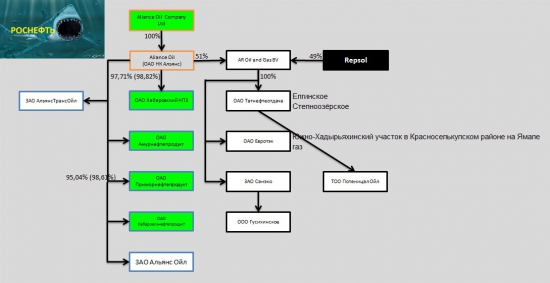

Игорь Иванович на шоппинге: прошла информация о том, что Роснефть ведёт переговоры о приобретении 43,3% пакета группы «Альянс» Мусы Бажаева в Alliance Oil. Кроме этого в периметр сделки по информации Ведомостей попадают другие нефтяные активы «Альянса» не включённые в Alliance Oil.

Рисунок Структура Alliance Oil

Я, когда прошёл слух о том, что Роснефть продолжит покупки, подумал, что логичнее из всех прочих НК, потенциальных целей Роснефти, купить Alliance Oil. Вот почему:

Во-первых, основные активы Alliance Oil находятся на Дальнем Востоке, там же Роснефть контролирует Комсомольский НПЗ

Во-вторых, Роснефть недавно озвучила планы о своём намерении вложить 52 млрд рублей в программы развития Дальнего Востока

Потому, взять контроль над крупнейшим на Дальнем Востоке Хабаровским НПЗ, развитой розницей по сбыту нефтепродуктов и логистической инфраструктурой стратегическая цель Роснефти. Всё логично! Кроме этого, Роснефть в результате сделки получит контроль над СП Alliance Oil с испанской Repsol, а это ещё активы в газовый бизнес госкомпании.

( Читать дальше )

Рисунок Структура Alliance Oil

Я, когда прошёл слух о том, что Роснефть продолжит покупки, подумал, что логичнее из всех прочих НК, потенциальных целей Роснефти, купить Alliance Oil. Вот почему:

Во-первых, основные активы Alliance Oil находятся на Дальнем Востоке, там же Роснефть контролирует Комсомольский НПЗ

Во-вторых, Роснефть недавно озвучила планы о своём намерении вложить 52 млрд рублей в программы развития Дальнего Востока

Потому, взять контроль над крупнейшим на Дальнем Востоке Хабаровским НПЗ, развитой розницей по сбыту нефтепродуктов и логистической инфраструктурой стратегическая цель Роснефти. Всё логично! Кроме этого, Роснефть в результате сделки получит контроль над СП Alliance Oil с испанской Repsol, а это ещё активы в газовый бизнес госкомпании.

( Читать дальше )

Слияния и поглощения.

- 08 апреля 2013, 17:50

- |

Обзор за неделю с 1 по 5 апреля.

Минувшая неделя характеризовалась небольшой активностью в сфере M&А. Стоит отметить, что одной из крупнейших сделок стала покупка CP Group доли в Ping An Insurance за $9,38 млрд.

Нефтегазовая отрасль

Во вторник американская нефтегазовая компания Hess заявила о намерении продать свое российское подразделение Самара-Нафта компании Лукойл с целью реструктуризации бизнеса за $2,05 млрд.

Добыча

В понедельник крупнейший в мире производитель ядерных реакторов Areva заявил о возможности выставления предложения по покупке доли в фирме Urenco, занимающейся обогащением урана. Финансовые аспекты предполагаемой сделки пока не были оглашены.

Во вторник швейцарский продавец коммодитиз Glencore International продлил срок завершения сделки по покупке крупнейшего в мире экспортера угля Xstrata с 16 апреля на 2 мая в связи с продолжающимся изучением данного слияния со стороны регулятивных органов Китая.

( Читать дальше )

Минувшая неделя характеризовалась небольшой активностью в сфере M&А. Стоит отметить, что одной из крупнейших сделок стала покупка CP Group доли в Ping An Insurance за $9,38 млрд.

Нефтегазовая отрасль

Во вторник американская нефтегазовая компания Hess заявила о намерении продать свое российское подразделение Самара-Нафта компании Лукойл с целью реструктуризации бизнеса за $2,05 млрд.

Добыча

В понедельник крупнейший в мире производитель ядерных реакторов Areva заявил о возможности выставления предложения по покупке доли в фирме Urenco, занимающейся обогащением урана. Финансовые аспекты предполагаемой сделки пока не были оглашены.

Во вторник швейцарский продавец коммодитиз Glencore International продлил срок завершения сделки по покупке крупнейшего в мире экспортера угля Xstrata с 16 апреля на 2 мая в связи с продолжающимся изучением данного слияния со стороны регулятивных органов Китая.

( Читать дальше )

Работа над стратегией 2013. Первый элемент

- 03 декабря 2012, 22:46

- |

Сегодня натолкнулся на статью в Коммерсанте про то, как приватизировали ВСМПО-Ависма. Статья интересная, автор со знанием дела рассказывает историю, как сменялись собственники этой компании.

В рамках работы над стратегией инвестиций в 2013 году я начну писать серию коротких постов по ряду факторов, которые могут повлиять на переоценку инвесторами стоимости компаний. В конце декабря выложу полный вью на 2013 год и разберу итоги 2012 года.

Если принимать во внимание кейс ВСМПО-Ависма, то можно предположить серию сделок MBO и LBO (что это такое см. Финансовый словарь я там выложу статьи об этих видах сделок). При этом в сделках LBO, да и в сделках MBO связанных с процессом приватизации скорее всего финансовыми партнёрами или как минимум фронтраннерами будут выступать только гос банки или квази госбанки (например Газпромбанк). Соответственно, по сделкам MBO схема такая: менеджмент, контролирующий финансовые потоки выкупает с привлечением фин партнёра (см выше) гос пакет и передаёт его в залог своему фин партнёру. Т.е. собственником государство быть перестаёт, но передаваемый актив остаётся на расстоянии вытянутой руки, потому что, актив в залоге у гос банка, и в случае чего… может раздаться «тревожный звонок», да и «переприватизировать» можно в любой момент, а это будет стимулировать менеджмент-собственник на «правильные» действия.

( Читать дальше )

В рамках работы над стратегией инвестиций в 2013 году я начну писать серию коротких постов по ряду факторов, которые могут повлиять на переоценку инвесторами стоимости компаний. В конце декабря выложу полный вью на 2013 год и разберу итоги 2012 года.

Если принимать во внимание кейс ВСМПО-Ависма, то можно предположить серию сделок MBO и LBO (что это такое см. Финансовый словарь я там выложу статьи об этих видах сделок). При этом в сделках LBO, да и в сделках MBO связанных с процессом приватизации скорее всего финансовыми партнёрами или как минимум фронтраннерами будут выступать только гос банки или квази госбанки (например Газпромбанк). Соответственно, по сделкам MBO схема такая: менеджмент, контролирующий финансовые потоки выкупает с привлечением фин партнёра (см выше) гос пакет и передаёт его в залог своему фин партнёру. Т.е. собственником государство быть перестаёт, но передаваемый актив остаётся на расстоянии вытянутой руки, потому что, актив в залоге у гос банка, и в случае чего… может раздаться «тревожный звонок», да и «переприватизировать» можно в любой момент, а это будет стимулировать менеджмент-собственник на «правильные» действия.

( Читать дальше )

Анализ "сделки века"- поглощение TNK BP Роснефтью

- 23 октября 2012, 17:41

- |

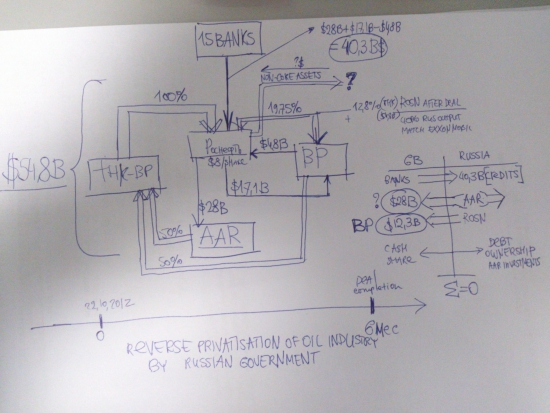

Тема о поглощении ТНК-ВР Роснефтью в последнее время не сходит с лент информационных агентств. Проведу и я свой анализ раскрытых на данный час условий этой мегасделки. Итак, вчера, ИНТЕРФАКС-АНИ распространил оффициальную информацию со ссылкой на BP о подписании соглашения с ОАО «Роснефть» об основных условиях продажи своей 50%-й доли в ТНК-BР. Эти основные условия представлены на ниже приведённых схемах:

Рисунок Исходное состояние

( Читать дальше )

Рисунок Исходное состояние

( Читать дальше )

Структура сделки Роснефть-BP-ТНК-BP Холдинг

- 22 октября 2012, 18:58

- |

Мое мнение:

РОСНЕФТЬ — государственная компания, которая должна зарабатывать для государственной казны, для налогоплательщиков — т.е. платить дивиденды.

Новый долг в $40 млрд. означает что в ближайшее время дивидендов от Роснефти налоплательщики точно не увидят. Да, конечно, инвестиции возможно будут рентабельны в более долгосрочной перспективе, однако, зная нашу страну, сомневаюсь.

В общем, думаю, что смысл сделки вероятно продиктован больше личными амбициями, нежели реальным экономическим смыслом. Хотя, буду рад, если кто-то переубедит.

+не стал бы я загадывать, что сделка будет доведена до конца в течение 6 мес, ибо произойти кой-чего все таки может на этом интервале.

Блог им. MrWhite | Евраз vs Мечел. Есть ли идея? UPDATED

- 15 октября 2012, 16:46

- |

Давно вынашиваю идею внимательно разобрать металлургов. Начну с Мечела и Евраза. Почему именно с них? Потому что над Мечелом сгущаются тучи и потому что обе эти компании имеют очень высокую степень вертикальной интеграции. Существует такое мнение, что в период упадка сырьевых цен металлурги, имеющие низкую степень вертикальной интеграции и низкие денежные производственные затраты будут первыми отжиматься от пола. И наоборот, если цены на сырьевые товары достигли дна, и дальше будут только расти, то компании с высокой долей вертикальной интеграции буду показывать опережающую курсовую динамику своих акций. Понимание текущего момента с точки зрения: «что это? Дно сырьевых цен?» может позволить опередить других инвесторов и тогда у тебя будет билет на первый ряд. А прима-балерина этой оперы с фамилией Прибыль улыбнётся тебе во все тридцать два зуба своей очаровательной улыбкой.

Сейчас я не хочу анализировать рынок сырьевых товаров, просто приведу несколько графиков:

( Читать дальше )

Сейчас я не хочу анализировать рынок сырьевых товаров, просто приведу несколько графиков:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал