Libor

Лондонская тень: финансовая афера, которая потрясла весь мир

- 08 августа 2025, 17:16

- |

Цифра управляет всем

Представьте: вы берёте ипотеку. Где-то в договоре мелькает непонятная строчка — «ставка LIBOR + 2%». Вы не знаете, что это, но она решает, сколько денег вы переплатите банку.

LIBOR — это не просто ставка. Это нервная система мировой экономики. По ней банки определяют, под какой процент готовы дать друг другу деньги на короткий срок. И именно от неё зависят проценты по кредитам, ипотеке, студенческим займам и даже по корпоративным долгам.

В 2012 году её значение использовалось в контрактах на примерно 350 триллионов долларов. Это больше, чем ВВП всех стран мира вместе взятых.

И всё это держалось на доверии. Банки каждый день подавали данные о своей «реальной» стоимости заимствования. Никто не думал, что в этих цифрах может быть ложь. Но мир финансов любит сюрпризы — особенно грязные.

( Читать дальше )

- комментировать

- 4.8К | ★3

- Комментарии ( 6 )

А помните, был такой LIBOR?

- 10 октября 2024, 13:31

- |

Ставка, по которой банки давали друг другу деньги. Во всех наших договорах было LIBOR + сколько-то там … на ~ $500 трлн суммарно влияла эта ставка!

Потом были скандалы с расчетами и манипуляциями со ставкой и доверие пропало напрочь… ушла эпоха.

С 1 октября LIBOR больше нет!

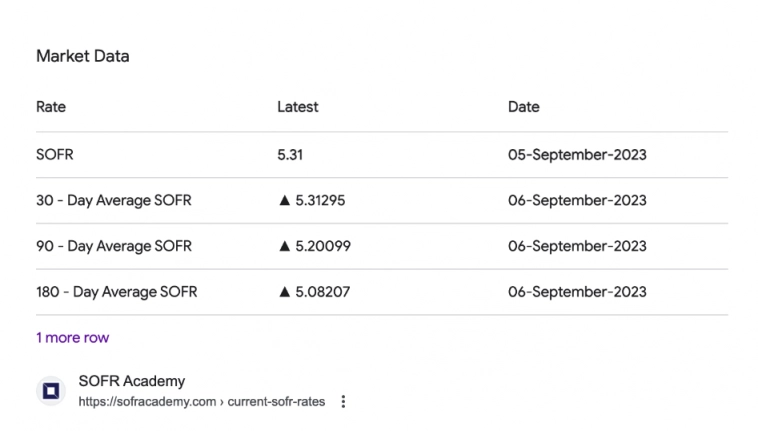

Из реального ориентира остался SOFR — это РЕПО на рынке US Treasuries овернайт.

Мир меняется и это прекрасно, а как меняется и как все реально устроено, читайте в нашем тг-канале.

Какую угрозу несут Zombie LIBOR?

- 09 сентября 2023, 10:41

- |

О компаниях-зомби говорят постоянно, жизнь таких компаний зависит от того, продлят ли им кредитные линии, и смогут ли они реструктурировать доли, ведь процентные платежи давно превысили прибыль до уплаты налогов и процентов. Мы и в России сталкиваемся с ними чаще, чем подозревали.

А вот что такое Zombie LIBOR?

Zombie LIBOR — это финансовые инструменты, которые по-прежнему привязаны к лондонской межбанковской ставке предложения (англ. London Interbank Offered Rate, LIBOR), даже несмотря на прекращение поддержки LIBOR и переход на SOFR и SARON ставки с 2021 года и скандалы, которые к этому привели.

Это означает, что процентные выплаты по этим инструментам по-прежнему рассчитываются на основе ставки LIBOR, хотя LIBOR больше не является надежным показателем стоимости заимствования денег.На протяжении десятилетий LIBOR служила базовой процентной ставкой, используемой во всем мире для различных финансовых продуктов, от ипотечных кредитов до деривативов. Однако ее надежность оказалась под пристальным вниманием после того, как финансовый кризис 2008 года выявил манипуляции и неправомерные действия среди крупных финансовых учреждений, участвующих в установлении ставок LIBOR: ставку просто переставляли туда, куда нужно (по дружбе и за небольшой «бакшиш» от Citi и UBS).

Это означает, что процентные выплаты по этим инструментам по-прежнему рассчитываются на основе ставки LIBOR, хотя LIBOR больше не является надежным показателем стоимости заимствования денег.На протяжении десятилетий LIBOR служила базовой процентной ставкой, используемой во всем мире для различных финансовых продуктов, от ипотечных кредитов до деривативов. Однако ее надежность оказалась под пристальным вниманием после того, как финансовый кризис 2008 года выявил манипуляции и неправомерные действия среди крупных финансовых учреждений, участвующих в установлении ставок LIBOR: ставку просто переставляли туда, куда нужно (по дружбе и за небольшой «бакшиш» от Citi и UBS).( Читать дальше )

Комитет Госдумы одобрил законопроект о замене ставки LIBOR на специальную ставку ЦБ РФ

- 09 декабря 2021, 11:19

- |

Госдума рассмотрит инициированный правительством РФ документ на пленарном заседании 14 декабря.

Процентные ставки в рублях, долларах США и евро будут рассчитываться Банком России ежемесячно (при наличии соответствующих операций на рынке), охватывая различные по срокам продукты: как вклады «до востребования», так и широкий диапазон срочных вкладов в разрезе сроков привлечения средств от «до 30 дней» до «свыше трех лет»— из пояснительной записки

Также в законопроекте уточняется расчет ограничиваемой процентной ставки по договорам банковского вклада. Он осуществляется исходя из максимальной доходности по договору банковского вклада с учетом иной материальной выгоды и иных условий привлечения вклада.

( Читать дальше )

Принят законопроект о замене ставки LIBOR на ставку ЦБ РФ и расчету ставки по договорам банковского вклада

- 17 ноября 2021, 16:09

- |

Предполагается, что максимальный размер процентной ставки, вводимой в качестве ограничения, не может быть меньше двух третей процентной ставки по привлеченным российскими кредитными организациями вкладам в соответствующей валюте и по сроку привлечения.

Законопроект уточняет, что расчет ограничиваемой процентной ставки по договорам банковского вклада осуществляется исходя из максимальной доходности по договору банковского вклада с учетом иной материальной выгоды и иных условий привлечения вклада.

Законопроект обеспечивает переход на новые «безрисковые индикаторы» в РФ, рассчитываемые Банком России из средневзвешенных процентных ставок по привлеченным российскими банками вкладам в различных валютах.

Законопроект носит технический характер — сказал замминистра финансов Алексей Моисеев

Госдума приняла в I чтении законопроект о замене ставки LIBOR на ставку Банка России — Экономика и бизнес — ТАСС (tass.ru)

Мосбиржа - постепенно откажется от использования LIBOR

- 29 июля 2020, 18:34

- |

Московская биржа постепенно откажется от использования ставок LIBOR.

Согласно плану Московской биржи, в третьем квартале 2020 года будет происходить переход на новые эталонные индикаторы без нарушения непрерывного функционирования рынка.

«Предусмотрено расширение базовых активов рынка стандартизированных производных финансовых инструментов (ПФИ) на процентные ставки SOFR, €STR, SARON, которые могут быть использованы при заключении сделок с процентными ПФИ вместо индикаторов, прекращение использования которых ожидается после 2021 года»

ЦБ

Ъ

Новости компаний — обзоры прессы перед открытием рынка

- 30 июня 2020, 09:09

- |

LIBOR не прошел отбор. Один из основных финансовых индикаторов прощается с рынком

Банк России готовит финансовый рынок к отмене одного из основных мировых индикаторов — LIBOR. Банкам придется перезаключать много кредитных договоров, условия которых так или иначе привязаны к Лондонской ставке межбанковского кредитования, но время есть — до конца 2021 года. Реформа финансовых индикаторов стала мировым трендом после скандала с манипулированием LIBOR, разразившимся более десяти лет назад.

https://www.kommersant.ru/doc/4397895

Инвестиции второй волны. Облигации и золото стали средством от пандемии

Международные инвесторы значительно снизили интерес к рисковым активам. За минувшую неделю нетто-отток средств из фондов акций развитых стран составил $4,6 млрд, из фондов emerging markets — $2,6 млрд. Инвесторы сокращают вложения и в товарные фонды, ориентированные на вложения в

( Читать дальше )

Долговой рынок в огне

- 08 марта 2020, 17:34

- |

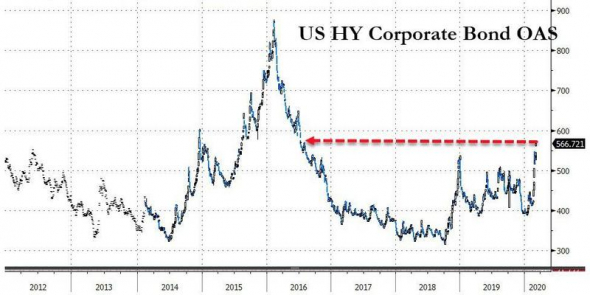

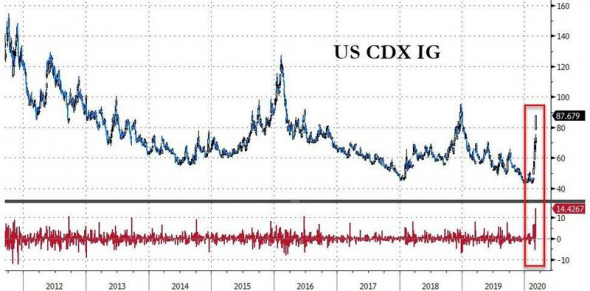

Эпидемия коронавируса оказала значительное воздействие на финансовые рынки. Фондовые биржи первыми приняли этот удар, однако паника довольно быстро охватила и долговой рынок.

Значительное давление испытывает рынок корпоративного долга, доходности выросли не только по мусорным облигациям:

(Доходности по высокорисковым корпоративным облигациям значительно выросли на фоне паники из-за коронавируса.)

Но и по бумагам с инвестиционным рейтингом:

( Читать дальше )

Состояние долларовой ликвидности

- 17 января 2020, 11:29

- |

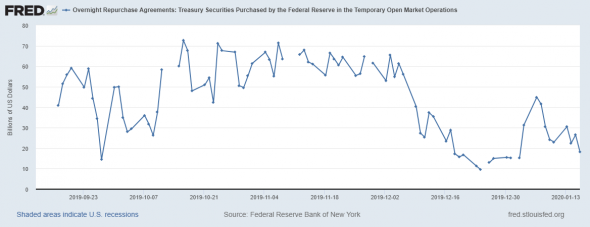

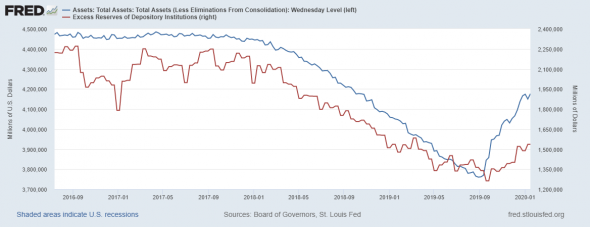

На текущей неделе наметились намеки на улучшения состояния долларовой ликвидности в США и мире.

На первой картинке объем ежедневных сделок РЕПО затухают относительно начала программы с сентября месяца. ФРС ищет новые пути вливания ликвидности, но дальше заголовков дело пока не пошло.

Уменьшение дневных объемов РЕПО сказывается на динамике баланса ФРС. На текущей неделе баланс вырос на 26,3 млрд долларов, что относительно вливаний с начала осени выглядит скромно.

( Читать дальше )

Команда Тинькофф Инвестиций изучила безрисковые ставки

- 18 сентября 2019, 12:50

- |

Привет!

При инвестиционном анализе инвесторы используют понятие безрисковой ставки процента. Мы разобрались, какие бывают безрисковые ставки, какие преимущества и недостатки связаны с использованием той или иной безрисковой ставки.

Что это такое?

Норма прибыли, которую инвесторы могут получить по финансовому инструменту без кредитного риска или с минимальным риском банкротства, называется безрисковой ставкой. Несмотря на то, что в теории прибыль рассматривается по абсолютно надежному инструменту, на практике финансовые риски существуют всегда.

Чаще всего ставку используют при анализе производных инструментов. Большинство производных инструментов исторически оцениваются путем дисконтирования их ожидаемых денежных потоков с использованием безрисковых ставок.

Казначейские облигации (краткосрочные векселя): безрисковая ставка, которую редко используют

Векселем считается долговая ценная бумага правительства США по аналогии с облигациями Минфина РФ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал