JetLend

Книга заявок на IPO JetLend открыта

- 13 марта 2025, 15:47

- |

Книга заявок на IPO JetLend официально открыта. Теперь у вас есть возможность стать акционером ведущей платформы краудлендинга в России.

Оформите заявку через одного из брокеров, перейдя по ссылке:

1. Т-Инвестиции

2. Цифра Брокер

5. МКБ (заявка подается через чат на сайте)

6. Кит Финанс

Почему стоит участвовать

JetLend – лидер рынка краудлендинга с долей более 42 % и 64 000 активных инвесторов.

Компания показывает высокие темпы роста – среднегодовой рост (CAGR) 151 %.

Запланирован выход на международные рынки и запуск краудвенчурного направления.

Книга заявок открыта ограниченное время.

Подайте заявку через вашего брокера и станьте акционером JetLend.

С уважением,

Команда JetLend

- комментировать

- 305

- Комментарии ( 0 )

JETLEND: IPO как последний шанс?

- 12 марта 2025, 18:50

- |

В преддверии IPO JetLend на СПБ Бирже стоит внимательно рассмотреть актуальное положение компании на рынке и перспективы её публичного размещения. Если в феврале 2024 года в Telegram-канале JetLend сообщалось о потенциальной оценке до 20 млрд рублей, то позднее Forbes и РБК упоминали диапазон 8-12 млрд рублей. Текущая оценка в 6-6,5 млрд демонстрирует снижение ожиданий. Это может быть связано с ухудшением финансовых показателей компании и общим скептицизмом инвесторов относительно перспектив краудлендинга в условиях высокой ключевой ставки. Но насколько оправданны такие амбиции в текущих рыночных условиях?

Утрата лидерства и замедление роста

Еще недавно JetLend уверенно занимал первую строчку среди краудлендинговых платформ России. По данным Smart Ranking, в 2024 году доля компании составляла внушительные 47% рынка с выручкой 572,7 млн рублей. Однако ситуация стремительно меняется.

По свежим январским данным 2025 года, JetLend уже уступил лидерство платформе «Поток». Объем выданных займов JetLend составил всего 431,5 млн рублей (28,26% рынка) против 459,0 млн рублей (30,06%) у «Потока». Особенно тревожным выглядит сокращение объема выдач более чем в два раза по сравнению с декабрем 2024 года и январем 2024 года, когда компания стабильно выдавала займы на сумму свыше 1 млрд рублей.

( Читать дальше )

СПБ биржа с 12 марта начала собирать предварительные оферты на покупку акций JetLend

- 12 марта 2025, 10:20

- |

СПБ Биржа объявила о старте сбора предварительных оферт на покупку акций ПАО Джетленд Холдинг с 12 марта.

💼 Jetlend | Обзор в преддверии IPO

- 10 марта 2025, 18:59

- |

ℹ️ О компании:

JetLend — это ведущая в России краудлендинговая площадка, которая предоставляет возможность МСП привлекать финансирование, а инвесторам позволяет выдавать им займы под относительно высокие %. JetLend включена в реестр операторов инвестиционных платформ Банка России и является участником «Сколково».

❗️Важно понимать, что JetLend не является финансовым посредником, это платформа, которая как бы «сводит» заемщиков и инвесторов. При этом, на платформе реализован функционал вторичного рынка, обеспечивающий инвесторам возможность продавать активы (т.е. портфель займов), если нужно выводить инвестированные средства до погашения займов.

Компания занимает более 42% российского рынка краудлендинга по объему сделок, что превышает совокупную долю остальных компаний из топ-5 (отрыв от ближайшего конкурента почти в 2 раза). По состоянию на февраль 2025 года, общий объем сделок на платформе (за всё время) превысил 28 млрд рублей, а количество активных инвесторов увеличилось до 64 тысяч.

( Читать дальше )

Краудлендинговая платформа JetLend – IPO с дисконтом

- 06 марта 2025, 11:01

- |

Нейромаркетинг все чаще используется при размещении акций на IPO. Формально такой способ продвижения акций не относится к манипулированию на рынке ценных бумаг, но по факту манипулирует с сознанием инвестора.

Эффект «якоря» — маркетинговый прием в продвижении товаров и услуг, который воздействует на восприятие цены потенциальным покупателем. Сначала покупателю показывают одну более высокую цену, потом другую со скидкой или сравнивают с аналогичным товаром с более высокой ценой. Таким образом формируется ценность и выгода предложения в сознании покупателя.

Чем акция не товар и почему бы не использовать нейромаркетинг при продаже акций? Одно дело поддаться рекламе и купить что-то ненужное по акции со скидкой, другое – инвестиции. В оценке компаний сложно утверждать какая цена является справедливой. В итоге размещение акций со скидкой может оказаться завешенной оценкой.

Полтора года назад IPO провела аналогичная компания из сферы потребительского кредитования — МФК Carmoney. Также вначале «заякорили» цену на пре-IPO, публике продали по 3₽, потом акции упали вместе с рынком и достигли минимума 1,3₽, сейчас – 1,8₽. Но у них хотя бы была прибыль и можно было оценить.

( Читать дальше )

JetLend - первое IPO в 2025 году. Стоит ли идея нашего внимания

- 28 февраля 2025, 19:05

- |

Компания выбрала в качестве площадки для размещения СПБ Биржу $SPBE пострадавшей от санкций, это будет вторым размещением после группы Элемент $ELMT

Предварительные параметры IPO:

• Значительную часть выпуска составят новые акции, а free-float по итогам IPO ожидается на уровне 10% и более.

• Подавляющая часть предлагаемых на IPO акций будет выпущена в рамках дополнительной эмиссии.

• Основатели и миноритарные акционеры при необходимости могут увеличить размер предложения бумаг за счёт части принадлежащих им акций.

• После IPO акционеры-основатели сохранят за собой преобладающую долю в капитале и продолжат управлять платформой.

• Акционеры компании приняли на себя обязательства, связанные с ограничением на отчуждение акций в течение 180 дней после завершения предложения.

Факторы привлекательности:

Объём выдач на платформе за 2024 год составил 11,5 млрд руб., что соответствует 42% рынка краудлендинга, это превышает совокупную долю всех ближайших конкурентов JetLend из топ-5 вместе взятых.

( Читать дальше )

Новости краудлендинга №6 (январь 2025)

- 04 февраля 2025, 11:31

- |

В краудлендинг вложено 5400000 рублей (внёс +100к с конца прошлого года). План старый: везде вложить по 1 млн рублей и сравнивать перформанс на разных площадках.

Potok — доходность 11.4% годовых

июнь 2024 — деф 0.50%, доход 10700р

июль 2024 — деф 2.52%, дохода нет

август 2024 — деф 2.27%, доход 6897р

сентябрь 2024 — деф 0.08%, дохода нет

октябрь 2024 — деф 1.22%, доход 3220р

ноябрь 2024 — деф 0.99%, дохода нет

декабрь 2024 — деф 2.04%, доход 5488р

январь 2025 — деф 0.21%, дох 2202р

Jetlend — доходность 9% годовых

июнь 2024 — деф 2.14%, дохода нет

июль 2024 — деф 0.29%, дохода нет

август 2024 — деф 4.87%, дохода нет

сентябрь 2024 — деф 2.03%, дохода нет

октябрь 2024 — деф 0.61%, дохода нет

ноябрь 2024 — деф 0.48%, дохода нет

декабрь 2024 — деф 6.93%, дох 24000

январь 2024 — деф 4.52%, дохода нет (заметьте, всего за 2 месяца сгорело больше 11% капитала)

Frontiers — доходность 19.8% годовых

октябрь 2024, деф 6.6%, дох 24021р

ноябрь 2024, деф 0%, дох 15743р

( Читать дальше )

Новости краудлендинга, выпуск №5

- 14 января 2025, 12:12

- |

(предыдущий выпуск тут)

На январь 2025 в краудлендинг вложено 5300000 рублей.

Potok — доходность за 1.5 года 9.8% годовых

июнь 2024 — деф 0.50%, доход 10700р

июль 2024 — деф 2.52%, дохода нет

август 2024 — деф 2.27%, доход 6897р

сентябрь 2024 — деф 0.08%, дохода нет

октябрь 2024 — деф 1.22%, доход 3220р

ноябрь 2024 — деф 0.99%, дохода нет

декабрь 2024 — деф 2.04%, доход 5488р

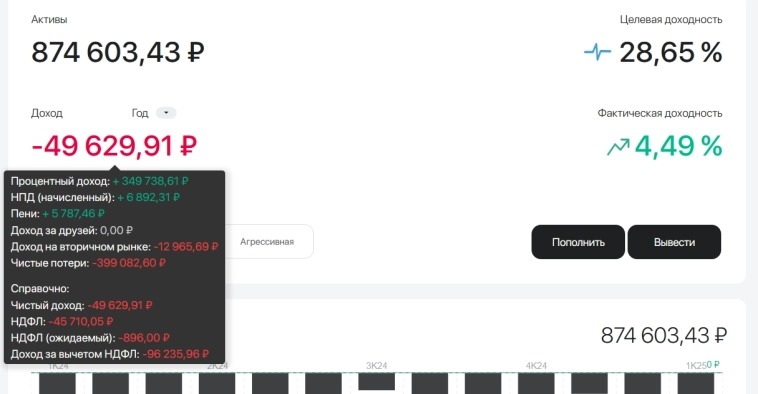

Jetlend — доходность за 2.5 года 9.2% годовых (пересчитал по СЧА платформы, но реальных денег там 685 тыс, остальное в задержке или реструктуризации)

июнь 2024 — деф 2.14%, дохода нет

июль 2024 — деф 0.29%, дохода нет

август 2024 — деф 4.87%, дохода нет

сентябрь 2024 — деф 2.03%, дохода нет

октябрь 2024 — деф 0.61%, дохода нет

ноябрь 2024 — деф 0.48%, дохода нет

декабрь 2024 — деф 6.93% (воу воу палехче) дох 24000

За месяц удалось вывести 9% от капитала и включить автоинвестирование. Строго говоря, за всё время вложено 5 млн и выведено 4, 3 из которых за 2024 год.

Общая дефолтность по данным ЛК 21.7%. Убытки по займам не сальдируются с прибылью по процентам, и реальный доход за 2024 год составил МИНУС 96000 рублей на 3 млн, вложенных на начало года. Депозит дал бы плюс полмиллиона.

( Читать дальше )

Краудлендинговая платформа JetLend решила перенести первичное публичное размещений акций (IPO) с декабря 2024г на начало 2025г — Ведомости

- 27 декабря 2024, 15:33

- |

Краудлендинговая платформа JetLend решила перенести первичное публичное размещений акций (IPO) на начало 2025 г., сообщил «Ведомостям» генеральный директор компании Роман Хорошев. Летом холдинг сообщал о планах выйти на биржу в декабре 2024 г.

JetLend не ставит процесс подготовки к IPO на паузу из-за внешней конъюнктуры, подчеркнул Хорошев. Сроки размещения изменились скорее по техническим причинам, объяснил он.

Компания сохраняет ранее заявленные параметры размещения, но активно следит за конъюнктурой рынка и готова к изменениям, заявил Хорошев. В июле он сообщал, что в рамках подготовки к IPO бизнес JetLend был оценен в 8–12 млрд руб., компания намерена разместить на бирже около 10% акций. Привлеченные средства планировалось направить на рост бизнеса и маркетинг.

Читайте подробнее: www.vedomosti.ru/investments/articles/2024/12/27/1084165-jetlend-nazval-novie-sroki-ipo?from=copy_text

Краудлендинговая платформа JetLend планирует получить лицензию брокера в 2025 году и организовывать IPO для малых и средних компаний – РБК

- 18 декабря 2024, 08:14

- |

Краудлендинговая платформа JetLend готовится получить лицензию брокера в 2025 году. На ее основе компания планирует организовывать IPO для небольших предприятий, предлагая услуги по маркетингу и дистрибуции акций. По словам генерального директора Романа Хорошева, первые сделки состоятся уже в следующем году.

JetLend хочет предложить доступный сервис для малого бизнеса, снижая барьер для выхода на биржу. Стандартные комиссии брокеров (₽100–300 млн) непосильны для многих компаний, а JetLend нацелен на проведение до 50 IPO в год. Ожидается, что это направление будет приносить до 10% выручки.

В 2023 году выручка JetLend выросла на 265%, достигнув ₽594,9 млн, а чистая прибыль составила ₽23,48 млн (+43% год к году). За время работы платформы через нее профинансировано более 3,7 тыс. компаний на сумму ₽26,04 млрд.

В декабре 2024 года JetLend планирует провести собственное IPO с оценкой бизнеса в ₽8–12 млрд, разместив около 10% акций для привлечения средств на развитие.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал