JPMORGAN

>>> Интервью экс-трейдера Goldman Sachs | Anton Kreil >>>

- 19 октября 2015, 13:42

- |

- комментировать

- 205 | ★2

- Комментарии ( 3 )

Кто хочет золото?

- 16 сентября 2015, 09:50

- |

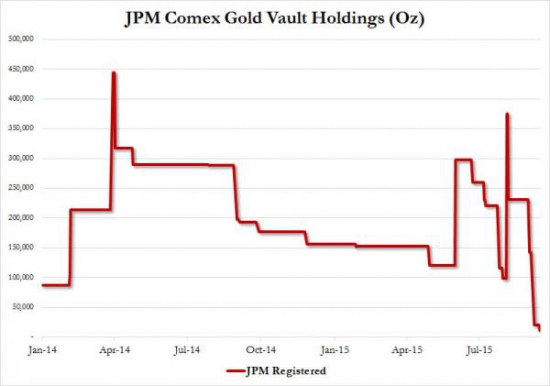

Никто не хочет золото. Вернее, никто не хочет бумажное золото, а вот физическое — совсем другое дело. В хранилищах JPMorgan почти не осталось металла. Все что осталось: 27 золотых «кирпичиков» (или 355 кг)… и еще одно «снятие», и металла не останется совсем (см. второй график). Статистика опустошения металлических депозитов говорит сама за себя. И тренд актуален не только для JPM, но и для других банков.

Опустошение золотых запасов JPM:

Статистика по динамике оттока физического золота в JPM и других банках:

( Читать дальше )

Следует ли бояться текущей просадки фондового рынка США?

- 24 августа 2015, 13:28

- |

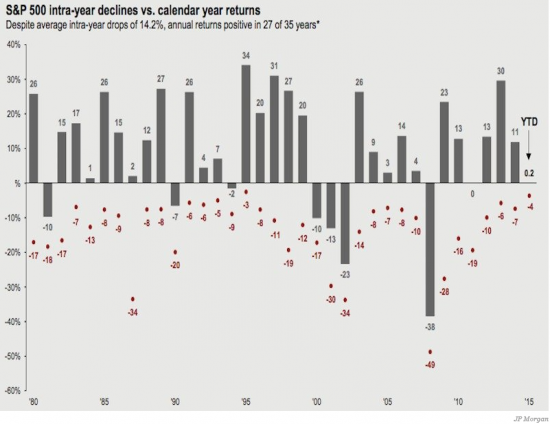

Глобальные финансовые рынки штормит. После панических распродаж пятницы падение индекса S&P 500 от исторического максимума составило около 7,5%. Сегодня американские фондовые фьючерсы продолжили нисходящее движение.

Так следует ли инвесторам паниковать? Давайте обратимся к истории.

Как показывает статистика, крупные обвалы фондового рынка США не являются чем-то экстраординарным даже в позитивные для акций годы. Более того, «черный понедельник» 1987 года пришелся на бычий тренд.

По данным JP Morgan, на временном отрезке в 35 лет, несмотря на средние внутригодовые просадки S&P 500 в размере 14,2%, в 27 случаях год был закрыт в плюсе. Ниже представлен график, иллюстрирующий эту статистику.

Отсюда можно сделать вывод, что заметные провалы фондового рынка США – это достаточно обыденное явление, которое в большинстве случаев дает возможность для формирования длинных позиций в американских акциях.

БКС Экспресс

JPMorgan: дно на нефтяном рынке пройдено

- 26 мая 2015, 13:39

- |

При этом эксперты не считают, что нефть сможет надолго подняться выше $75 за баррель в обозримом будущем, поскольку при повышении цен возобновится активная добыча трудноизвлекаемой нефти в США.

Вместе с тем аналитик европейской нефтегазовой группы JPMorgan Фрейзер Джеймисон во вторник в другом докладе обнародовал пересмотренные прогнозы средних цен на нефть. По словам Джеймисона, в 2015 г. нефть марки Brent будет стоить в среднем $60 за баррель, в 2016 и 2017 гг. — по $65 за баррель. Нефть марки WTI при этом подорожает с $54 за баррель в текущем году до $59 за баррель в следующие два года.

Долгосрочная оценка банка для Brent снижена с $90 до $85 за баррель, для WTI — с $80 до $79 за баррель.

( Читать дальше )

Российская экономика справилась с санкциями – JPMorgan

- 12 мая 2015, 17:53

- |

Российская экономика хотя и находится в рецессии, но ситуация оказалась не настолько тяжелой, как ожидалось, отмечают аналитики JPMorgan.

Спад ВВП в 2015 г. составит 4%, прогнозируют аналитики, но, возможно, он окажется ниже благодаря росту цен на нефть. Инфляционные риски также пошли на убыль после всплеска темпов инфляции до 16,9%.

Действия финансового блока российского правительства в целом были разумными, хвалит JPMorgan. Центробанк уже начал смягчение кредитно-денежной политики и может понизить ключевую ставку на 300 б.п. до 9,5% в конце года. Профицит текущего счета может вырасти к концу года до $70 млрд (5,5% ВВП) с $59 млрд в 2014 г. (3,2% ВВП).

Ослабление рубля, увеличение ставок и рецессия довольно сильно ударили по банковскому сектору и остаются основными факторами давления на капитал банков, но нефинансовые корпорации сумели справиться собственными силами и использовали внутренние источники капитала для погашения долгов в условиях ограничения доступа на внешние рынки.

( Читать дальше )

JP Morgan: прогнозы по экономике России

- 12 мая 2015, 15:08

- |

- Произошедшее обесценение рубля

- Рост промышленного производства — 2% в следующем году

- Привлечение иностранных инвестиций

- Возможное снятие санкций

ИСТОЧНИК

JP Morgan продает доллар/луни со стопом C$1.2430 и открытой целью

- 21 апреля 2015, 07:35

- |

JP Morgan добавил короткую позицию по доллар/луни в свой макро-портфель, сообщают валютные стратеги банка. «В последнее время канадская нефть (прим. ProFinance.ru: Western Canadian Select (WCS)) подорожала даже сильнее остальных сортов, в результате чего спрэд между WCS и WTI сократился до минимального за последние два года значения в $11», — пишут эксперты банка. – «Помимо этого мы предпочитаем луни другим петро-валютам так как: 1) он менее перекуплен по сравнению с рублем и норвежской кроной; 2) чистая спекулятивная позиция по рублю вышла в покупку, в то время как луни до сих пор продан и 3) Банк Канады занимает нейтральную позицию, а базовая инфляция в стране достигла шестилетнего максимума, что ставит под вопрос широко ожидающееся снижение ставки. Принимая во внимание вышесказанное, мы открыли короткую позицию в доллар/луни на отметке C$1.2210 со стопом C$1.2430 и открытой целью».

JP Morgan озвучил 5 рисковых сценариев для евро/доллара

- 14 апреля 2015, 09:18

- |

Валютные стратеги из JP Morgan сохранили свой валютный прогноз в отношении перспектив пары евро/доллар без изменений:

конец 2 квартала 2015 года — 1.0700

конец 3 квартала 2015 года — 1.0600

конец 4 квартала 2015 года — 1.0500

Эксперты банка отмечают, что в ближайшие месяцы курс евро/доллар может подняться до 1.1500 в случае реализации одного из 2 нижеописанных сценариев:

- Экономика США замедления ниже тренда или же не генерирует вообще никакого инфляционного давления. В результате ФРС переносит первое повышение ставок на 2016 года.

- Экономический рост еврозоны при каких-то условиях в 2015 году разгоняется до 3%, заставляя денежные рынки произвести резкую переоценку и привлекая значительные объемы иностранного капитала.

Аналогичным образом JP Morgan предлагает 3 сценария, которые могли бы привести к резкому увеличению темпов нисходящего движения в евро/долларе и более быстрому достижению паритета:

- ФРС сигнализирует о повышении ставок в июне, что абсолютно не заложен в рыночные цены и будет шоком.

- Греческое правительство примет решение покинут валютный союз.

- Швейцарский Национальный Банк начнет массированную продажу евро и скупку доллара в качестве изменения своей валютной стратегии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал