Ipo

Разбор предстоящего IPO ДОМ.РФ Стоит ли участвовать ?

- 14 ноября 2025, 18:08

- |

- комментировать

- 710 | ★2

- Комментарии ( 2 )

Дом.РФ, чем это лучше Сбербанка?

- 14 ноября 2025, 17:31

- |

Дом.РФ объявил параметры своего IPO. Теперь можно оценить, стоит ли инвесторам участвовать в размещении

Для начала хочу обратить внимание на рост капитала банка. Капитал в 2020 г. 139 млрд руб., на конец 3-го квартала 2025 г. 416 млрд руб. Огромный рост

Вот только рост этот во многом искусственный. За 2022 и 2023 гг. государство через ФНБ влило в него 137 млрд руб. Это очень большие вливания, ведь капитал на конец 2020 г. составлял 139 млрд руб.

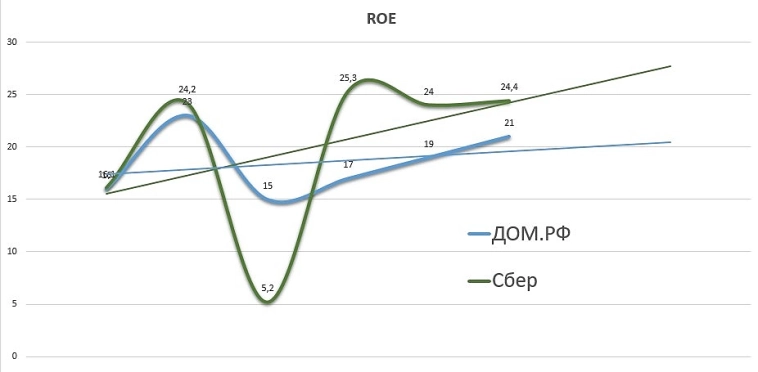

За 9 месяцев текущего года ДомРФ вышел на ROE в 21%, что в общем-то неплохо и сопоставимо (чуть меньше) с рентабельностью Сбербанка. Однако за последние 5 лет средний ROE 19% (что в общем-то тоже сопоставимо со средним показателем Сбербанка)

Теперь про оценку. ДомРФ будет продавать новые акции, выпущенные в рамках допэмиссии. То есть все деньги пойдут в саму компанию на пополнение капитала и обеспечение дальнейшего роста банка (cash-in). Это хорошо, это правильное IPO. Одну акцию банка оценили в диапазоне 1650-1750 руб., что дает капитализацию в 314-333 млрд руб. Тут есть очень важный нюанс

( Читать дальше )

Книга заявок ДОМ.РФ покрыта в первый день после открытия по верхней границе ценового диапазона - ₽1750 за бумагу — источники РБК

- 14 ноября 2025, 17:10

- |

Один из них уточнил, что инвесторы выразили готовность приобрести бумаги госкомпании по максимальной заявленной цене.

«В динамике спрос продолжает прибывать», — добавил он.

www.rbc.ru/finances/14/11/2025/691732629a79474b078ffe59?from=from_main_1

ДОМ.РФ не планирует допэмиссий в ближайшие годы после IPO — член правления Алексей Пудовкин

- 14 ноября 2025, 16:54

- |

ДОМ.РФ не планирует допэмиссий в ближайшие годы после IPO, заявил управляющий директор, член правления госкомпании Алексей Пудовкин.

www.interfax.ru/business/«И мы должны дать рынку привыкнуть к себе, это базовые предпосылки. Если эти предпосылки сложатся успешно, это вопрос трех-четырех лет, тогда, может быть, компания, если она сохранит темп роста 20-25% плюс и увидит, что есть потенциал рынка… Но точно это не обсуждается на горизонте ближайших лет. Это однозначно, потому что и капитала достаточно, и суть IPO в том, чтобы открыться и перейти на рыночные рельсы, и заложить другой вектор развития. Не видим никаких предпосылок необходимости», — сказал Пудовкин.

"ДОМ.РФ" намерен привлечь не менее 20 млрд рублей по итогам IPO

- 14 ноября 2025, 14:10

- |

ДОМ.РФ выходит на рынок с планом привлечь не менее 20 млрд рублей, что делает размещение одним из крупнейших в финансовом секторе за год. Компания раскрыла диапазон 1650–1750 рублей за акцию. Это даёт капитализацию от 267 до 283 млрд рублей без учёта привлечённых средств.

Институциональные инвесторы уже подтвердили готовность взять минимум 10 млрд рублей по верхней границе цены, что формирует уверенный спрос ещё до букбилдинга.

Рынок воспринимает ДОМ.РФ как устойчивый ипотечно-инфраструктурный институт. Портфель опирается на длинные дюрации и гарантированный поток обслуживания обязательств, поэтому даже высокая ставка не обрушает оценку.

В наших прошлых расчётах мы выходили на ориентир около одного капитала. Текущий диапазон укладывается в эту логику, хотя премию ограничивает высокая стоимость фондирования и неопределённость по параметрам льготной ипотеки.

Структура сделки выглядит взвешенной. Государство сохраняет контроль, но оставляет достаточно предложения для рыночных инвесторов. Наличие якорей вроде Астра УА и Ингосстрах-Инвестиций снижает риски волатильности в первые дни торгов. Поступления в 20 млрд рублей ДОМ.РФ направит на ипотечные и инфраструктурные программы, что повышает прозрачность использования капитала.

( Читать дальше )

По IPO Дом.РФ появилась конкретика

- 14 ноября 2025, 12:22

- |

Напомню, что я разбирал компанию уже довольно давно: smart-lab.ru/blog/1216892.php

Кому интересны подробности – рекомендую провалиться в обзор. Я же напомню основные цифры предварительной оценки компании:

✔️Среднее значение P/E в банковской отрасли сейчас равно 5, т.е. ДОМ.РФ можно оценить в 340 млрд рублей.

✔️Далее, балансовая стоимость активов банка (book value) равна 365 млрд рублей. Среднее P/BV в отрасли равно 1,2, поэтому ДОМ.РФ можно оценить в 438 млрд рублей.

✔️По дивидендной доходности я оценил компанию в 340 млрд рублей.

✔️Если исходить из среднего значения ROE, то ДОМ.РФ может быть оценён в 420 млрд рублей.

Отсюда приходим к финальной оценке примерно в 380-400 млрд рублей. Скорее всего, нам попытаются продать дороже, возможно, даже за 450 млрд рублей.

Даже 5% от этой суммы составят 22,5 млрд рублей – привлечь её будет довольно сложно. Ранее Минфин говорил о планах привлечь 15 млрд рублей – отсюда можем сделать предварительную оценку компании в 300 млрд рублей. Ну, или около 525 рублей за акцию. Тогда я писал, что я бы покупал с премией ниже 500 рублей, чтобы оправдать все риски.

( Читать дальше )

Объявляем о начале сбора заявок на участие в IPO ДОМ.PФ

- 14 ноября 2025, 11:07

- |

Объявляем о начале сбора заявок на участие в IPO ДОМ.PФ

🔵Период предварительного сбора заявок — с 10:00 14 ноября до 13:00 19 ноября. Заявки можно подать через ведущих российских брокеров.

🔵Ценовой диапазон — от 1650 до 1750 рублей за одну акцию, что соответствует рыночной капитализации компании в диапазоне 267-283 млрд рублей.

🔵Окончательное количество размещенных акций и общий размер привлечённых средств будут определены по результатам сбора книги заявок.

🔵Старт торгов ожидается 20 ноября под тикером DOMRF и ISIN RU000A0ZZFU5. Акции будут включены в котировальный список Первого уровня Мосбиржи.

🔵Ожидается, что общий объём размещения составит не менее 20 млрд рублей. Эти средства направим на развитие нашего бизнеса.

🔵Размещение предполагает открытую подписку на акции и будет доступно как для физлиц, так и для институциональных инвесторов.

Полный текст пресс-релиза доступен по ссылке, а всю информацию, необходимую для инвесторов, ищите здесь.

( Читать дальше )

IPO ДОМ.РФ - очередной развод или нет?

- 14 ноября 2025, 11:07

- |

- ДИАПАЗОН ЦЕНЫ РАЗМЕЩЕНИЯ В РАМКАХ IPO «ДОМ.РФ» СОСТАВЛЯЕТ 1650-1750 РУБ./АКЦИЯ — КОМПАНИЯ

- ДОМ РФ: КОМПАНИЯ РАССМАТРИВАЕТ ВОЗМОЖНОСТЬ ОБЕСПЕЧИТЬ ПРИОРИТЕТНУЮ АЛЛОКАЦИЮ АКЦИЙ В РАЗМЕРЕ 100% ЯКОРНЫМ ИНВЕСТОРАМ.

- «ДОМ.РФ»: ЯКОРНЫЕ ИНВЕСТОРЫ НАМЕРЕНЫ ПРИОБРЕСТИ АКЦИИ КОМПАНИИ В ХОДЕ IPO НА СУММУ БОЛЕЕ 10 МЛРД РУБ., ОБЪЕМ РЫНОЧНОГО РАЗМЕЩЕНИЯ СОСТАВИТ НЕ МЕНЕЕ 20 МЛРД РУБ

- ТОП-МЕНЕДЖМЕНТ ДОМ.РФ В РАМКАХ ПРОГРАММЫ ДОЛГОСРОЧНОЙ МОТИВАЦИИ КУПИТ 2,285 МЛН АКЦИЙ В ХОДЕ IPO — КОМПАНИЯ

ДОМ.РФ получил от ряда институциональных инвесторов уведомление о намерении приобрести акции на общую сумму более ₽10 млрд исходя из цены не выше 1750 руб/акция

- 14 ноября 2025, 10:53

- |

ПРЕДВАРИТЕЛЬНЫЕ ПАРАМЕТРЫ IPO

- Размещение будет осуществлено в биржевом порядке (на организованных торгах ПАО Московская Биржа (далее – Московская Биржа) с предварительным сбором заявок.

- Ценовой диапазон установлен на уровне от 1650 рублей до 1750 рублей за одну Акцию, что соответствуетрыночной капитализации Компании от 267 млрд рублей до 283 млрд рублей, без учета средств, которые планируется привлечь в рамках IPO.

- Период предварительного сбора заявок — с 10:00 14.11.2025 до 13:00 19.11.2025 по московскому времени, но может быть завершен досрочно по решению Компании. Заявки на приобретение Акций можно будет подать через ведущих российских брокеров.

- Ожидается, что объём Размещения, предлагаемый рыночным инвесторам, составит не менее 20 млрд рублей. Инвесторам будут предложены исключительно Акции дополнительного выпуска.

- Все привлеченные в ходе Размещения средства будут направлены на реализацию стратегии дальнейшего роста и развития бизнеса Компании. Российская Федерация как действующий акционер ДОМ.РФ не намерена продавать принадлежащие ей Акции в рамках Размещения.

( Читать дальше )

ДОМ.РФ объявляет IPO. Стоит ли покупать? 🏠

- 14 ноября 2025, 09:59

- |

Пришло время очередного IPO! ДОМ.РФ выходит на биржу и все бросились изучать проспект.

Что нам предлагают:

Цена 1650-1750 руб. за акцию

Подача заявок 14-19 ноября

Начало торгов 20 ноября

Тикер $DOMRF

🤔 Что такое ДОМ.РФ на самом деле. Это не просто банк. Это государственный жилищный гигант, который:

Контролирует ипотечные стандарты

Управляет фондом долевого строительства

Занимается городским развитием

Плюсы ✅

Монополия. Ключевой игрок на рынке ипотеки

Господдержка.

Стабильность. Не зависит от прихотей рынка

Минусы ⚠️

Долги. Чистый долг 428 млрд руб

Маржинальность. Рентабельность капитала всего 6.5%

Бюрократия. Государственная компания = медленные решения

Ценовой вопрос💸

При цене 1700 руб. за акцию:

Капитализация ≈ 340 млрд руб

P/BV ≈ 0.7 (дешевле балансовой стоимости)

Звучит привлекательно, но помните, что госкомпании часто торгуются с дисконтом не просто так.

📌Кому подойдет это IPO

Консервативным инвесторам

Тем, кто верит в ипотеку

Любителям дивидендов (но их может и не быть)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал