IPO

Возможности на китайском рынке. Китайский технологический сектор столкнулся с проблемами регулирования

- 11 ноября 2020, 06:19

- |

Отмена крупнейшего в истории IPO Ant, повлекла за собой цепочку регуляторных вмешательств в работу технологических компаний со стороны государства. В моменте это выглядит негативно, ведь непонятны последствия такого вмешательства, кто в итоге получит «по шапке» и к каким изменениям в работе это приведет. Но с другой стороны, более прозрачные правила, и более «чистые» методы работы компаний (а основные претензии у регуляторов, кроме антимонопольных, это вопросы к использованию пользовательских данных, и к не совсем честной конкуренции) в долгосрочном плане помогут компаниям принять более цивилизованный вид и предоставлять большую ценность для инвесторов.

Поэтому та коррекция, которую мы сейчас наблюдаем в этом секторе, на мой взгляд, может принести неплохие возможности для набора позиции тем, у кого ее еще нет, и кто заинтересован получить экспозицию на Китай. Тот же ETF KWEB, о котором неоднократно писал ранее, сейчас корректируется. Пока коррекцию нельзя назвать значительной, но как минимум, эта ситуация заслуживает дополнительного внимания со стороны инвесторов, особенно тех, кто размещает капитал с горизонтом 3года+.

Читайте меня в Telegram, если нетересно получать больше подобных рекомендаций.

- комментировать

- ★1

- Комментарии ( 1 )

Бум бразильского IPO

- 10 ноября 2020, 18:48

- |

Погуглил – виду, в этом году IPO активно идут в Индии и в Китае. Как-то неудобно за российский биржевой рынок, где главная тема – торговля акциями иностранных компаний.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Что такое IPO?

- 05 ноября 2020, 18:11

- |

Как «слепые спекуляции» стали «горячими» на Уолл-стрит (перевод с elliottwave com)

- 05 ноября 2020, 15:50

- |

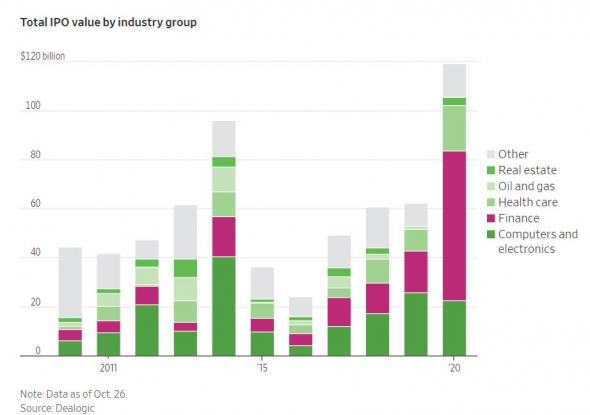

Рынок первичных публичных размещения акций в США в 2020 году загорелся. Действительно, общее количество IPO в США в августе достигло нового максимума — 43 предложения, что является максимальным показателем с августа 2000 года. 29 сентября Wall Street Journal сообщила: «Вечеринки на рынке IPO как в 1999 году». Даже в разгар рецессии инвесторы вкладывают деньги в новые публичные компании на уровне, сопоставимом с эпохой доткомов.

Рынок первичных публичных размещения акций в США в 2020 году загорелся. Действительно, общее количество IPO в США в августе достигло нового максимума — 43 предложения, что является максимальным показателем с августа 2000 года. 29 сентября Wall Street Journal сообщила: «Вечеринки на рынке IPO как в 1999 году». Даже в разгар рецессии инвесторы вкладывают деньги в новые публичные компании на уровне, сопоставимом с эпохой доткомов.Теперь рассмотрим Специализированные компании по целевым слияниям и поглощениям (SPAC), обычно называемые предложениями с пустыми чеками, потому что инвесторы подписываются на основе смутного представления о том, как будут использоваться их деньги. В нашем сентябрьском финансовом прогнозе по волнам Эллиотта было больше сказано об этих предложениях с пустым чеком:

[SPAC] не имеют окончательного бизнес-плана и не поддерживают бизнес. Все, что они предлагают, — это обещание инвестировать в бизнес путем покупки существующей компании в какой-то момент в будущем. SPAC родились на бычьем рынке 1980-х годов, и их первоначальный расцвет пришелся на пиковый 1987 год, но в то время они были исключительно рискованными, а иногда и нечистоплотными.

( Читать дальше )

Подготовка к IPO Ozon поддержит интерес инвесторов к акциям АФК Система - Альфа-Банк

- 05 ноября 2020, 13:58

- |

В соответствии с этим документом, компания планирует провести IPO АДС на обыкновенные акции Ozon Holdings PLC; акции мажоритарных акционеров предлагаться не будут (АФК “Система” – 45,2%, Baring Vostok – 45,1%, Index ventures – 6,0%, Princeville Global – 5,6%).Фонды, связанные с Baring Vostok, как ожидается, заключат соглашение, в соответствии с которым смогут одновременно и по цене IPO принять участие в частном размещении. Ozon намерен направить средства от IPO и соответствующего частного размещения на корпоративные цели. GMV Ozon (включая продажу услуг) достиг 44,2 млрд руб. в 3К20 и 121,6 млрд руб. за 9M20 (+142% г/г). GMV в 3К20 снизился на 3,4% со своих пиковых уровней 2К20 на фоне пандемии, однако остается на траектории сильного роста с увеличением на 127% г/г.

Отметим, что на прошлой неделе Яндекс сообщил о росте GMV маркетплейса на 134% г/г в 3К20, что, на наш взгляд, указывает на то, что Яндекс продолжает отставать по показателю прироста GMV, учитывая рост с низкой базы. Доля GMV маркетплейса Ozon достигла 51,4% от общего GMV в 3К20 против 19% годом ранее и 47,4% в 2К20. Выручка Ozon за 3К20 составила 22,4 млрд руб. (-7% к/к, +58% г/г) и 66,6 млрд руб. за 9М20 (+70% г/г). Хотя Ozon остается убыточным, цифры показывают позитивные тренды с улучшением скорректированной рентабельности EBITDA до -12% за 9М20 с -27% за 9М19. Отметим, что в 2К и 3К скорректированная рентабельность EBITDA улучшилась только до отрицательных 7-8%, и показатель вклада в прибыль стал положительным (0,9-1,0 млрд руб. за квартал). Долг Ozon (исключая арендные обязательства) составил 10,6 млрд руб. на конец 3К20.

( Читать дальше )

Размещение проспекта потенциального IPO Ozon повышает вероятность проведения сделки в ближайшее время - Газпромбанк

- 05 ноября 2020, 12:13

- |

В проспекте, в частности, сообщается о следующих моментах, касающихся бизнеса Ozon:

— Валовый оборот (Gross Merchandize Value — GMV) Ozon Holding за 9М20 вырос в 2,4х до 121,6 млрд руб. Учитывая ранее раскрытую Системой информацию по GMV Ozon в 1П20, GMV Ozon за 3К20 вырос в 2,2х, достигнув 44 млрд руб.

— Выручка Ozon Holding за 9М20 выросла в 1,7х и достигла 66,6 млрд руб.

— Убыток Ozon Holding за 9М20 составил 12,9 млрд руб.

— В сентябре 2020 г. было расторгнуто соглашение об условиях сделки, сторонами которого являлись Ozon и его партнеры и Сбербанк. В результате Ozon должен выплатить Сбербанку 1 млрд руб. за расторжение (break up fee).

Размещение проспекта потенциального IPO повышает вероятность проведения сделки в краткосрочной перспективе. В случае реализации эта сделка являлась бы позитивным фактором для стоимости АФК «Система» (которая владеет 43% акций Ozon), поскольку позволила бы установить рыночный ориентир стоимости доли Системы в Ozon.Гончаров Игорь

«Газпромбанк»

При этом важно отметить, что стоимость Ozon для целей IPO остается неопределенной, несмотря на более ранние сообщения Wall Street Journal о возможном диапазоне стоимости акционерного капитала в рамках размещения в 3-5 млрд долл.

IPO по отраслям

- 04 ноября 2020, 17:28

- |

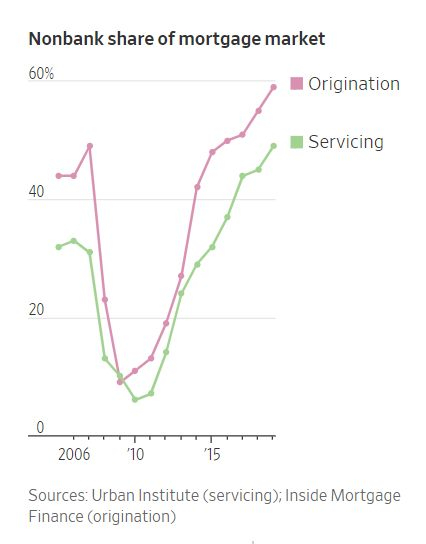

Вот, например, ипотечное кредитование. В США небанковское кредитование здесь превысило долю банков на ипотечном рынке (см. график 2).

( Читать дальше )

Выход Ozon на Nasdaq позволит повысить ценность бренда Системы - Фридом Финанс

- 03 ноября 2020, 20:45

- |

Число активных покупателей выросло более чем в 2 раза, а число покупок увеличилось почти в 3 раза. Чистый долг компании на конец 2019 года составлял 1,1 млрд руб.

IPO, на наш взгляд, поможет привлечь в компанию ресурсы, необходимые для развития. Общий объем займов и кредитов – 4,1 млрд руб. За год объем финансовых расходов составил 147 млн руб., но он мог вырасти в 1 полугодии нынешнего года. Сейчас удачное время для IPO маркетплейсов, поскольку они демонстрируют хороший рост. Американская площадка выбрана, на мой взгляд, потому, что это позволит привлечь больше средств и повысить ценность бренда Системы.Ващенко Георгий

ИК «Фридом Финанс»

Приостановка одного из крупнейших ipo в истории.

- 03 ноября 2020, 17:56

- |

Шанхайская фондовая биржа приостановила запланированное на 5 ноября первичное размещение акций финансово-технологической компании Ant Group («Ант групп») на площадке Star Market (китайский аналог Nasdaq — прим. ТАСС) из-за несоответствия требуемым условиям. Об этом говорится в сообщении, размещенном во вторник на сайте биржи в Шанхае.

В заявлении указывается, что компания на днях сообщила регулятору о неких серьезных изменениях в регулятивной среде финтеха. «Эта серьезная проблема может привести к тому, что ваша компания не сможет соответствовать условиям листинга или требованиям раскрытия информации», — говорится в заявлении биржи. Руководствуясь действующими правилами и положениями, указывается в нем, «биржа приняла решение отложить размещение акций». «Биржа будет поддерживать связь с вашей компанией и спонсорами», — говорится в заявлении.

21 октября владелец платежной системы Alipay («Алипэй») компания Ant Group представила проект первичного размещения акций (IPO) на Шанхайской фондовой бирже. Согласно планам компании, на Шанхайской фондовой бирже должно быть продано 1,67 млрд акций типа А. Примерно такое же количество H-акций планировалось продать и на площадке в Гонконге в ходе двойного листинга. Вырученные средства компания намеревалась использовать для поддержки своего бизнеса в области цифровой экономики, международного сотрудничества, инноваций и технологий, а также в целях наращивания капитала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал