IPO

Показатели Высочайшего дают основание ожидать его оценку на IPO по верхней планке диапазона - около $2 млрд - ИК QBF

- 16 марта 2021, 14:37

- |

В 2018 году «Высочайший» отложил IPO из-за неблагоприятной конъюнктуры. С конца прошлого года на мировом рынке IPO настоящий бум, инвесторы как горячие пирожки разбирают практически все, что предлагается.

Несмотря на некоторое снижение цен на золото, обстановка пока остается благоприятной для проведения IPO «Высочайшего». Все последние показатели компании, выручка выросла на 41% до 471 млн. долларов, добыча золота выросла на 4.8%, дают основание ожидать оценку по верхней планке диапазона, около 2 млрд. долл.Богданов Олег

ИК QBF

- комментировать

- Комментарии ( 0 )

IPO FixPrice/субсчет

- 16 марта 2021, 12:57

- |

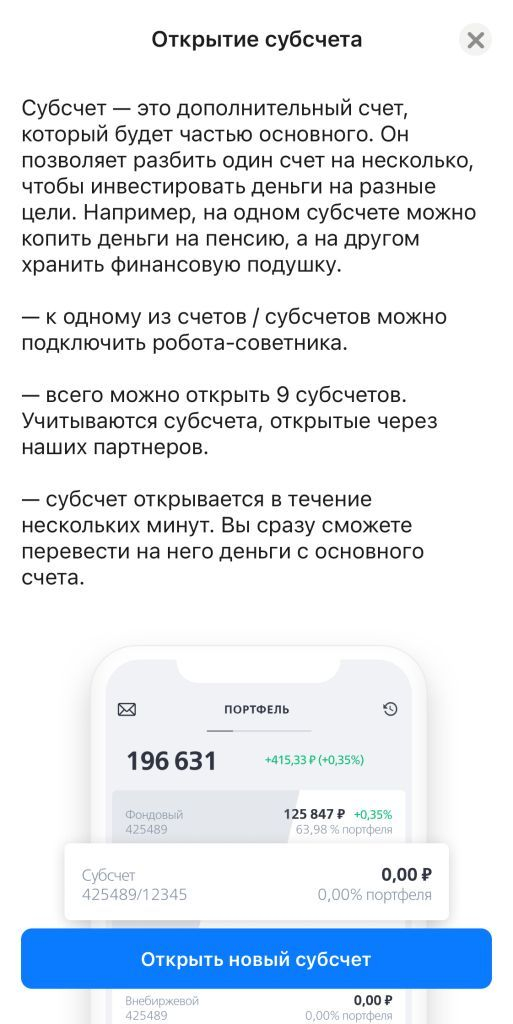

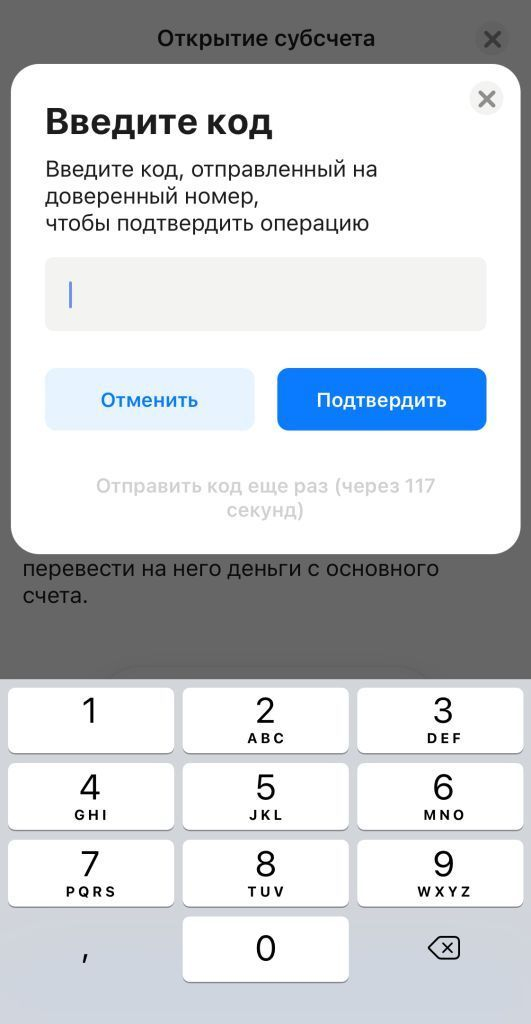

Первое что нужно для открытия субсчета это подать заявку на его открытие (что логично) в приложении открываю «прочее» далее нажимаю на «новый субсчет», читаю описание и нажимаю на «открыть новый субсчет»

Далее подтверждаю открытие субсчета

( Читать дальше )

Российская компания кибербезопасности Positive Technologies планирует выйти на IPO

- 16 марта 2021, 11:02

- |

Источники сообщают, что компания оценивает себя в $1 млрд.

Forbes оценивал компанию в $580 млн.

Компания интересна тем, что на Мосбирже нет ни одного представителя сектора кибербезопасности.

Представителей информационных технологий на бирже также кот наплакал.

Очередное IPO на Мосбирже

- 16 марта 2021, 10:45

- |

Бум IPO в России набирает обороты🌪

Как сообщает Коммерсант, компания с запоминающимся названием «Позитив Текнолоджиз» (кибер безопасность) планирует размещение акций на Мосбирже🔥

Официальных данных за 2020 год нет, но судя по комментарием топ менеджмента по сравнению с 2019 годом выручка компании выросла почти в 2 раза, что впечатляет👍

За 2019 год выручка составила 3.2 млрд рублей. Компания прибыльная, при умеренной долговой нагрузке. Если оценка будет не раздутая(как пишет Коммерсант 2-4 млрд долл) можно будет обратить на неё внимание.

Скорее всего, основные владельцы хотят воспользоваться благоприятной коньюктурой в сфере кибер безопасности и монетизировать часть своей доли по максимальной цене, думаю этим и объясняется столь низкий размер размещения. Владельцы планирует продать всего около 10% акций. Если они разместятся, в перспективе могут быть проблемы с ликвидностью у этих бумаг👎

Друзья, подписывайтесь на телеграмм канал👍

t.me/Maxkurs2019🔥

Инстаграм 👉 maxkurs🔥

Positive Technologies готовится к IPO на Московской Бирже. По материалам "Коммерсантъ"

- 16 марта 2021, 09:28

- |

Источник фото: Positive Technologies

Позитив Технолоджиз, ведущий игрок отрасли кибербезопасности, готовится к проведению IPO на Московской бирже. В прошлом июле компания провела размещение дебютного облигационного выпуска, который позиционировался в том числе как первый шаг Компании на рынке публичного капитала и как этап к возможному размещению акций. Организатором выпуска облигаций выступала «Иволга Капитал». Облигации ПозТех-1P1 входят в портфели PRObonds на 9% от активов.

Проведение IPO требует от Позитив Технолоджиз завершения ряда шаблонных, но, как минимум, желательных процессов. В частности, публикации отчетности по международным стандартам и получения кредитного рейтинга. Они, в свою очередь, должны отразиться на котировках облигаций Компании.

Подробности в статье «Коммерсантъ»: https://www.kommersant.ru/doc/4730008

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

IPO компании Tuya пройдет 17 марта!

- 15 марта 2021, 23:49

- |

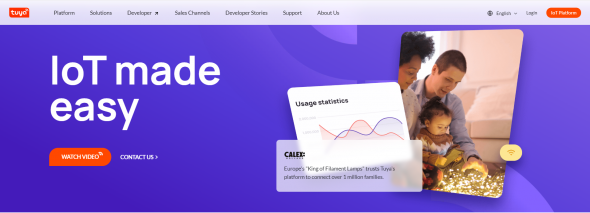

Tuya Inc. – компания, которая представляет на рынке облачную платформу для Интернета вещей (IoT). Компания предлагает программные решения, которые позволяют брендам, розничным торговцам, производителям разрабатывать, запускать, управлять и монетизировать свои «умные» устройства.

Tuya Inc., торговая марка Tuya Smart, занимается созданием, развитием и продвижением облачной платформы Интернета вещей, которая предоставляет разработчикам гаджетов полный набор услуг, включая «платформу как услугу» или PaaS и «программное обеспечение как услугу» или SaaS, а также облачные услуги с добавленной стоимостью. Приложение PaaS позволяет компаниям быстро и экономично разрабатывать, запускать, управлять и монетизировать устройства и услуги с программным обеспечением. Приложение SaaS позволяет легко и безопасно развертывать, подключать и управлять большим количеством «умных» устройств различного типа. Облачная платформа Tuya позволяет клиентам переключаться между основными поставщиками специализированной инфраструктуры, такими как Amazon Web Services, Microsoft Azure, Tencent Cloud, и интегрирует в единую экосистему лучшие технологии других компаний, такие как Amazon Alexa, Google Assistant и Samsung SmartThings.

( Читать дальше )

Снижение золота вряд ли стоит рассматривать как помеху для IPO Высочайшего - Финам

- 15 марта 2021, 19:33

- |

Между тем, «Высочайший» представил позитивную отчетность за 2020 год, которая поможет привлечь внимание инвесторов. Компания нарастила объем реализации золота на 14% год к году до 276 тыс. унций. Выручка компании выросла в прошлом году на 41% до $471 млн. Скорректированный показатель EBITDA увеличился по сравнению с 2019 годом в два раза — до $248 млн. Чистый долг снизился на 6% и на отчетную дату составил $191 млн. Отношение чистого долга к скорректированной EBITDA сократилось с 1,7х до 0,8х.

При таких данных по мультипликатору EV/EBITDA, который в среднем по отрасли составляет примерно от 7 до 8, капитализацию ПАО «Высочайший» можно оценить в диапазоне от $1,5 млрд до $1,8 млрд. Подробности пока неизвестны, сообщается, что акционеры продадут часть своих акций и рассчитывают получить от IPO около $0,5 млрд. Таким образом, цена размещения может составить $28 — 32 за штуку, а free float акций «Высочайшего» после размещения может достигнуть до 30%.Калачев Алексей

«Финам»

Продолжаем рубить деньги на IPO?

- 15 марта 2021, 18:37

- |

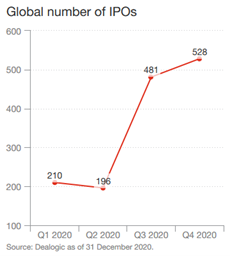

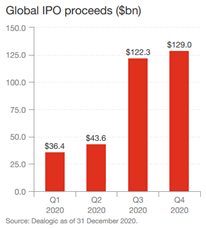

Глобально, в прошлом году было проведено1415 IPO, собравших порядка $331 млрд., по сравнению с 1040 и $199 млрд., в 2019. На Азиатско-Тихоокеанский регион пришлось половину сделок, на США 36%, но при этом на них приходится 57% глобальной выручки от IPO.

( Читать дальше )

ПАО Высочайший (GV Gold) проведёт IPO, раздав народу свои акции, вместо золота

- 15 марта 2021, 16:30

- |

ПАО «Высочайший» наконец-то решился раздать своё золото инвесторам в виде своих акций, от которых будут избавляться нынешние владельцы компании. IPO будет произведено (точка).

ПАО «Высочайший (GV Gold) – российская золотодобывающая компания, входящая в ТОП-10 рейтинга золотодобытчиков РФ. По данным Forbes занимает 7 место. В рюкзачке компании бренчат 6 фабрик, с общей золотоизвлекательной мощностью 10.6 млн тонн руды в год. За 2020 год было произведено 272к унций золота, при запасах 4,4кк унций. Основные производственные активы находятся в Иркутской области и Якутии. Предполагаемая прибыль за счёт постоянной докупки лицензий на добычу нивелируются растущими затратами на извлечение.

Чот подозрительно №1

21 января 2021 года совет директоров принял новое положение о дивидендной политике, где совет директоров будет ориентироваться, при определении рекомендуемых дивидендов, на чистую прибыль. Много если бы да кабы. По сути же:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал