IPO

IPO Procore, высокотехнологичное строительство.

- 10 мая 2021, 19:12

- |

Procore Technologies основана в 2003 году и является создателем платформы управления и оптимизации в строительстве, которая дает клиентам и сотрудникам возможности, отвечающие целому ряду меняющихся потребностей на протяжении всего жизненного цикла строительного проекта, включая торги, планирование, BIM, отслеживание трудовых ресурсов, управление финансами и многое другое. Платформа Procore оптимизирует обмен информацией и способствует соблюдению стандартов безопасности и других нормативных требований, что помогает повысить производительность и эффективность, снижает объем работ по переработке и дорогостоящим задержкам, повышает безопасность и соответствие нормативным требованиям, а также улучшает сотрудничество и подотчетность среди ключевых заинтересованных сторон в сфере строительства.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🛎IPO Similarweb. Ведущая платформа для аналитики трафика!

- 10 мая 2021, 12:50

- |

Similarweb — израильская компания (позже штаб-квартира компании переместилась в Лондон), предоставляющая услуги веб-аналитики, глубокого анализа данных и бизнес аналитики для международных корпораций. При помощи своей платформы компания использует технологии обработки больших данных для сбора, измерения, анализа и предоставления данных о поведенческих моделях, статистики вовлеченности пользователей веб-сайтов и мобильных приложений.

Подобная компания SEMrush недавно выходила на IPO и сейчас показывает не самые лучшие результаты!

Поведение в Интернете состоит из взаимодействий и транзакций на многих различных платформах, каналах и происходит на глобальной основе. Эти цифровые взаимодействия и транзакции генерируют огромные объемы данных, и из-за высокой скорости развития цифровой экономики эта информация быстро устаревает. В результате разнообразия и масштаба данных, а также необходимости поддерживать их актуальность, чрезвычайно сложно построить и поддерживать всеобъемлющее представление обо всей цифровой деятельности. Решения для цифрового интеллекта собирают миллиарды цифровых сигналов в форме взаимодействий и транзакций и преобразуют их в действенные идеи. Similarweb позволяет предприятиям понимать тенденции рынка, оптимизировать сбор трафика, понимать путь покупки клиентов и принимать более обоснованные инвестиционные решения. Платформа предоставляет критически важную информацию о цифровом поведении, что позволяет предприятиям анализировать конкуренцию, распознавать возникающие угрозы и защищаться от них, а также отслеживать конкурентную стратегию и тактику.

( Читать дальше )

IPO Global-E Online. Глобальная платформа для трансграничной электронной торговли!

- 08 мая 2021, 17:30

- |

Global-E Online создала ведущую в мире платформу для поддержки и ускорения глобальной трансграничной электронной торговли напрямую потребителям («D2C») .

D2C (Direct to Consumer – напрямую потребителю) – форма рыночных отношений, когда компания поставляет свои товары или услуги напрямую потребителям, минуя каких-либо посредников.

Платформа компании была специально создана для международных покупателей, чтобы они могли беспрепятственно совершать покупки в Интернете, и для продавцов, чтобы продавать из любой точки мира и в любую точку мира — короче говоря, чтобы выйти на мировой рынок.

Global-E Online увеличивает конверсию международного трафика в продажи, устраняя большую часть сложности, связанной с международной электронной коммерцией. Платформа компании предоставляет критически важное интегрированное решение, которое создает локализованный и удобный покупательский опыт, простое в управлении, гибкое в настройке и продуманное в своем понимании местного рынка и передовых методах. Обширные возможности сквозной платформы включают взаимодействие с покупателями на их родных языках, ценообразование с учетом рыночных требований, варианты оплаты, адаптированные к предпочтениям местного рынка, соблюдение местных правил и требований потребителей, таких как таможенные пошлины, налоги, услуги доставки, послепродажная поддержка и управление возвратами.

( Читать дальше )

Акции Alibaba сохраняют потенциал роста - Финам

- 06 мая 2021, 16:40

- |

Кроме того, в последние два месяца китайский рынок в целом выглядел значительно хуже мировых аналогов. Индекс CSI 300 с начала марта снизился на 6,5%, хотя основные мировые индексы регулярно обновляют исторические максимумы. Кроме давления регуляторов на технологический сектор, из причин снижения индекса можно выделить маржин-колл Archegos Capital и немного ужесточившуюся монетарную политику Народного банка Китая. Снижение индекса неизбежно негативно повлияло и на акции Alibaba.

При этом каких-то проблем с операционной деятельностью, которые могли бы насторожить инвесторов у Alibaba нет. 13 мая компания планирует представить финансовые результаты за первый квартал 2021 года. Ожидается, что выручка вырастет на 57,5% г/г до 180,1 млрд юаней, а чистая прибыль на акцию – на 28,4% до 11,8 юаней. Иначе говоря, темпы роста бизнеса остаются крайне уверенными, а перспективы e-commerce бизнеса в Китае, на котором Alibaba занимают лидирующие позиции, всё также выглядят привлекательно.

На фоне вышеперечисленного мы считаем, что акции Alibaba остаются интересными для покупок. Мы подтверждаем актуальность нашей целевой цены в $312,1, что соответствует рекомендации “покупать” и апсайду 37,6%.Кауфман Сергей

ИГ «Финам»

IPO TALARIS THERAPEUTICS

- 05 мая 2021, 11:14

- |

TALARIS THERAPEUTICS – это биотехнологическая компания занимающаяся разработкой технологии трансплантации почек и стволовых клеток.

TALS продемонстрировала впечатляющие результаты по эффективности на промежуточных стадиях испытаний.

Нет, правда, впечатляющие…

Пайп TALARIS THERAPEUTICSВедущий кандидат TALARIS THERAPEUTICS, FCR001, представляет собой клеточную терапию, которая включает стволовые и иммунные клетки, предоставляемые «здоровым донором, который также является донором органов в случае успешного перехода к трансплантации органов».

( Читать дальше )

💡IPO Talaris Therapeutics (TALS). Создание новых стандартов лечения при трансплантации органов!

- 05 мая 2021, 10:34

- |

Talaris Therapeutics занимается клеточной терапией на позднем этапе клинической стадии, разрабатывающая инновационный метод трансплантации аллогенных гемопоэтических стволовых клеток (allo-HSCT), который, по мнению компании может изменить стандарты лечения при трансплантации твердых органов, некоторых тяжелых аутоиммунных заболеваниях, некоторых тяжелых доброкачественные заболевания крови, иммунные и метаболические нарушения.

В условиях трансплантации органов, что является первоначальным фокусом Talaris Therapeutics, они верят в собственный терапевтический подход, который называют «Facilitated Allo-HSCT Therapy», способная предотвратить отторжение органов без заболеваемости и смертности, которые были связаны с использованием пожизненных лекарств против отторжения, также известного как хроническая иммуносупрессия.

Главный кандидат компании — FCR001, который является центральным для «Facilitated Allo-HSCT Therapy» и представляет собой новую аллогенную клеточную терапию, состоящую из стволовых и иммунных клеток, полученных от здорового донора, который также является донором органов в случае трансплантации органов.

( Читать дальше )

Новое мобильное приложение по анализу фонды РФ и США. Идеи и IPO.

- 05 мая 2021, 01:57

- |

В основе моего инвестирования — поиск именно перспективных растущих компаний, а не ставка на недооцененные компании. Начинал торговать на российском рынке, но несколько лет назад переключился на США и сделки IPO. С тех пор моя доходность кратно выросла, ведь американский рынок дает гораздо больше возможностей.

( Читать дальше )

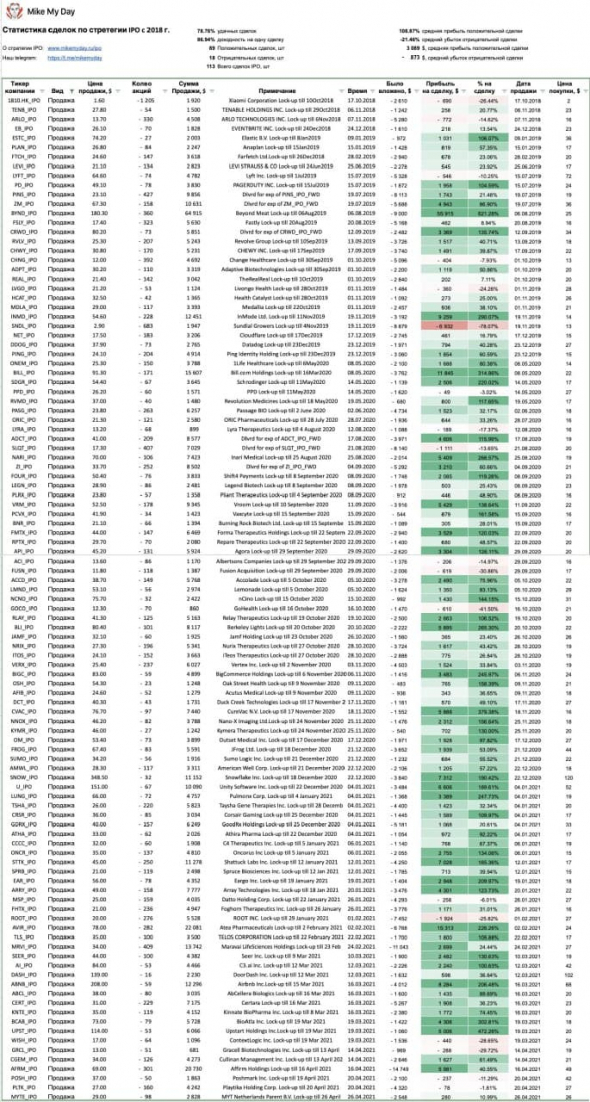

Что там с портфелем IPO?

- 03 мая 2021, 17:59

- |

Давно не делал апдейтов (предыдущий апдейт тут, подбил все итоги с 2018 года по конец апреля 21.

Для удобства табличку закинул в гугл докс, доступно по ссылке.

Общий итог по сделкам с 18 по 21 год:

78.76 % удачных сделок в плюс

+86.94 % ср. доходность на одну сделку

Положительных сделок — 89

Отрицательных сделок — 18

+108.87% — средняя прибыль положительной сделки.

-21.46% — средний убыток отрицательной сделки.

+3089 $ — средняя прибыль положительной сделки.

-873 $ — средний убыток отрицательной сделки.

А конкретно в 21 году?

% закрытых положительных сделок — 82%. (28 из 34 в плюсе)

+3231 — средняя прибыль положительной сделки.

=538 — средний убыток отрицательной сделки.

Несмотря на это, мой портфель IPO за 4 месяца показал доходность всего в 27% годовых, что ниже предыдущих годов, но все же неплохо. (В этом году “хайповых” ipo поменьше, да и последние незакрытые IPO в целом не очень удачные.)

Моя стратегия в IPO:

захожу практически во все сделки all-in, если они удовлетворяют мин. критериям:

а) хорошие рейтинги от аналитических агентств и хорошая пеереподписка на ipo

б) хорошие фин. показатели в отчетах — я смотрю на рост продаж и прибыли год к году + рост долгов

( Читать дальше )

The Honest Company (HNST). Чистый образ жизни!

- 03 мая 2021, 13:12

- |

The Honest Company — это цифровой бренд, движимый миссией «за чистый образ жизни» и стремится разрушить множество категорий потребительских товаров. Компания стремится к инновациям и с момента запуска в 2012 году и разрабатывает чистые, экологичные, эффективные и продуманные продукты. Делая весь процесс прозрачным, Honest культивировала глубокое доверие к тому, что наиболее важно для потребителей: их здоровью, их семьям и их домам.

Архитектура продуктов компании состоит из нескольких категорий и специально разработана для обслуживания потребителей каждый день, в любом возрасте и на всех этапах жизни, независимо от того, где они находятся в пути.

Сегодня у Honest есть такие категории товаров:

1) подгузники и салфетки;

2) уход за кожей;

3) предметы личной гигиены;

4) товары для дома.

В основе продуктовой экосистемы компании — подгузники, которые являются стратегическим инструментом привлечения потребителей. Согласно независимому исследованию, которое компания провела в 2020 году, почти 90% опрошенных покупателей подгузников расширили свои покупки за пределы подгузников, и почти половина приобрела два или более подгузников компании.

( Читать дальше )

Segezha Group - перспективная компания на рынке пиломатериалов - Промсвязьбанк

- 28 апреля 2021, 22:14

- |

Московская биржа в среду начала торги обыкновенными акциями лесопромышленного холдинга Segezha Group. Бумаги включены в первый котировальный список и торгуются под тикером SGZH.

Изначально был установлен ценовой диапазон для IPO на Московской бирже на уровне 7,75-10,25 рублей за акцию. В понедельник появилась информация, что он был сужен до 7,75-8 рублей. В итоге холдинг провел IPO по цене 8 рублей за акцию — чуть выше нижней границы изначального ценового диапазона.

В результате первичного размещения доля акций Segezha в свободном обращении составила 23,9% (без учета опциона на доразмещение). АФК Система остается основным акционером холдинга с долей в 73,7% (без учета опциона). АФК планирует реализовать опцион на продажу 562,5 млн акций (до 15% от объема предлагаемых в рамках IPO) в течение 30 дней с момента размещения. АФК Система и сама Segezha Group берут на себя обязательство lock up сроком на полгода, директора и топ-менеджмент компании — сроком на год.

По итогам IPO компания привлекла 30 млрд рублей, а её капитализация составила 125,5 млрд рублей. Мы изначально оценивали заявленную стоимость как завышенную и оценивали холдинг чуть ниже, в 117 млрд рублей. В итоге компания разместилась ближе к нижнему диапазону и после старта торгов акции пошли вниз, но опустились незначительно, что в целом соответствует нашей оценке. На момент 13:30 по Москве бумаги торгуются на уровне 7,9 рублей за акцию. Как мы ранее и говорили, считаем Segezha Group перспективной на рынке пиломатериалов и видим возможности укрепить лидирующие позиции по ряду направлений лесозаготовки с высокой добавленной стоимостью.Теличко Людмила

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал