IPO

Сервис аренды самокатов Whoosh не отказался от планов по IPO

- 24 октября 2022, 12:55

- |

Компания планирует разметить свои акции в секторе РИИ Московской биржи

Владелец сервиса аренды самокатов Whoosh, компания «Вуш Холдинг», не отказывается от проведения первичного размещения (IPO) своих акций на Московской бирже, пишет РБК со ссылкой на представленную в середине октября аналитикам презентацию (ее подлинность изданию подтвердили два источника, близких к организаторам сделки).

«Вуш Холдинг» в рамках IPO планирует привлечь до 10 млрд рублей, акции будут размещены в секторе Рынок инноваций и инвестиций (РИИ) Мосбиржи, продаваться будут бумаги как нынешних акционеров компании (cash-out), так и дополнительного выпуска (cash-in). Организаторами IPO выступают «Тинькофф» и пул банков, ориентированных на розничных инвесторов.

По словам одного из собеседников издания, никто из акционеров не планирует полностью выходить из компании, предполагается, что все пропорционально продадут часть доли. Сейчас «Вуш Холдингом» на 69,7% владеют основатели компании Дмитрий Чуйко, Егор Баяндин, Олег Журавлев и Сергей Лаврентьев, 13% — у «ВИМ Инвестиции», 12,2% — у Ultimate Capital, 5% зарезервировано под программу мотивации сотрудников.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Прокат самокатов Woosh хочет привлечь ₽10 млрд в ходе IPO на Мосбирже

- 24 октября 2022, 09:43

- |

Будет допка + cash out.

69,7% Whoosh принадлежит основателям компании Дмитрию Чуйко, Егору Баяндину, Олегу Журавлеву и Сергею Лаврентьеву, 13% — у «ВИМ Инвестиции», 12,2% — у Ultimate Capital, 5% зарезервировано под программу мотивации сотрудников.

Организаторами IPO выступают «Тинькофф» и пул банков, ориентированных на розничных инвесторов.

Woosh — лидер кикшеринга РФ, 11,3 млн зареганных пользователей.

В 2022 это 20,3 млн поездок, что в 1,8 раза больше чем годом ранее.

Выручка +60% до 3,2 млрд руб

EBITDA -6,5%, до 1,371 млрд руб.

https://www.rbc.ru/technology_and_media/24/10/2022/63554dfc9a794706901476cb

Встреча команды MUST с инвесторами

- 20 октября 2022, 13:20

- |

Приглашаем смартлабовцев на онлайн-встречу с командой MUST, которая состоится сегодня в 17:00. Регистрация 👉 по ссылке. Кто пользуется почтой от mail.ru, заполните форму регистрации здесь. На встрече мы расскажем:

Как MUST помогает увеличить прибыль автопарков?!

Про историю развития и планы компании

Чем наше Pre-IPO отличается от IPO и как принять в нём участие?!

Ответим на любые ваши вопросы

❗️ Если у вас не получается попасть на встречу, напишите нам в комментариях какое время было бы для вас более удобно.

Узнать больше о бизнесе MUST также можно в #smartlabonline с основателем компании Антоном Редько. Пользуясь случаем, искренне благодарим Тимофея Мартынова и команду Смартлаба за отличное интервью.

Smartlabonline c основателем MUST Антоном Редько

- 18 октября 2022, 10:59

- |

- Про историю развития и планы компании

- Почему MUST — это будущее для автопарков и водителей грузовиков?!

- Чем Pre-IPO отличается от IPO и как принять в нём участие?!

- Ответит на все Ваши вопросы

( Читать дальше )

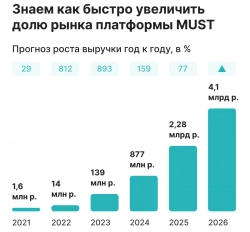

Финтех MUST или 10 иксов за 4 года

- 17 октября 2022, 12:57

- |

Венчурные инвестиции становятся всё более доступны для розничных инвесторов. Почти каждый стартап — это возможность заработать те самые иксы на вложенный капитал, которые многие стремятся найти в биржевых бумагах. Однако и риск полной потери средств очень высок. Обусловлено это прежде всего тем, что стартапу ещё только предстоит построить работающий бизнес.

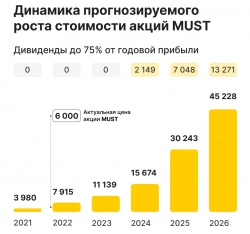

Оптимальным сочетанием риска и доходности, на мой взгляд, является Deep Tech стартап MUST, который разрабатывает онлайн-платформу для коммерческих автопарков. Компания ожидает, что её капитализация в 2026 году достигнет ₽6,7 млрд, или ₽45 000 за акцию, а мультипликатор P/S будет на уровне 2,5x. Кроме того, MUST планирует выплатить ₽2,5 млрд дивидендов, или ₽22 500 на акцию, которую в текущем раунде Pre-IPO можно приобрести за ₽6000. Таким образом, инвестор за 4 года может увеличить свой капитал более чем в 10 раз — с ₽6000 до ₽67 500.

Инвестировать в MUST можно тремя способами:

Открыть пост с телефона и перейти по ссылке 👉 купить MUST в «Альфа Инвестиции».

( Читать дальше )

Несколько стратегий и способов инвестирования в MUST

- 14 октября 2022, 13:46

- |

Для оценки ИТ-компании на стадии раннего роста не подходят мультипликаторы для зрелых компаний. MUST это DeepTech стартап, а для подобных компаний в развитых экономиках применяют мультипликатор P/S+НМА. При этом НМА мы учитываем в расчётах только на действительно ранней стадии в 2022-2023 годах, далее только P/S. Более подробно с расчетами можно ознакомиться в финмодели. Как видно на изображении выше, при оценке в ₽6,7 млрд, или ₽45 000 за акцию, мультипликатор P/S всего лишь 2,5x. Сейчас наши бумаги можно приобрести по цене ₽6000. Сделать это можно тремя способами:

- Открыть пост с телефона и перейти по ссылке 👉 купить MUST в «Альфа Инвестиции». Минимальный лот 2 акции, или ₽12 000.

( Читать дальше )

Кто основал и руководит компанией MUST?!

- 13 октября 2022, 13:24

- |

Одного из со-основателей и идейного вдохновителя MUST Антона Редько вы уже немного знаете. Антон более 15 лет занимался импортом и экспортом коммерческого транспорта. За это время он продал больше пяти тысяч единиц грузовиков и спецтехники и знает о рынке коммерческого транспорта если не всё, то почти всё. В 2015 году опыт Антона лёг в основу идеи маркетплейса грузовиков, с которого началась история MUST. Последние 7 лет Антон активно изучает на практике как особенности онлайн-бизнеса, так и возможности применения самых разных современных технологий — от BigData и ML до Blockchain, NFT и смарт-контрактов.

Владимир Жуков обладает многолетним опытом андеррайтинга в автостраховании. Занимал руководящие должности в различных страховых компаниях. В MUST он также отвечает за страховое направление бизнеса и возглавляет совместное предприятие с «Камазом». Владимир участвует в еженедельных видеоконференциях с инвесторами, одна из которых состоится сегодня в 17:00.

( Читать дальше )

Мосгорломбард собирается с 13 октября начать pre-IPO своих акций на площадке ROUNDS

- 13 октября 2022, 09:40

- |

Размещение проходит по закрытой подписке, завершить планируется до 31 декабря.

Цена размещения голосующих акций (до 4,8% от их числа) составит 22,1 тыс. руб. (т. е. капитализация компании оценивается почти в 2 млрд руб.), привилегированных (88%) — 10,3 тыс. руб.

Всего планируется привлечь 341,6 млн руб.

https://www.kommersant.ru/doc/5608364

Интервью основателя MUST Антона Редько на канале Finversia

- 12 октября 2022, 12:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал