IPO 2024

Получил 4 акции, или мемное IPO Диасофта

- 14 февраля 2024, 09:51

- |

Можно бесконечно смотреть на то, как инвесторы хвастаются аллокацией по заявкам на IPO Диасофта. Мне ещё повезло, как вижу, с барского плеча получил 4 акции, подав заявку на 40 (180 000 рублей). 10%. Знакомые получили по 2 акции, подавая заявки на 500 000 рублей. Кому-то дали одну, кому-то похитрее дали пять (несколько заявок, разные брокеры и вот это вот всё).

IPO прошло успешно, так что ловите мемасы.

Ну всё, теперь можно и с работы увольняться

( Читать дальше )

- комментировать

- 1.2К | ★2

- Комментарии ( 3 )

Схематоз и IPO

- 14 февраля 2024, 09:45

- |

Многие участники IPO Диасофт с удивлением обнаружили что алокация по заявкам составила менее 1%, что рекордно мало (к примеру у меня по Совкомбанку было 4%, по АСТРА 5%). И кто-то ведь, не включая мозг, уверенно крикнет: «Так заявок было много»…

Начинаем разбираться, но так ли много было заявок? Компания заявила, что заявок было в 10 раз больше, соответственно при дележе «пирога» алокация должна быть 1 к 10, но видим мы (основные участники объёмом от 1 млн. руб.) что нам дали 1к 100.

Получается, что большая часть акций для IPO (ввиду отсутствия регламента распределения акций для IPO самой Мосбиржей) не дошла до равноконкурентной публичной дележки, а осталась в руках так называемых «партнеров», «сотрудников», «клиентов банка» (последний термин от Совкомбанка).

И вот тут начинается самое интересное, для чего компании-эмитенту отдавать 100% алокацию отдельным категориям лиц?

Поскольку эмитент публично заявляет, что компания выходит за высокой ее оценкой рынком, то можно предположить, что в этом ей нужен инвестбанкир, который по негласному соглашению будет разгонять бумагу. Но как же его риски — спросите вы?

( Читать дальше )

10 000% годовых. Просто. Без рисков. В IT

- 14 февраля 2024, 07:05

- |

Пост — и шутка, и серьезный разговор одновременно. Навеян мыслями про манипулирование цифрами и выдачу желаемого за действительное. А также, тенденциями современных IPO (Астра, Диасофт – привет 👋)

Начнем издалека

Сегодня прошло IPO компании Диасофт. В октябре было IPO компании Астра.

IPO – первичное публичное размещение акций. Т.е. до IPO компания не публична, у нее нет оценки стоимости, а ее акции нельзя купить или продать на бирже

Обе компании из IT. У каждой – колоссальный спрос на акции, хотя оценка не самая низкая.

Что с оценкой?

Обе компании продают будущее, ожидания роста. Астра разместилась по мультипликаторам:

🔹Цена / капитал = 43,1

🔹Цена / выручка = 13

🔹Цена / прибыль = 19

P/BV (цена/капитал) на уровне 43 значит, за каждый рубль капитала компании инвестор платит 43 рубля своих. P/S (цена/годовая выручка) – 13. Вы покупаете компанию за 13 годовых выручек

Выдуманный пример: телеграмм-канал 🐳Кит.Финанс с рекламы зарабатывает 50 тысяч в месяц, которые идут на платные данные, статистику, СПАРК, и многое другое. Прибыль 0. Годовая выручка 600 тысяч (=50х12). Значит оценка 13-ти годовых выручек – 7,8 млн рублей

( Читать дальше )

Что показало IPO Диасофт?

- 13 февраля 2024, 18:59

- |

☄️Диасофт открылся на 40% выше цены IPO

Всех, кто участвовал в IPO — поздравляю. Цена акций выросла на 40% и уперлась в планку, жаль — аллокация небольшая, НО в % прибыль отличная.

Было очень интересно посмотреть за стаканом — зафиксировал вот такую картинку. Кол-во заявок – 417 000 штук по цене 6 300 руб.

417 000 * 6 300 = 2 627 млн руб. (это больше 2,5 млрд руб.!)

Это показывает, что 1) денег у людей на руках много, важное условие для роста рынка 2) есть недостаток хороших идей 3) фундаментальный анализ работает и 4) акции я пока не продаю, потому что завтра с таким спросом может быть продолжение банкета.

И скоро еще напишу про Ростелеком, там тоже есть хорошие новости, подпишитесь, чтобы не пропустить: t.me/Vlad_pro_dengi

Порадуйте меня лайком за хорошую идею, участие в IPO Диасофта было правильным решением 👍

Вот мой большой обзор Диасофта: t.me/Vlad_pro_dengi/746

А вот обзор интересного интервью с менеджментом: t.me/Vlad_pro_dengi/749

( Читать дальше )

ДИАСОФТ. Первый день торгов

- 13 февраля 2024, 18:34

- |

🤔Что такое Diasoft?:

-Это ведущий российский разработчик программного обеспечения:

-Более 230 программных продуктов

-Более 30 лет присутствия на российском рынке

-Более 2000 сотрудников в команде

-Более 300 проектов в год

Доля рынка Diasoft в автоматизации финансового сектора в 2022 году составила 24%. 8 банков из ТОП-10 являются клиентами Diasoft. 57% клиентов оценивают работу с Diasoft на 9 и 10 баллов по десятибальной шкале

💪🏻Финансовые показатели:

• 7,9млрд.₽ выручка компании за последний год

• 44,5% рентабельность по EBITDA за последний год

• 38,6% рентабельность по чистой прибыли за последний год

Мы писали, что акции на старте ждёт активный рост, так и случилось, уперлись в планку 6300₽

❗️Все посты и торговые рекомендации здесь: t.me/+vqLoh4BMAwowYTgy

IPO Диасофт показало, что нашему рынку не хватает приличных компаний роста по справедливой цене

- 13 февраля 2024, 18:09

- |

IPO Диасофт показало, что наш рынок очень голоден до приличных историй роста по справедливой цене.

Даже относительно высокий текущий мультипликатор никого не испугал, плюс огромный институциональный спрос.

Надеюсь, что опыт Астры, Диасофта привлечет на биржу больше подобных компаний.

Общий уровень переподписки на IPO Диасофта был рекордным - Андрей Чепур, БКС

- 13 февраля 2024, 17:47

- |

✅в IPO приняли участие около 20 институциональных инвесторов

✅70 розничных брокеров

✅заявки поступили от 150 тыс инвесторов

Трансляция началась в 17:30 и закончилась в 17:47.

Ссылка на трансляцию: https://www.youtube.com/live/7jXcFKiFfS0

Про Диасофт, аллокацию и "друзей"

- 13 февраля 2024, 17:15

- |

Дадут ли докупить Диасофт в начале торгов?

- 13 февраля 2024, 17:08

- |

⚡️ Менее чем через час начнутся торги акциями Диасофта

Старт торгов намечен на 17.45.

По аллокации — на мою заявку дали 2 акции 👀 Не то, на что я рассчитывал, конечно 🙂

Делитесь в комментариях, кто какую аллокацию получил.

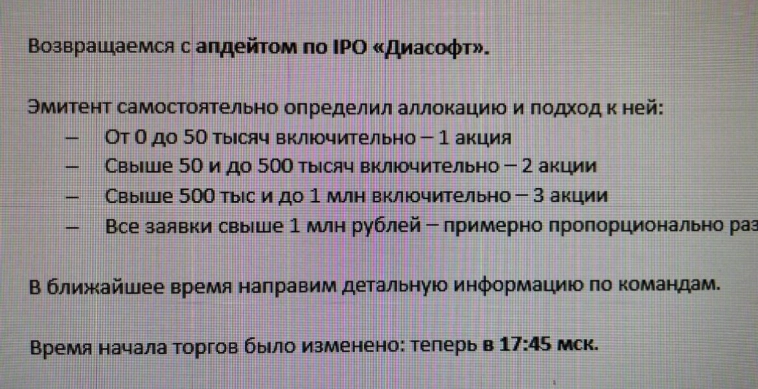

Есть слухи, что акции розничным инвесторам (по крайней мере в Тинькофф) раздавали вот так:

заявки от 0 до 50 000 руб. – 1 акция

заявки от 50 000 до 500 000 руб. – 2 акции

заявки от 500 000 до 1 000 000 руб. – 3 акции

Ждем начала торгов — судя по всему переподписка огромная (на большие заявки давали менее 1% акций), поэтому интересно, какой будет цена акций на старте торгов.

Я напомню, что фундаментально справедливая цена бумаг по моим расчетам по прибыли 2024 года составляет 6 857 руб. за 1 акцию (по P/E = 15, при потенциальной прибыли в 4,8 млрд руб. в 2024 году).

Вот мой большой обзор Диасофта:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал