ICE

Погодные факторы и низкие запасы подняли стоимость кофе до максимума

- 19 августа 2025, 18:34

- |

Биржевые цены на кофе арабика во вторник, 19 августа, выросли почти на 2%, достигнув максимума за два месяца, согласно данным ICE Futures. Сентябрьский фьючерс подскочил на 1,75%, до $3,496 за фунт (около $7707 за тонну), а максимум торговой сессии составил $3,5225 за фунт ($7766 за тонну), что стало пиком с 11 июня. С начала августа цена выросла более чем на 15% после трех месяцев падения, хотя в феврале достигала исторического максимума в $4,2995 за фунт. Параллельно фьючерс на робусту поднялся на 5,07%, до $4374 за тонну, что отражает общее увеличение спроса на кофе, пишет Владимир Чернов, аналитик Freedom Finance Global.

Рост цен вызван комбинацией погодных и рыночных факторов. В крупнейшем производителе арабики Бразилии, по данным местных СМИ, засуха и неравномерные осадки, о чем сообщали местные СМИ, сократили прогноз урожая на 2025/2026 годы, что поддержало цены. Во Вьетнаме, лидере по робусте, наводнения, упомянутые в Vietnam News, снизили поставки, усиливая дефицит. Американские издания указывают на рост мирового спроса, особенно в США и Азии, из-за увеличения потребления премиального кофе.

( Читать дальше )

- комментировать

- 470

- Комментарии ( 0 )

Цены на какао-бобы падают: ждем падения стоимости шоколада на 5–10%

- 17 июля 2025, 17:53

- |

Биржевые цены на какао-бобы в третий торговый день подряд падают и достигли минимума с ноября 2024 года в то время, как ближайший сентябрьский фьючерс на бирже ICE опустился до $7417 за тонну, что на 10% ниже уровня начала недели и почти на 35% ниже январского пика примерно в $11500.

Главные причины падения заключаются в оживлении предложения и слабом спросе, считает Владимир Чернов, аналитик Freedom Finance Global. Во-первых, прогнозы урожая в Южной Америке улучшаются, а запасы растут. Во-вторых, статистика переработки какао в Азии и Европе оказалась слабее ожиданий (-3–4 %), что указывает на сокращение потребления. В-третьих, несмотря на то, что в Западной Африке, основном регионе производства, стихийный спад урожая сохраняется (Африка прогнозирует до 10 % снижения объёмов в сезоне 2025/26), но улучшение погоды в Южной Америке и ожидание более крупных урожаев подавляют цены.

Последствия наблюдаемого спада очевидны: для производителей какао он означает сокращение выручки и ужесточение условий выхода на рынок, для шоколадных компаний открывает возможности для сокращения себестоимости его производства.

( Читать дальше )

Цены на газ в Европе останутся под давлением до осени

- 01 июля 2025, 12:21

- |

Средняя цена газа в Европе по итогам первого полугодия выросла на 40% к аналогичному периодом 2024-го. По данным лондонской биржи ICE и подсчетам ТАСС, она составила $464 за тыс. куб. м. Основными драйверами, как пишет Владимир Чернов, аналитик Freedom Finance Global, стали повышенный спрос на фоне холодного отопительного сезона, раннее начало закачки газа в подземные хранилища и усиление геополитических рисков, прежде всего военного конфликта на Ближнем Востоке.

В июне прошлого года газ стоил около $383 за тыс. куб. м, в июне 2025-го — $439 (+14,5%) — почти столько же, сколько в декабре 2024-го, когда спрос сезонно высок. Это указывает на влияние на стоимость сырья внешнеполитической напряженности. Кроме того, Европа была вынуждена конкурировать с Азией за СПГ в условиях ограниченного предложения, а темпы закачки в ПХГ уже достигли минимумов последних пяти лет. На фоне рекордного импорта сжиженного газа и высоких показателей по заполнению хранилищ (не менее 90%) ценовое давление может сохраниться до осени.

( Читать дальше )

Фьючерс MSCI EM на ICE

- 17 июля 2024, 14:37

- |

Кто-то может подсказать, какое ГО фьючерса msci em на ICE?

Не нашел такой раздел на их сайте…

Биржевые цены на газ в Европе растут до 387 долларов за тысячу кубометров

- 13 сентября 2023, 09:55

- |

Октябрьские (ближайшие) фьючерсы по индексу TTF (крупнейшего в Европе хаба, расположенного в Нидерландах) открыли торги у отметки 383,2 доллара (-0,2%) за тысячу кубометров. А по состоянию на 9.08 мск их стоимость составляла 387,1 доллара (+0,8%) за тысячу кубометров. Динамика котировок приводится от расчетной цены предыдущего торгового дня — 383,9 доллара за тысячу кубометров.

1prime.ru/gas/20230913/841734351.html

Brent MOEX. Сквозная аналитика

- 21 апреля 2023, 14:04

- |

Разберу нефть Brent. Заложили импульсный SELL тренд, цель на ICE — объемы на Д1 в диапазоне 78,53 — 78,27. Ожидаю продолжения импульса вниз. Для биржи МОЕХ зоны поиска шортов нанес на график.

тот же график в полном размере — i.ibb.co/t3WHfZp/2023-04-21-115553.png

Телеграм — t.me/cashalot_trading

Не является индивидуальной инвестиционной рекомендацией или прямым призывом к каким-либо действиям !

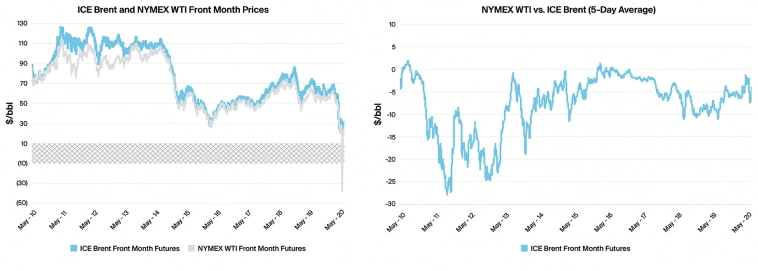

В чем разница между фьючерсами ICE Brent и NYMEX на WTI, или как это было весной 2020г.

- 07 апреля 2023, 14:02

- |

Окунёмся в события весны 2020г. и почему мы видели отрицательные цены на нефть

Мировой рынок нефти пережил массовый спад спроса, вызванный воздействием коронавируса в сочетании с серьезным переизбытком предложения. В результате произошло быстрое наращивание запасов сырой нефти и нефтепродуктов, что вызвало опасения рынка по поводу нехватки места для хранения. Цены на нефть в мае 2020 продемонстрировали незначительное восстановление, поскольку рынки видят признаки укрепления фундаментальных показателей в будущем. Однако в течение марта и апреля 2020 цены на нефть находились под сильным давлением. Это было подчеркнуто обвалом цен на WTI на NYMEX в мае до отрицательных значений 20 апреля 2020 года, за день до истечения срока действия контракта. Итак, в чем разница между ICE Brent и NYMEX WTI? Может ли то же самое произойти с ценами ICE Brent?

( Читать дальше )

Brent. Добили зону по Викли и пошла реакция.

- 16 марта 2023, 10:32

- |

Ниже приведу зоны продаж и ситуацию на всех таймфреймах по системе Р. Вайкоффа, для торговли внутри дня.

#Brent MOEX. (контракт 04-23)

тот же график в полном размере i.ibb.co/C9rvJ02/2023-03-16-100736.png

Сквозной анализ всех таймфреймов:

Биржа ICE

D1. Вчера сломали боковик и ушли в SELL тренд, добили сильную зону где проторгован повышенный объем 71,70 — 70,65, теста зоны ещё не было. Пошла реакция по защите, и в тени свечи прошёл останавливающий объем на отметке 73,11 в лонг. Вероятнее зайдут на его ретест, а там уже могут встретить

Н1. Этот тф перешел в боковик, приоритет продаж сохраняется, всё что ниже вчерашнего толкающего объема на 75 шорты. Нужно будет смотреть что будет у отметки 73,11. Если продавят, скорее продолжат движение к 70,65.

М5 биржа MOEX. Пытаются сломать боковик вниз, могут подать выше к 75,86 — 75,92, откуда ожидаю что подключаться продавцы. Сегодня шорты ограничены из-за реакции со старших тф, если импульсно пройдут 74,35, вероятнее будут выносить вчерашние лои.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал