High Yield

Обзор портфелей PRObonds. Двухлетние итоги в сравнении с популярными инвестиционными инструментами

- 03 ноября 2020, 08:38

- |

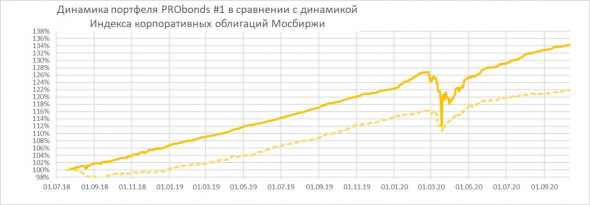

По итогам очередного месяца взглянем на длинную историю наших портфелей. Портфель PRObonds #1, полностью состоящий из высокодоходных облигаций, с июля 2018 года по конец октября принес 34,8% на начальный капитал. И среди популярных инструментов на сегодня проигрывает золоту и американским акциям (посчитаны в рублях с учетом дивидендов).

( Читать дальше )

Портфель высокодоходных облигаций PRObonds #1. Очередной краткий обзор

- 28 октября 2020, 08:27

- |

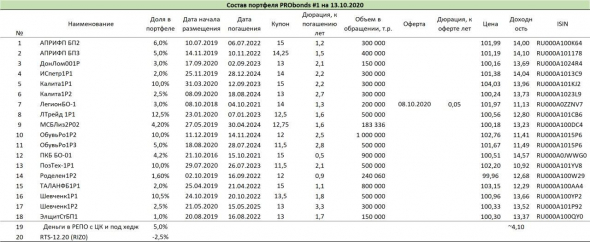

Актуальная доходность портфеля высокодоходных облигаций PRObonds #1 (за последние 365 дней) – 12,7% годовых.

Стратегия портфеля предполагает помещение в него новых имен и размещений за счет постепенного сокращения старых выпусков. За рядом исключений бумаги из портфеля не выходят полностью длительное время, последовательно снижаются их доли. Так мы и высвобождаем место под очередные размещения, и выдерживаем диверсификацию, и сохраняем контакт с эмитентами и нормальный режим наблюдения за их бизнесом.

( Читать дальше )

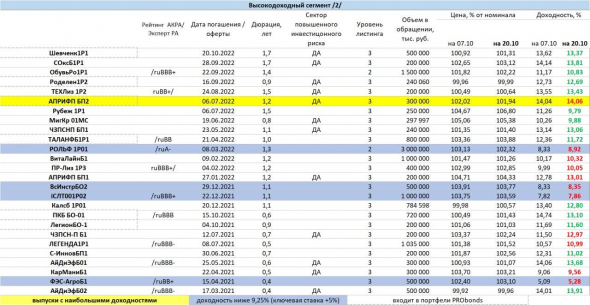

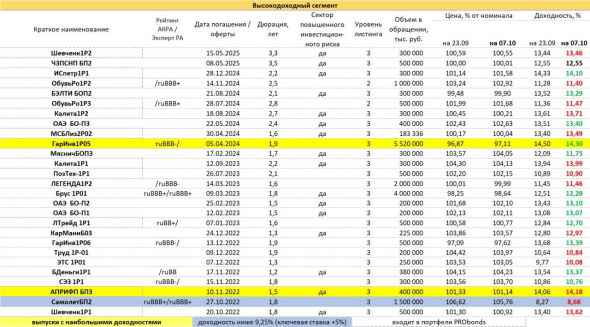

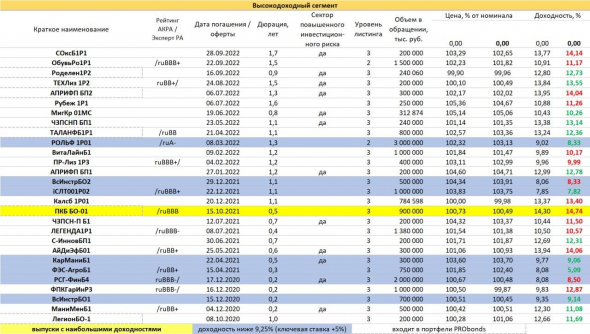

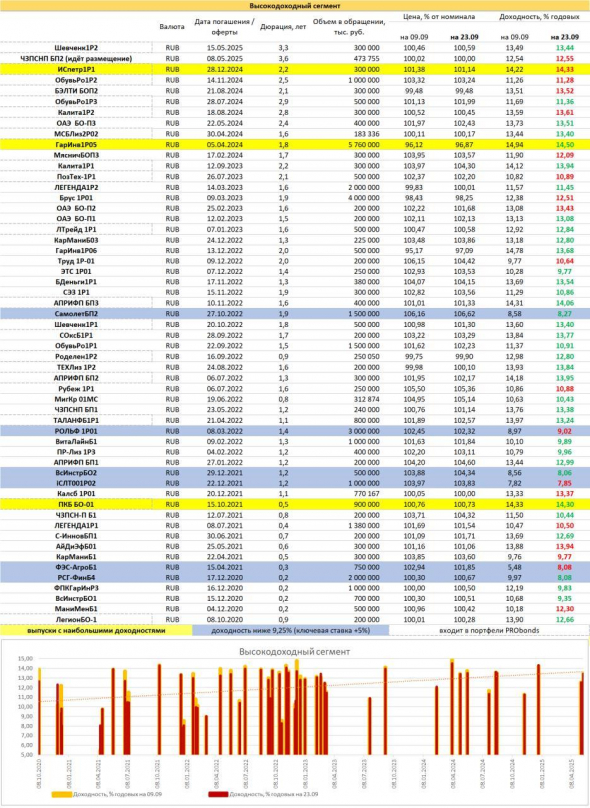

PRObondsмонитор. Высокодоходные облигации. Доходности снижаются даже и без роста цен

- 22 октября 2020, 07:15

- |

Рейтинг МФО "Мани Мен" повышен с ruBB+ до ruBBB-. Что должно создать спекулятивную возможность в облигациях микрокредитного холдинга

- 21 октября 2020, 10:59

- |

Рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности микрофинансовой компании «Мани Мен» до уровня ruBBB- (https://raexpert.ru/releases/2020/oct21a/). По рейтингу установлен стабильный прогноз. Ранее действовал рейтинг ruBB+ со стабильным прогнозом. Кроме того, агентство повысило рейтинг по облигационному займу серии БО-01 компании «Онлайн Микрофинанс» до уровня ruBBB-. Ранее рейтинг данного выпуска находился на уровне ruBB+. Повышение рейтинга облигационного займа обусловлено повышением рейтинга оферента («Мани Мен»).

«Онлайн Микрофинанс» (поручительство от «Мани Мен») планирует размещение нового облигационного выпуска в ноябре текущего года (идет регистрация). Предварительный ориентир купонной ставки – 12,0 – 12,5% (YTM до 13,1%).

Сейчас на рынке торгуются выпуски Онлайн Микрофинанс БО-01 и БО-02 (краткое наименование АйДиЭфБ01 и АйДиЭфБ02) с доходностями к погашению около 13,8%. Повышение рейтинга и настрой на выход на рынок должны положительно сказаться на ценах торгуемого выпуска и способны понизить его доходность.

( Читать дальше )

О риск-менеджменте портфеля высокодоходных облигаций. Ч. 1

- 21 октября 2020, 07:32

- |

Предлагаю в нескольких постах вернуться к вопросу управления портфелем облигаций. В нашем случае, высокодоходных.

Предлагаю в нескольких постах вернуться к вопросу управления портфелем облигаций. В нашем случае, высокодоходных.Работая в высокодоходном облигационном сегменте, белых и пушистых историй не ждешь. И не надо. Надо всего лишь получить свои 10-15% годовых.

Главный вопрос в ходе этого получения – вопрос риск-менеджмента. Часто инвестор находит ответ на него в диверсификации своего портфеля. Больше имен, хороших и разных, на самом деле, создают условную защиту капитала. Получить дефолтный выпуск на 5% капитала, безусловно, лучше, чем на 50%.

Проблема в том, что дефолты – массовое явление. Сегодня денег на бирже и в кредитной системе много, дефолта избегут даже самые слабые игроки. Завтра денег станет меньше, эти слабые не смогут расплачиваться по погашениям, а то и по купонам, тогда как «чувство локтя» позволит примкнуть к ним и вполне, казалось бы, устойчивых игроков. 2008-9 годы показали, что в третьем уровне листинга Московской биржи число дефолтных или реструктурированных выпусков может достигать и 20% от общего числа. Да и зачем полагаться на удачу. Если доходы минус потери дают диверсифицированному портфелю 5% годовых, может, проще просто купить высококлассных облигаций и не заниматься ненужными телодвижениями?

( Читать дальше )

Обзор портфелей PRObonds. К более высоким доходностям портфелей через более низкие доходности облигаций

- 13 октября 2020, 07:58

- |

Актуальные доходности публичных портфелей PRObonds (с учетом комиссионных издержек) за последние 365 дней – 12,7% для портфеля #1, 8,7% для портфеля #2. Средняя очищенная от комиссий доходность портфелей доверительного управления – 13,7% годовых (минимум – 11,6%, максимум – 15,3%). Портфели ДУ ведутся как комбинация публичных портфелей. Подробная информация о них будет публиковаться, скорее всего, начиная с 1 квартала 2021 года.

О предстоящих изменениях в портфелях – в справке от прошлой недели: https://smart-lab.ru/blog/650416.php

( Читать дальше )

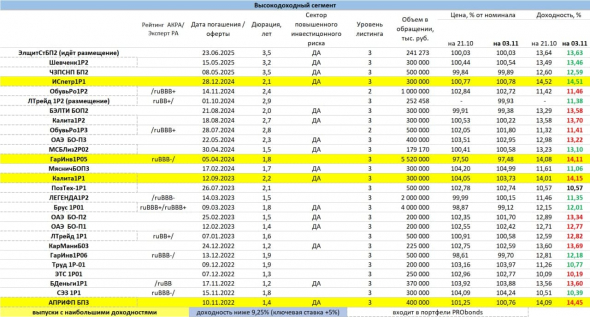

PRObondsмонитор. Таблица высокодоходных облигаций с рейтингами и признаком повышенного риска

- 08 октября 2020, 07:40

- |

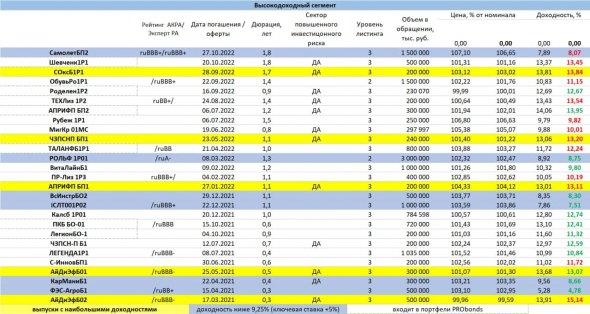

PRObondsмонитор. Высокодоходные облигации. Ставка на относительное спокойствие

- 24 сентября 2020, 06:58

- |

Чего ждать от высокодоходного облигационного сегмента в призме фондовых рисков (которые вовсю реализуются в падении рубля и многомесячной просадке ОФЗ)? Фондовый обвал весны нынешнего года сегмент пережил с тяжелыми потерями, а вот массовый исход из ОФЗ и рубля в середине 2018 года – проигнорировал. Пока склоняюсь к спокойному сценарию. Риски высокодоходных облигаций – риски в первую очередь дефолтные, а не риски волатильности или инфляции. Дефолты – избирательная проблема, не сплошная для рынка. По крайней мере, для своих облигационных портфелей мы пока не считаем ее значимой.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

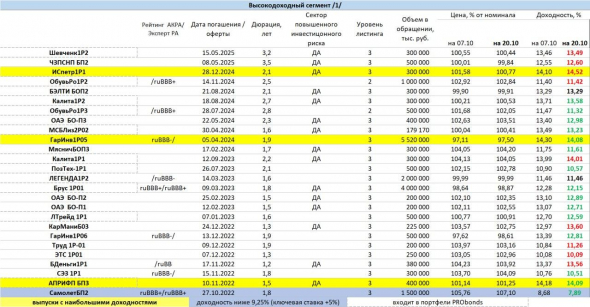

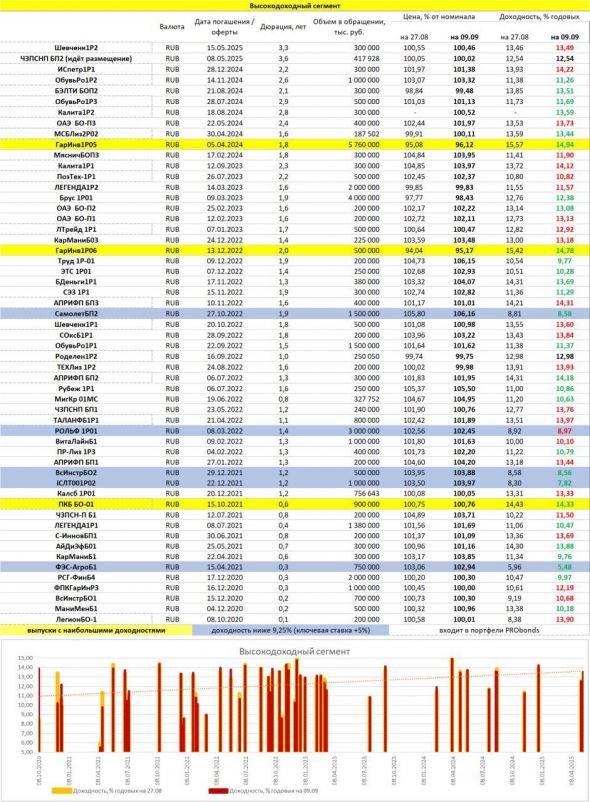

PRObondsмонитор. Высокодоходные облигации. Стабильность, которая всегда может прерваться

- 10 сентября 2020, 07:58

- |

Высокодоходный сегмент облигаций несколько месяцев как стабилен. Средняя доходность приведенного списка бумаг – 12,1%. С одной стороны, сегменте много новых денег, и они должны бы давить на доходности вниз. С другой – активизировались и эмитенты, т.е. растет предложение самих бумаг. В диапазоне 11-13% найдено равновесие. Как и всегда на рынке, тактическое. К тому же основной страх ВДО, как раньше, страх дефолта. Он же и основной ограничитель снижения доходностей. Пока дефолтные страхи оказывались преувеличенными. Но это, к сожалению, не дает гарантий на будущее.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал