Goldman sachs

Goldman Sachs предупреждает, что рост ставок от ФРС может привести к шоку роста

- 25 января 2022, 15:54

- |

Этот риск выглядит более высоким, поскольку инфляционное давление намного выше, чем в 80-ых годах прошлого века

👉 Период роста экономики после жестких ограничений подходит к концу, и компании осторожно подходят к прогнозу будущих прибылей. Это может говорить о конце эпохи двузначных темпов роста прибыли компаний, которая ранее поддерживала акции.

👉 Стратеги BlackRock предупредили в понедельник, что «денежно-кредитная политика не может стабилизировать как инфляцию, так и экономический рост: ей приходится выбирать между ними».

- комментировать

- Комментарии ( 0 )

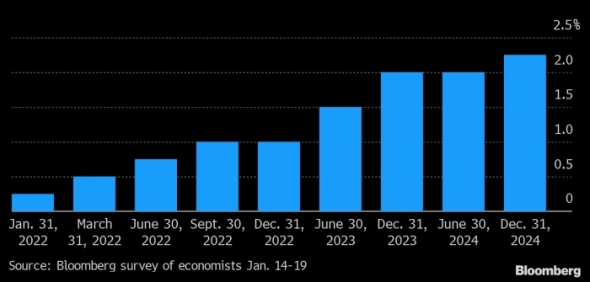

ФРС может повысить ставки 7 раз в этом году — Goldman Sachs

- 24 января 2022, 09:40

- |

Экономисты Goldman Sachs видят риски того, что в этом году ФРС может повышать ставки на каждом заседании, начиная с марта, т. е. семь раз: в марте, мае, июне, июле, сентябре, ноябре и декабре

Инфляционное давление означает, что риски в некоторой степени смещены в сторону более быстрых темпов ужесточения денежно-кредитной политики, чем предполагает наш базовый сценарий. Есть вероятность того, что регулятор будет действовать на каждом заседании до тех пор, пока инфляционная картина не изменится. Это повышает вероятность еще одного поднятия ставки или объявления о начале сокращения баланса уже в мае, что предполагает больше четырех повышений ставок в этом году. Мы можем также представить себе ряд причин, которые бы заставили ФРС повышать ставки на каждом заседании

Среди таких причин банк называет дальнейший рост долгосрочных инфляционных ожиданий или очередное превышение прогнозов фактическими данными по инфляции. Экономисты Goldman Sachs отмечают, что появление омикрона и продолжающийся рост заработных плат заставляет их беспокоиться относительно инфляционных перспектив

www.bloomberg.com/news/articles/2022-01-23/goldman-sees-risk-fed-will-tighten-at-every-meeting-from-march

GS - Сделка Инсайдера: продажа 19 января 2022

- 22 января 2022, 15:28

- |

19 января 2022 - Flaherty Mark A. продал акции GS

Сумма сделки: 620.6

( Читать дальше )

Bank of America: рекордные доходы от инвестиционно-банковских услуг и роста кредитов - Синара Инвестбанк

- 20 января 2022, 16:56

- |

Прибыль банка выросла в 4К21 на 28% г/г до $7 млрд ($0,82 на акцию) благодаря рекордным доходам от инвестиционно-банковских услуг и восстановлению аппетита к заимствованиям у предприятий и потребителей. Показатель оказался выше консенсус прогноза FactSet в $0,77.

Выручка банка составила $22,06 млрд, что на 10% больше г/г и чуть ниже прогноза аналитиков ($22,18 млрд).

Менеджмент заявил, что непроцентные расходы Bank of America в 2022 г. останутся примерно на уровне 2021 г. Непогашенные кредиты и договоры аренды составили в 4К21 $979,12 млрд, что на 6% больше г/г. Чистый процентный доход банка в 4К21 вырос на 11% г/г до $11,41 млрд.

Расходы на заработную плату в 2021 г. выросли на 10% г/г до $36,14 млрд, что соответствовало общему тренду в секторе и выше среднего роста зарплат по США (JP Morgan Chase и Goldman Sachs также сообщили о сильном росте данной статьи расходов).

Банк высвободил $851 млн резервов, которые он выделил для покрытия убытков по кредитам, вызванных пандемией. В итоге доходность на основной капитал (ROTCE) составила 15% — это высокий показатель для крупного банка (12% — средний уровень по сектору).

( Читать дальше )

Goldman Sachs сократил чистую прибыль из-за повышения зарплат сотрудникам - Синара Инвестбанк

- 19 января 2022, 18:42

- |

Чистый процентный доход банка в прошлом квартале увеличился на 27% г/г до $1,795 млрд. Непроцентные доходы выросли на 5% г/г до $10,84 млрд.

Увеличение выручки инвестиционно-банковского бизнеса (на 32% г/г) и рост доходов от управления активами на 21% г/г слабо компенсировали снижение выручки маркет-мейкинга (-18% г/г) и прочего транзационного бизнеса (-12% г/г). Общая выручка компании выросла на 8% г/г.

Goldman Sachs в борьбе за кадры в 2021 г. увеличил заработную плату сотрудникам на $4,4 млрд (33% г/г), что привело к снижению прибыли банка на 11% г/г и на 28% к/к. Для сравнения, JP Morgan Chase и Citigroup в 2021 г. потратили на дополнительные выплаты сотрудникам $3,6 млрд (+10% г/г) и $2,9 млрд (+13% г/г) соответственно. В 2020 г. Goldman Sachs увеличил компенсацию на 8% г/г, однако тогда выручка компании выросла на 22% г/г. В 2021 г. динамика затрат на персонал превысила темпы роста доходов.

( Читать дальше )

Goldman Sachs прогнозирует рост нефти почти до $100 в течение года

- 19 января 2022, 08:22

- |

Нефтяные котировки выросли до максимума с 2014 года. Инвестбанк Goldman Sachs, чьи оценки по нефтяному рынку являются одними из наиболее авторитетных среди инвестбанков, считает, что нефть вырастет почти до $100 в течение года.

Новая оценка базируется на возможном дефиците предложения на рынке.

Рост цен на нефть не смог оказать поддержку курсу рубля, который слабеет из-за геополитических факторов.

Российские нефтекомпании окажутся в выигрышной ситуации: если прогноз Goldman Sachs сбудется, «Роснефть», ЛУКОЙЛ и «Газпром нефть» могут нарастить выручку и EBITDA в рублях более чем на треть.

Другие аналитики придерживаются более консервативных прогнозов.

В деньгах, как в шелках – Газета Коммерсантъ № 8 (7209) от 19.01.2022 (kommersant.ru)

Прибыль Goldman Sachs в 4 квартале снизилась сильнее ожиданий, хотя выручка превысила прогнозы - Финам

- 18 января 2022, 20:05

- |

Между тем квартальная выручка банка повысилась на 7,6% (г/г) до $12,64 млрд и превысила консенсус-прогноз на уровне $12,1 млрд. Чистый процентный доход вырос на 27,3% до $1,56 млрд, главным образом за счет существенного снижения процентных расходов. Непроцентные доходы увеличились на 5% до $10,84 млрд.

( Читать дальше )

📉 Акции Goldman Sachs упали на 8% после выхода квартального отчёта

- 18 января 2022, 19:10

- |

👉 Также выросли на 23% операционные расходы банка. Сезон отчётов для американских компаний начался плохо. Банки не смогли дотянуть до ожиданий аналитиков. Порадовал отчётом только Wells Fargo

👉 Оставшись без поддержки сезона отчётов, американские индексы могут продолжить снижение.

www.goldmansachs.com/media-relations/press-releases/2022/2022-01-18-q4-results.html

Goldman Sachs Group, Inc. - Прибыль 2021г: $21,635 млрд (+129% г/г). Дивы $2,00. Отсечка 2 марта 2022г

- 18 января 2022, 16:12

- |

The Goldman Sachs Group, Inc.

As of October 15, 2021, there were 334,792,980 shares of the registrant’s common stock outstanding.

www.goldmansachs.com/investor-relations/financials/10q/2021/third-quarter-2021-10-q.pdf

Капитализация на 14.01.2022г: $127,536 млрд

Общий долг на 31.12.2019г: $902,703 млрд

Общий долг на 31.12.2020г: $1,067.10 трлн

Общий долг на 30.09.2021г: $1,336.93 трлн

Общий долг на 31.12.2020г: $1,353.00 трлн

Выручка 2019г: $36,546 млрд

Выручка 9 мес 2020г: $32,819 млрд

Выручка 2020г: $44,560 млрд

Выручка 1 кв 2021г: $16,222 млрд

Выручка 6 мес 2021г: $33,092 млрд

Выручка 9 мес 2021г: $46,700 млрд

Выручка 2021г: $59,339 млрд

Прибыль 9 мес 2018г: $7,921 млрд

Прибыль 2018г: $10,459 млрд

Прибыль 9 мес 2019г: $6,549 млрд

Прибыль 2019г: $8,466 млрд

Прибыль 9 мес 2020г: $4,553 млрд

Прибыль 2020г: $9,459 млрд

Прибыль 1 кв 2021г: $6,836 млрд

Прибыль 6 мес 2021г: $12,058 млрд

Прибыль 9 мес 2021г: $17,342 млрд

Прибыль 2021г: $21,635 млрд

www.goldmansachs.com/investor-relations/presentations/index.html

The Goldman Sachs Group, Inc. – Dividends (на Обыкновенные акции)

( Читать дальше )

Goldman Sachs прогнозирует, что ФРС в этом году поднимет ставку 4 раза

- 10 января 2022, 10:04

- |

Быстрый прогресс на рынке труда США и ястребиные сигналы в протоколах заседания Федерального комитета по открытым рынкам от 14-15 декабря предполагают более быстрое повышение ставок, заявил Ян Хациус из Goldman

Поэтому мы переносим наш прогноз второго периода сокращения с декабря на июль, при этом риски смещаются в сторону еще более раннего начала ужесточения ДКП. Поскольку инфляция, вероятно, все еще намного выше целевого уровня, мы больше не думаем, что начало сокращения заменит ежеквартальное повышение ставки. Мы по-прежнему ожидаем повышение в марте, июне и сентябре, а теперь добавили повышение в декабре

www.bloomberg.com/news/articles/2022-01-10/goldman-now-expects-four-fed-hikes-sees-faster-runoff-in-2022?srnd=premium-europe

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал