GEMC

⚕️ Что может дать сильную положительную переоценку акциям ЕМС ⁉️

- 02 февраля 2026, 12:44

- |

💭 Разберём, почему даже при отсутствии явной недооценки ЕСМ остаётся интересной для инвесторов и что может дать рывок для роста котировок...

💰 Финансовая часть / ✔️ Операционная часть (1 п 2025)

💪 Объем продаж достиг отметки в 12,52 млрд рублей, продемонстрировав рост на 1,6% относительно показателя 2024 года. Несмотря на продолжающийся рост процентных доходов благодаря накоплению резервов, общая динамика роста замедляется. Чистая операционная прибыль достигла рекордных значений, что позволяет говорить о способности компании поддерживать устойчивый финансовый результат.

📊 Показатель EBITDA снизился на 0,3%. Маржа бизнеса стабильно удерживается на одном уровне длительное время. Чистый денежный остаток, исключая обязательства по аренде, увеличился до 13,5 млрд рублей, что составляет примерно 19% от рыночной стоимости компании. Что касается денежных потоков, ситуация выглядит благоприятно: капитальные затраты составили лишь 300 млн рублей за полгода, свободный денежный поток превысил отметку в 6,3 млрд рублей.

( Читать дальше )

- комментировать

- 357

- Комментарии ( 1 )

ЮМГ: масштабная M&A стратегия и смена акцентов с дивидендов на рыночное лидерство

- 15 января 2026, 20:09

- |

🏥 Группа «ЮМГ», управляющая Европейским медицинским центром (EMC), продолжает агрессивную стратегию консолидации рынка частной медицины. Вслед за приобретением московской сети «Семейный доктор», компания объявила о сделке по объединению бизнеса с петербургской сетью клиник «Скандинавия», принадлежащей «Севергрупп» Алексея Мордашова. Этот шаг кардинально меняет масштаб и структуру холдинга, делая его одним из крупнейших игроков в отрасли.

💼 Механика сделки является нестандартной и говорит о многом. Вместо прямой денежной оплаты «ЮМГ» проведет дополнительную эмиссию акций, разместив 32.8 млн бумаг по закрытой подписке в пользу «Севергрупп» по цене 766.2 рубля за акцию. В обмен «Севергрупп» передаст 100% долей «Ава-Петер» (управляющая компания «Скандинавии»), оцененные в 25.1 млрд рублей. В результате сделки число акций «ЮМГ» вырастет на 36.5%, а «Севергрупп» станет миноритарным акционером с долей до 26.7%. Это стратегическое партнерство, а не просто покупка актива.

( Читать дальше )

GEMC год стоит на месте. Скоро в рост.

- 12 января 2026, 12:28

- |

#gemc обзор графика от Резана на 1Д. Уже четвёртый квартал подряд сидим в сужающемся треугольнике. А такой треугольник я практически всегда жду именно по тренду вверх. Значит, жду пробоя вверх. Цель я уже посчитал за вас — Это 1324. Загрузка широкая 900–700, но все вопросы к рынку, не ко мне. Оценка 8 из 10 🥺.

Сегодня разберу акцию GEMC (United Medical Group CY PLC, они же EMC – сеть премиум-клиник из Кипра, но с фокусом на Россию). Сводка новостей, плюс фундаментал – без воды.

Новостей мало – компания не хайпит, а тихо рубит бабло в медицине. Вот ключевые моменты из свежих источников:

Деньги крупняка крутятся в диапазоне 826–839 RUB. Объём – нулевой и это знак тихой закупки, ликвидность как в пустыне, но для долгосрочников это не проблема. Капитализация – 36.35 млрд RUB.

Глобальный контекст в здравоохранении: Пока GEMC молчит, сектор кипит – UnitedHealthcare (не путать с нашей United Medical) выходит из рынков Medicare Advantage в 109 округах США, затрагивая 600k человек, из-за роста затрат. Это сигнал: медрасходы растут везде, что может подтолкнуть премиум-клиники вроде EMC к росту спроса (люди бегут от госмедицины в приват).

( Читать дальше )

🏥 ЕМС: Мордашов вступает в игру

- 06 января 2026, 14:07

- |

ЕМС под конец года решил удивить еще одной покупкой — на этот раз, сети клиник «Скандинавия». Поскольку кэш уже был потрачен на «Семейного доктора», пришлось задействовать допэмиссию.

📊 Приведунесколько важных подробностей сделки, а потом порассуждаем, насколько она позитивна для миноритариев.

✔️ Будет выпущено 32,8 млн акций по цене 766,2 рублей за штуку.Получается, что «Скандинавия» оценена в 25,1 млрд рублей. Число акций ЕМС вырастет на 36,5%.

✔️ Размещение пройдет по закрытой подписке в пользу «Севергрупп» Алексея Мордашова. Юрлицо, управляющее «Скандинавией» (ООО «Ава-Петер») уже принадлежит Севергрупп.

✔️ В состав «Скандинавии» входит 23 клиники в Санкт-Петербурге. По данным отраслевого издания Vademecum, выручка в 24 году составила 11,1 млрд рублей и выросла на 18% г/г.

🤔 В этой сделке хорошо заметен почерк Мордашова и его любовь к M&A (акционеры Ленты не дадут соврать). На этот раз, консолидация происходит в медицинском секторе на базе ЕМС. Ранее уже ходили слухи о том, что Мордашов — теневой бенефициар ЕМС, давший денег менеджменту на выкуп долей предыдущих владельцев. Покупка «Скандинавии» хорошо укладывается в рамки данной теории.

( Читать дальше )

- комментировать

- 14.4К |

- Комментарии ( 12 )

GEMC хорошо стартанул и пойдет дальше, на мой взгляд.

- 16 декабря 2025, 00:13

- |

Отсюда и сегодняшний рост, как я считаю. И на мой взгляд он будет продолжаться до 885, а если пробьет, то и до 1000. Были бы деньги — я бы вду… взял:-)

По времени думаю это на 3 месяца до 885. А там дальше будем посмотреть.

и объемы как мне кажется говорят об интересе — они в два раза выше чем когда цена падала.

Совкомбанк начинает аналитическое покрытие компании Европейский медицинский центр (GEMC) с рекомендации ПОКУПАТЬ

- 11 декабря 2025, 14:25

- |

Факторы инвестиционной привлекательности

• Стабильный бизнес премиум класса в столице, ориентированный на платежеспособных клиентов

• Комплексный подход к лечению, работа с клинически сложными случаями, доступ к международным методикам диагностики и лечения

• Лидирующие позиции на российском рынке, международная аккредитация и награды

• Стабильный денежный поток

• Потенциально высокая доходность следующих дивидендных выплат

• Акционеры – это менеджмент Компании, замотивированный на ее рост

Риски

• Сокращение потока пациентов и ограниченный потенциал роста выручки

• Снижение доходов при укреплении рубля

• Репутационный риск

• Отмена льготы по налогу на прибыль

Мы ожидаем линейный рост выручки Компании на горизонте прогнозного периода, так как отсутствие существенного роста трафика будет компенсировано ростом среднего чека (повышение цен на услуги + увеличение количества услуг в рамках одного приема пациента). Драйверами роста цен, в свою очередь, выступают рост спроса на платную медицину, в том числе превентивную диагностику, рост з/п медработников и инфляция.

( Читать дальше )

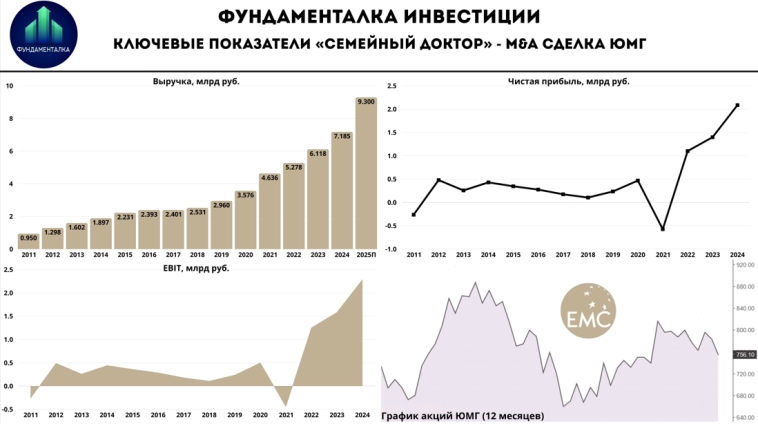

ЮМГ и Семейный доктор. Кратко, примитивно.

- 02 ноября 2025, 15:47

- |

Ожидание 25 — выручка 9.3. Допустим (допустим!) мультипликативный эффект останется и ЧП-25 выйдет ок. 2.55 ЧП, хотя, не верится вообще (см. прирост ЧП относительно выручки за 2024. Не будет там апроксимации, если в Сд не боги маркетинга).

ГЕМК вложил 13.5 ярдов (см. займ поднятый с дочки) за 75%, so на эти 13.5 ярдов придется меньше 1,95 ярда ЧП.

Отдача от вложения — чуть выше 14%.

С рисками повышения налогов и слабой перспективой взаимной интеграции.

.

🤔🤔🤔

Ну...

На моё ИМХО и с таким прямолинейным взглядом — далеко не самое эффективное вложение средств. Возможно менеджмент даст какие-то пояснения, что изменит видение таких трат, но пока падение акций ЮМГ вполне оправдано…

🩺 ЮМГ. Ваши ожидания — ваши проблемы

- 01 ноября 2025, 13:33

- |

❗️ Новость: ЕМЦ приобрел 75% акций в сети клиник «Семейный доктор». Сумма сделки, по экспертным оценкам, могла достигнуть 15 млрд руб. Для ЕМЦ эта покупка — выход в новый сегмент рынка — Ъ

Сеть клиник «Семейный доктор» — одна из ведущих частных компаний в сфере здравоохранения в Москве, которая насчитывает 16 клиник, клинико-диагностическую лабораторию, многопрофильный Госпитальный центр, а также более 10 центров медицинских компетенций различного профиля, в том числе центр офтальмологии и хирургии глаза, косметологии и пластической хирургии, гастроэнтерологии и эндоскопии, психического здоровья, косметологии и превентивной медицины, женского и мужского здоровья, центры стоматологии и др. Таким образом, Семейный доктор обеспечивает комплексное оказание медуслуг: от амбулаторных приемов до проведения сложнейших операций в круглосуточном стационаре, включая предоставление экстренной помощи и реабилитацию в послеоперационный период.

За более чем 20-летний опыт на рынке высококачественных медицинских услуг (первая клиника сети была открыта в 2002 г.

( Читать дальше )

ЮМГ ПОТРАТИЛ НАШИ ДЕНЬГИ

- 31 октября 2025, 21:48

- |

ЮМГ ПОТРАТИЛ НАШИ ДЕНЬГИ

ЮМГ (GEMC) расчехлил кубышку и купил 75% долю в сети клиник “Семейный доктор”.

Тезисно.

У ЮМГ бизнес не растёт, у “Доктора” растёт примерно на 13-15% в год.

У “Доктора” более 15 клиник. Все клиники в Москве.

Рентабельность по EBITDA у ЮМГ более 40%, у “Доктора” скорее всего намного меньше (операционная рентабельность по РСБУ за 2023-2024 г. – 23–24%).

ЮМГ – премиальный сегмент, “Доктор” – средний ценовой сегмент. Поэтому синергия будет ограниченной (клиентская база не пересекается).

Сумма сделки не раскрывается, но думаю, что она явно не меньше 13,5 млрд рублей.

При всех вводных вижу новость скорее нейтрально. Да, дивиденды мы скорее всего не получим, но покупка бизнеса с рентабельностью выше 20% выглядит явно перспективнее, чем деньги на депозите.

ТГ-канал- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал