SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Evraz

Сырьевые сектора останутся под давлением эпидемии коронавируса - Альфа-Банк

- 31 января 2020, 14:55

- |

Компания EVRAZ вчера представила, на наш взгляд, НЕЙТРАЛЬНЫЕ операционные результаты за 4К19, которые отражают сезонное снижение объемов продаж и цен. Среди позитивных моментов мы хотели бы отметить сильный рост объемов продаж полуфабрикатов в квартальном и годовом сопоставлении, а также рельсобалочной продукции на фоне завершения капитального ремонта рельсобалочного цеха на площадке ЗСМК.

Между тем, средние цены реализации на железнодорожную продукцию выросли на 11% к/к в России. В целом цены на сталелитейную продукцию снизились на 7% к/к, что соответствует сезонным трендам. Цены на ванадий снизились на 25% к/к. Evraz по-прежнему является одним из самых низкозатратных производителей сталив мире – себестоимость слябов в 4К19 составила $243/т благодаря высокой степени вертикальной интеграции в железную руду и коксующийся уголь. Себестоимость железорудного концентрата составила $41/тонну в 2019 г. против текущих цен на уровне примерно в $90/т, cfr, Китай (62% Fe).

Мы ожидаем, что начало строительного сезона в России станет позитивным катализатором роста спроса на внутреннем рынке. Реализация нацпроектов и нацеленность российского правительства на активизацию строительной активности за пределами Москвы, судя по всему, продолжат поддерживать спрос на сортовой прокат на российском рынке.

«Альфа-Банк»

Между тем, средние цены реализации на железнодорожную продукцию выросли на 11% к/к в России. В целом цены на сталелитейную продукцию снизились на 7% к/к, что соответствует сезонным трендам. Цены на ванадий снизились на 25% к/к. Evraz по-прежнему является одним из самых низкозатратных производителей сталив мире – себестоимость слябов в 4К19 составила $243/т благодаря высокой степени вертикальной интеграции в железную руду и коксующийся уголь. Себестоимость железорудного концентрата составила $41/тонну в 2019 г. против текущих цен на уровне примерно в $90/т, cfr, Китай (62% Fe).

Мы ожидаем, что начало строительного сезона в России станет позитивным катализатором роста спроса на внутреннем рынке. Реализация нацпроектов и нацеленность российского правительства на активизацию строительной активности за пределами Москвы, судя по всему, продолжат поддерживать спрос на сортовой прокат на российском рынке.

Тем не менее, мы считаем, что сырьевые сектора, в том числе горнодобывающий, будут находиться под давлением, вызванным эпидемией коронавируса в Китае.Красноженов Борис

«Альфа-Банк»

- комментировать

- Комментарии ( 0 )

Evraz может приятно удивить в плане дивидендных выплат - Атон

- 31 января 2020, 10:56

- |

Evraz объявил операционные результаты за 4К19

Общий объем производства стали увеличился на 2.1% кв/кв до 3.5 млн т в связи с ростом выплавки на ЗСМК после завершения плановых ремонтов. Продажи стальной продукции увеличились на 6.6% кв/кв до 3.6 млн т благодаря росту продаж полуфабрикатов на 17.7% кв/кв. Производство концентрата коксующегося угля сократилось на 18.5% кв/кв до 3.0 млн т из-за снижения спроса на рынке, после того как Китай полностью выбрал ежегодные квоты на импорт угля. Производство чугуна снизилось незначительно (-1.1% кв/кв) до 2.8 млн т, несмотря на падение объемов производства на Евраз НТМК (-5.5%).

Общий объем производства стали увеличился на 2.1% кв/кв до 3.5 млн т в связи с ростом выплавки на ЗСМК после завершения плановых ремонтов. Продажи стальной продукции увеличились на 6.6% кв/кв до 3.6 млн т благодаря росту продаж полуфабрикатов на 17.7% кв/кв. Производство концентрата коксующегося угля сократилось на 18.5% кв/кв до 3.0 млн т из-за снижения спроса на рынке, после того как Китай полностью выбрал ежегодные квоты на импорт угля. Производство чугуна снизилось незначительно (-1.1% кв/кв) до 2.8 млн т, несмотря на падение объемов производства на Евраз НТМК (-5.5%).

Прогноз на 1К20 смешанный: ожидается, что производство чугуна в России увеличится после завершения ремонта доменной печи НТМК, при этом добыча рядового угля должна снизиться в связи с переходом на новый пласт после завершения отработки текущего пласта на Есаульской. Ввиду трудностей, которые испытывает сталелитейная промышленность в связи с распространением китайского вируса, мы сохраняем осторожность в отношении перспектив рынка. Evraz, который торгуется с мультипликатором EV/EBITDA 2020П 4.9x против 5.3x у Северстали и 6.3x у НЛМК, может приятно удивить нас в плане дивидендных выплат.Атон

Не стоит ждать сильных финансовых результатов от Распадской - Промсвязьбанк

- 27 января 2020, 14:37

- |

Распадская снизила в IV квартале добычу угля на 9%, в 2019г — нарастила на 1%

ПАО Распадская (входит в группу Evraz) сократило в IV квартале 2019 года добычу угля на 9% по сравнению с III кварталом, до 2,7 млн тонн. В 2019 году добыча выросла на 1%, до 12,8 млн тонн. Реализация угольного концентрата в прошлом квартале упала на 35%, до 1,4 млн тонн. В 2019 году этот показатель вырос на 4%, до 7,6 млн тонн.

ПАО Распадская (входит в группу Evraz) сократило в IV квартале 2019 года добычу угля на 9% по сравнению с III кварталом, до 2,7 млн тонн. В 2019 году добыча выросла на 1%, до 12,8 млн тонн. Реализация угольного концентрата в прошлом квартале упала на 35%, до 1,4 млн тонн. В 2019 году этот показатель вырос на 4%, до 7,6 млн тонн.

Несмотря на слабые темпы роста добычи угля, компания увеличила реализацию рядового угля на 24% в 2019 году (к 2018 году), но сократила продажи концентрата. Негативной была ценовая динамика, особенно в 4 кв., цена на уголь к аналогичному периоду прошлого года упала на 30%, средняя за год снизилась на 14%. Это не позволяет рассчитывать на сильные финансовые показатели Распадской по итогам 2019 года.Промсвязьбанк

Поддержку металлургам в первом квартале окажут стабильные цены на сырье - Промсвязьбанк

- 21 января 2020, 20:16

- |

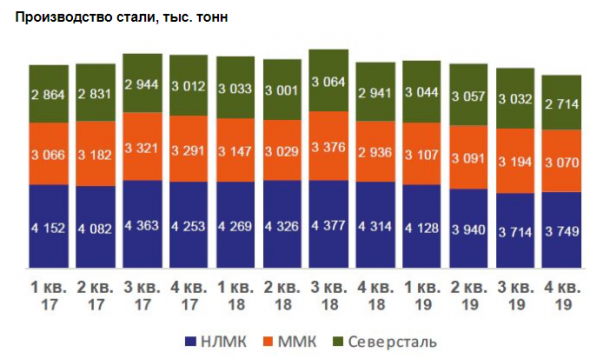

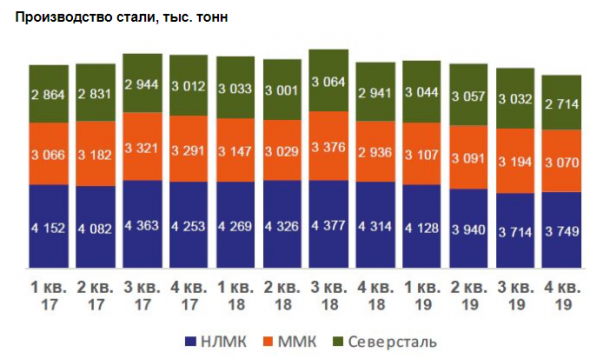

Крупнейшие российские производители стали показали ожидаемое снижение операционных результатов по итогам 4кв. и 2019г. (EVRAZ аналогичные данные опубликует 30 января). Данные свидетельствуют об ухудшении финансовых показателей компаний по итогам года. Не только из-за снижения продаж, но и своего фокуса помимо РФ на рынки ЕС и США наиболее уязвимо выглядит НЛМК.

Производство стали по итогам 4кв. смог нарастить только НЛМК (+1% кв./кв.). Снижение выплавки в сегменте сортового проката из-за низкого спроса было компенсировано окончанием ремонтов доменного и конверторного производства на Липецкой площадке. Наибольшее снижение показала «Северсталь» (-10% кв./кв.), где сказалась продажа сортового завода в Балаково в 3кв. и краткосрочные ремонтные работы в конце года. ММК снизил выплавку на 3,9% кв./кв., что лучше прогнозов менеджмента (-4,5%). В целом, по итогам 2019г. все металлурги показали снижение производства: НЛМК на 10% г/г, «Северсталь» на 2%, ММК на 1,6%.

( Читать дальше )

Производство стали по итогам 4кв. смог нарастить только НЛМК (+1% кв./кв.). Снижение выплавки в сегменте сортового проката из-за низкого спроса было компенсировано окончанием ремонтов доменного и конверторного производства на Липецкой площадке. Наибольшее снижение показала «Северсталь» (-10% кв./кв.), где сказалась продажа сортового завода в Балаково в 3кв. и краткосрочные ремонтные работы в конце года. ММК снизил выплавку на 3,9% кв./кв., что лучше прогнозов менеджмента (-4,5%). В целом, по итогам 2019г. все металлурги показали снижение производства: НЛМК на 10% г/г, «Северсталь» на 2%, ММК на 1,6%.

( Читать дальше )

Сильный рынок может способствовать дополнительным IPO в 2020 году - Атон

- 13 декабря 2019, 15:48

- |

Размещения акций в 2020: сильный рынок может способствовать дополнительным размещениям. После нестабильного и волатильного 2018 года без новых размещений, российский рынок акций начал демонстрировать признаки оживления в 2019 году, когда состоялось одно IPO и несколько SPO.

Хотя российские фондовые индексы показали сильную положительную динамику в 2019 году, новые размещения все еще были редким явлением. Скорее всего, российские компании не решались привлекать капитал, поскольку, несмотря на хорошую динамику рынка во 2П19, сохранялась неопределенность, и в целом рынок характеризовался заниженными оценками, что затрудняло размещение новых компаний.

Ожидалось, что в 2019 году на биржу выйдут более 15 известных российских компаний, но прошло всего восемь размещений, и только одна сделка IPO. 2019 год начался с того, что несколько известных российских компаний объявили о размещениях, в том числе «Полюс Золото». Однако «Черкизово» отказалась от SPO, а «РусТрансКом» отозвал свое предложение. Тем не менее HeadHunter, ставший первой российской компанией, которая провела IPO на NASDAQ с 2013 года, смог привлечь инвесторов в свои бумаги.

( Читать дальше )

Хотя российские фондовые индексы показали сильную положительную динамику в 2019 году, новые размещения все еще были редким явлением. Скорее всего, российские компании не решались привлекать капитал, поскольку, несмотря на хорошую динамику рынка во 2П19, сохранялась неопределенность, и в целом рынок характеризовался заниженными оценками, что затрудняло размещение новых компаний.

Ожидалось, что в 2019 году на биржу выйдут более 15 известных российских компаний, но прошло всего восемь размещений, и только одна сделка IPO. 2019 год начался с того, что несколько известных российских компаний объявили о размещениях, в том числе «Полюс Золото». Однако «Черкизово» отказалась от SPO, а «РусТрансКом» отозвал свое предложение. Тем не менее HeadHunter, ставший первой российской компанией, которая провела IPO на NASDAQ с 2013 года, смог привлечь инвесторов в свои бумаги.

( Читать дальше )

Евраз представил нейтральные операционные результаты за 3 квартал - Атон

- 05 ноября 2019, 11:14

- |

Evraz: операционные результаты за 3К19

Производство стали снизилось на 3.4% кв/кв до 3.4 млн т вследствие плановых ремонтных работ на Западно-Сибирском МК и заводах компании в США и Канаде. Продажи стальной продукции остались на прежнем уровне (3.4 млн т), но доля полуфабрикатов увеличилась до 43% против 41% в 2К19. Производство концентрата коксующегося угля сократилось на 5.9% кв/кв до 3.7 млн т, поскольку группа уменьшила добычу угля на 9.7% кв/кв до 6.3 млн т ввиду планового сокращения складских запасов на Распадской и перемонтажа лавы на шахте Усковская. Добыча железной руды упала на 6.1% до 3.3 млн т по причине капитального ремонта на Качканарском ГОКе.

Производство стали снизилось на 3.4% кв/кв до 3.4 млн т вследствие плановых ремонтных работ на Западно-Сибирском МК и заводах компании в США и Канаде. Продажи стальной продукции остались на прежнем уровне (3.4 млн т), но доля полуфабрикатов увеличилась до 43% против 41% в 2К19. Производство концентрата коксующегося угля сократилось на 5.9% кв/кв до 3.7 млн т, поскольку группа уменьшила добычу угля на 9.7% кв/кв до 6.3 млн т ввиду планового сокращения складских запасов на Распадской и перемонтажа лавы на шахте Усковская. Добыча железной руды упала на 6.1% до 3.3 млн т по причине капитального ремонта на Качканарском ГОКе.

Несмотря на квартальное снижение производства стали и сырья, мы считаем операционные результаты Evraz за 3К19 нейтральными, поскольку за 9М19 объемы существенно выросли с уровня годичной давности. Прогноз группы на 4К19 неоднозначный: ожидается снижения выпуска чугуна на российских активах ввиду ремонта доменной печи на НТМК, но это должно быть компенсировано увеличением производства и объема продаж в США. Мы по-прежнему осторожно оцениваем перспективы сталелитейного сектора и в частности акций Evraz, которые торгуются по 4.5x EV/EBITDA 2020П (консенсус) — у Северстали этот мультипликатор равен 4.9x, у НЛМК — 5.3x.Атон

В 2020 году Evraz может понизить капвложения до $700-800 млн - Sberbank CIB

- 21 октября 2019, 16:09

- |

В пятницу Evraz провел «день инвестора», в рамках которого была представлена обновленная информация по реализации стратегии и инвестиционной программы компании.

Ключевые цели, презентованные на прошлогоднем «дне инвестора», в целом остаются теми же. В среднесрочной перспективе Evraz планирует добиться ежегодного повышения EBITDA примерно на $300 млн путем осуществления трех крупных проектов в области проката и выпуска продукции с высокой добавленной стоимостью (все они были представлены в прошлом году), реализации средних и небольших инвестиционных проектов, а также повышения операционной эффективности.

Evraz намерен построить новый стан по выпуску плоского проката годовой мощностью 2,5 млн т на ЗСМК, рельсобалочное производство мощностью 0,3 млн т в год на НТМК и новый стан по выпуску длинных рельсов в городе Пуэбло (США) мощностью 0,6 млн т в год. Все три проекта нацелены в основном на улучшение ассортимента продукции и должны обеспечить внутреннюю норму доходности 18-22%, по оценкам Evraz, или 15-20% по нашим подсчетам, в основе которых лежат более консервативные допущения относительно премии в цене проката/продукции с высокой добавленной стоимостью. Строительство стана по производству рельсов в США должно начаться в первые месяцы 2020 года, реализация российских проектов намечена на осень 2020 года.

( Читать дальше )

Ключевые цели, презентованные на прошлогоднем «дне инвестора», в целом остаются теми же. В среднесрочной перспективе Evraz планирует добиться ежегодного повышения EBITDA примерно на $300 млн путем осуществления трех крупных проектов в области проката и выпуска продукции с высокой добавленной стоимостью (все они были представлены в прошлом году), реализации средних и небольших инвестиционных проектов, а также повышения операционной эффективности.

Evraz намерен построить новый стан по выпуску плоского проката годовой мощностью 2,5 млн т на ЗСМК, рельсобалочное производство мощностью 0,3 млн т в год на НТМК и новый стан по выпуску длинных рельсов в городе Пуэбло (США) мощностью 0,6 млн т в год. Все три проекта нацелены в основном на улучшение ассортимента продукции и должны обеспечить внутреннюю норму доходности 18-22%, по оценкам Evraz, или 15-20% по нашим подсчетам, в основе которых лежат более консервативные допущения относительно премии в цене проката/продукции с высокой добавленной стоимостью. Строительство стана по производству рельсов в США должно начаться в первые месяцы 2020 года, реализация российских проектов намечена на осень 2020 года.

( Читать дальше )

Обновление корпоративной стратегии Evraz - нейтральное событие - Атон

- 21 октября 2019, 11:19

- |

Evraz: итоги дня инвестора

В пятницу менеджмент Evraz провел ежегодную презентацию для инвесторов. Плановый уровень капзатрат на 2020-2023 годы составляет $1 млрд, включая $500 млн на простое воспроизводство основных фондов и $335 млн в совокупности на три главных инвестиционных проекта:

— $512 млн на производство сортового проката в Evraz Pueblo (18% IRR),

— $180 млн на модернизацию производственных мощностей по выпуску длинного и строительного проката на НТМК (20% IRR),

— $647 млн на производство листового проката на ЗСМК (22% IRR),

— а также $165 млн на прочие проекты.

Принятие решения по трем основным проектам назначено на 2020. Компания ожидает, что благодаря ряду инвестиционных проектов и повышению эффективности прирост EBITDA составит $300 млн в год. Планируется увеличить совокупное производство стальной продукции на российских предприятиях до 10.7 млн т к 2024 (сейчас оно составляет 9.9 млн т), готовой продукции — до 8.4 млн т (с текущих 5.4 млн т). Целевой уровень долговой нагрузки на среднесрочную перспективу прежний: $4 млрд чистого долга, отношение ЧД/EBITDA — 2.0x.

( Читать дальше )

В пятницу менеджмент Evraz провел ежегодную презентацию для инвесторов. Плановый уровень капзатрат на 2020-2023 годы составляет $1 млрд, включая $500 млн на простое воспроизводство основных фондов и $335 млн в совокупности на три главных инвестиционных проекта:

— $512 млн на производство сортового проката в Evraz Pueblo (18% IRR),

— $180 млн на модернизацию производственных мощностей по выпуску длинного и строительного проката на НТМК (20% IRR),

— $647 млн на производство листового проката на ЗСМК (22% IRR),

— а также $165 млн на прочие проекты.

Принятие решения по трем основным проектам назначено на 2020. Компания ожидает, что благодаря ряду инвестиционных проектов и повышению эффективности прирост EBITDA составит $300 млн в год. Планируется увеличить совокупное производство стальной продукции на российских предприятиях до 10.7 млн т к 2024 (сейчас оно составляет 9.9 млн т), готовой продукции — до 8.4 млн т (с текущих 5.4 млн т). Целевой уровень долговой нагрузки на среднесрочную перспективу прежний: $4 млрд чистого долга, отношение ЧД/EBITDA — 2.0x.

( Читать дальше )

Балансы НЛМК и Северстали способны выдержать низкие цены на сталь в течение двух лет - Атон

- 10 октября 2019, 16:05

- |

День металлургического сектора

В рамках Дня инвестора стальных компаний АТОН организовал встречи для более 35 инвесторов с Северсталью (в лице Максима Семеновых и Евгения Белова), Evraz (Алексей Эберенц, Ирина Бахтурина), ТМК (Игорь Барышников, Николай Морозов) и НЛМК (Дмитрий Коломыцын, Екатерина Кокарева). Ключевыми темами обсуждения были: устойчивость премий внутренних цен на сталь, гибкость капзатрат, прогнозы по сырью, влияние государственных инфраструктурных проектов, конкуренция на внутреннем рынке труб.

Нормализованные премии внутренних цен на сталь оцениваются в $40-50/т

Внутренние премии в ценах г/к стали к экспортным ценам достигли максимума $90/т в июле, так как внутренний спрос на сталь вырос на 8% г/г на фоне введения эскроу- счетов. Они уже упали до $57/т в сентябре, и компании полагают, что эти уровни близки к средней норме и устойчивы. Мы не согласны с этим и считаем, что увеличение спроса из-за нового регулирования является временным, а на внутренний баланс спроса/предложения повлияет зимнее замедление и рост предложения г/к стали от казахских металлургов.

( Читать дальше )

В рамках Дня инвестора стальных компаний АТОН организовал встречи для более 35 инвесторов с Северсталью (в лице Максима Семеновых и Евгения Белова), Evraz (Алексей Эберенц, Ирина Бахтурина), ТМК (Игорь Барышников, Николай Морозов) и НЛМК (Дмитрий Коломыцын, Екатерина Кокарева). Ключевыми темами обсуждения были: устойчивость премий внутренних цен на сталь, гибкость капзатрат, прогнозы по сырью, влияние государственных инфраструктурных проектов, конкуренция на внутреннем рынке труб.

Нормализованные премии внутренних цен на сталь оцениваются в $40-50/т

Внутренние премии в ценах г/к стали к экспортным ценам достигли максимума $90/т в июле, так как внутренний спрос на сталь вырос на 8% г/г на фоне введения эскроу- счетов. Они уже упали до $57/т в сентябре, и компании полагают, что эти уровни близки к средней норме и устойчивы. Мы не согласны с этим и считаем, что увеличение спроса из-за нового регулирования является временным, а на внутренний баланс спроса/предложения повлияет зимнее замедление и рост предложения г/к стали от казахских металлургов.

( Читать дальше )

Evraz из всех производителей стали наиболее уязвим перед турбулентностью на сырьевом рынке - Sberbank CIB

- 25 сентября 2019, 14:18

- |

Спотовая цена на твердый коксующийся уголь на прошлой неделе упала на 12% до трехлетних минимумов — $128 за тонну на условиях FOB (Австралия). С начала года твердый коксующийся уголь уже подешевел примерно на 40%. Цена на полумягкий коксующийся уголь (FOB Австралия) во многом следовала за сложившейся тенденцией, отступив на 8% на прошлой неделе и снизившись на 34% с начала года.

CRU считает, что недавнее падение спотовой цены было вызвано слабым спросом со стороны Индии (это отражает вялый внутренний рынок стали), Европы (ускорение темпа сокращения сталелитейных мощностей) и Китая (на фоне предстоящего сокращения мощностей по выпуску стали на период празднования 70-й годовщины образования КНР и сохранения ограничений на импорт угля). Что касается предложения, то поставки угля из Австралии продолжали увеличиваться после подписания в мае нового соглашения о железнодорожных перевозках между австралийскими производителями угля и оператором железных дорог.

Как отмечает CRU, при такой спотовой цене твердого коксующегося угля более половины его экспорта из США является убыточным, притом что США обеспечивают около 16% мировых поставок морем. CRU ожидает, что в ближайшие месяцы цена повысится благодаря налоговому стимулированию в Индии (снижению ставки налога на прибыль юрлиц) и некоторому замедлению темпа сокращения сталелитейных мощностей в Китае после завершения празднования 70-й годовщины 7 октября. Кроме того, CRU считает, что убыточные производители в США могут снизить свои поставки.

( Читать дальше )

CRU считает, что недавнее падение спотовой цены было вызвано слабым спросом со стороны Индии (это отражает вялый внутренний рынок стали), Европы (ускорение темпа сокращения сталелитейных мощностей) и Китая (на фоне предстоящего сокращения мощностей по выпуску стали на период празднования 70-й годовщины образования КНР и сохранения ограничений на импорт угля). Что касается предложения, то поставки угля из Австралии продолжали увеличиваться после подписания в мае нового соглашения о железнодорожных перевозках между австралийскими производителями угля и оператором железных дорог.

Как отмечает CRU, при такой спотовой цене твердого коксующегося угля более половины его экспорта из США является убыточным, притом что США обеспечивают около 16% мировых поставок морем. CRU ожидает, что в ближайшие месяцы цена повысится благодаря налоговому стимулированию в Индии (снижению ставки налога на прибыль юрлиц) и некоторому замедлению темпа сокращения сталелитейных мощностей в Китае после завершения празднования 70-й годовщины 7 октября. Кроме того, CRU считает, что убыточные производители в США могут снизить свои поставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал