Etf

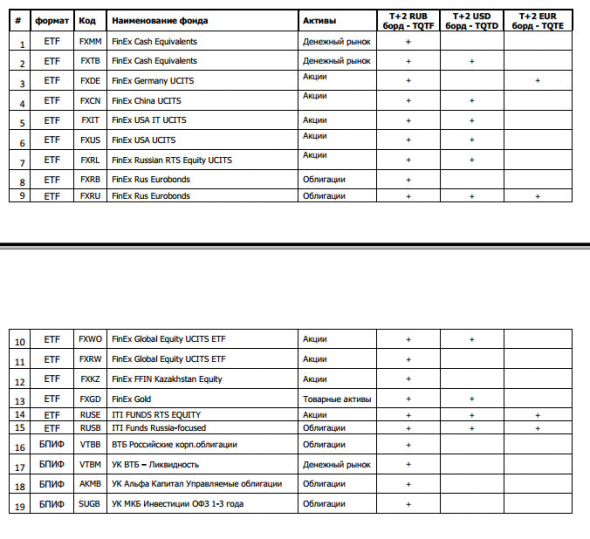

С 3 марта расширен список инструментов, доступных на вечерних торгах Московской биржи

- 02 марта 2021, 20:59

- |

Таким образом, с 3 марта для заключения сделок на вечерних торгах будут доступны уже 15 ETF и 4 БПИФа.

сообщение

- комментировать

- 572

- Комментарии ( 0 )

02 мар. 2021 г. – инвестиции в акции и ETF / торговый план

- 02 марта 2021, 12:06

- |

По итогам дневной торговой сессии в понедельник, 01 марта 2021 года российский рынок акций возобновил рост по основным биржевым индексам. Рублевый индекс Мосбиржи на закрытие основных торгов подскочил на +1,18% до 3386,16 пункта, а долларовый индекс РТС на +2,2% до 1443,02 пункта.

Валютный рынок

1) Доллар рубль USDRUB – сделок не было. На 02.03.2021г. торговый план остается без изменений.

2) Евро рубль EURRUB – сделок не было. На 02.03.2021г. торговый план остается без изменений.

Фондовый рынок

Отработаны уровни покупок по акциям:

1) Башнефть ап BANEP – 1149 (дневной);

2) Etalon Group ETLN – 123,38 (часовой);

Сформированы новые уровни покупок по акциям:

1) Башнефть ап BANEP – 00:29

( Читать дальше )

26 февр. 2021 г. Инвестиции Акции ETF Обзор Торговый план

- 26 февраля 2021, 11:10

- |

По итогам дневной торговой сессии в четверг, 25 февраля 2021 года российский рынок акций вырос по основным индексам. Рублёвый индекс Мосбиржи на закрытие основных торгов повысился на +0,72% до 3409,76 пункта, а долларовый индекс РТС на +0,31% до 1450,39 пункта.

Валютный рынок

1) Доллар рубль USDRUB – сделок не было. На 26.02.2021г. торговый план остается без изменений.

2) Евро рубль EURRUB – сделок не было. На 26.02.2021г. торговый план остается без изменений.

Фондовый рынок

Отработаны уровни покупок по акциям:

- 1) ЛСР LSRG – 904,8 (часовой) – набор 25% планируемого объема позиции по часовым уровням завершен;

- 2) Магнит MGNT – 4952 (часовой);

- 3) Polymetal POLY – 1530 (дневной);

- 4) OZON Holdings OZON – 4399 (часовой) – набор 25% планируемого объема позиции по часовым уровням завершен. Жду формирование новых дневных уровней, набранную позицию удерживаю;

- 5) Селигдар ап SELGP – 41,45 (часовой);

- 6) Сургутнефтегаз ап SNGSP – 39,400 (часовой) – набор 25% планируемого объема позиции по часовым уровням завершен;

- 7) ETF Акции глобального рынка FXWO – 1,7737 (часовой);

- 8) ETF Акции / ИТ-Сектор США FXIT – 9694 (часовой);

( Читать дальше )

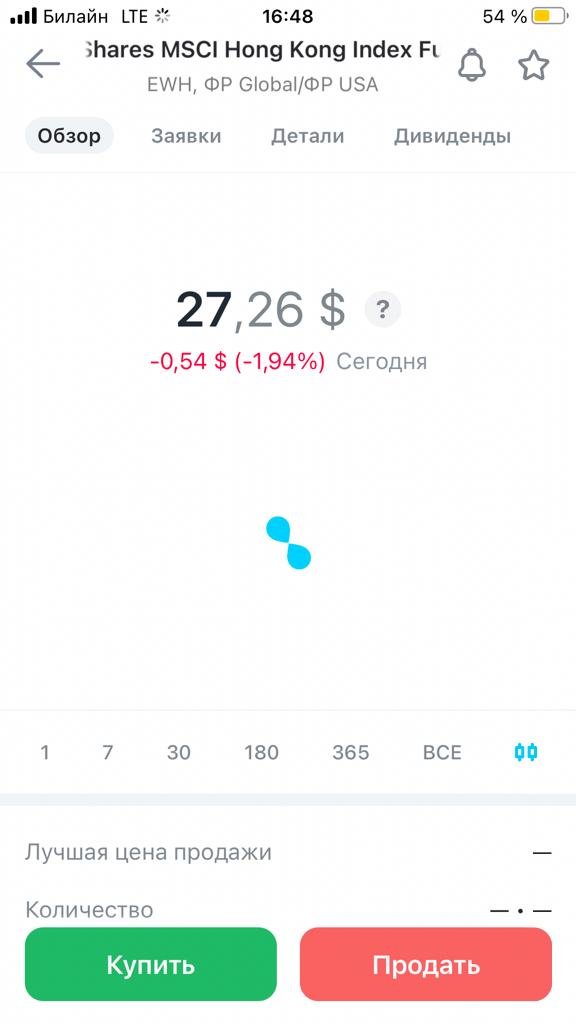

ETF Гонконг, Корея, Япония, Британия

- 26 февраля 2021, 10:27

- |

Также докупали etf на Азию- Гонконг, Корея, Япония.

Брали на небольшие суммы, акции Гонконга упоминала Елена Чиркова из movchans, достаточно крупная биржа в бывшей колонии по Британскому праву;

Японию докупал Баффет и они давно пытаются разогнать инфляцию, печатают деньги, которые попадают на рынок и по-немного разгоняют его, их акции снова достигли максимума 80х годов, который долго не могли достичь;

Про Корею тоже была где-то статься, что акции ни на максимуме, экономика у них достаточно эффективная, решили немного взять.

Британия попала в список из-за brexit, часть акций была ни на пике по немного раздутой по теме выхода страны из ЕС, хотя бизнес многих компаний вполне устойчив, а Британия и их компании жили в своей валюте, падение фунта помогло экспортерам;

Далее была накачка деньгами экономик и бирж от ЦБ многих стран.

t.me/stoimost_invest

( Читать дальше )

Учавствуют ли крупнейшие ETF-провайдеры (Vanguard и BlackRock) в корпоративном управлении компаний, акциями которых они владеют?

- 26 февраля 2021, 08:10

- |

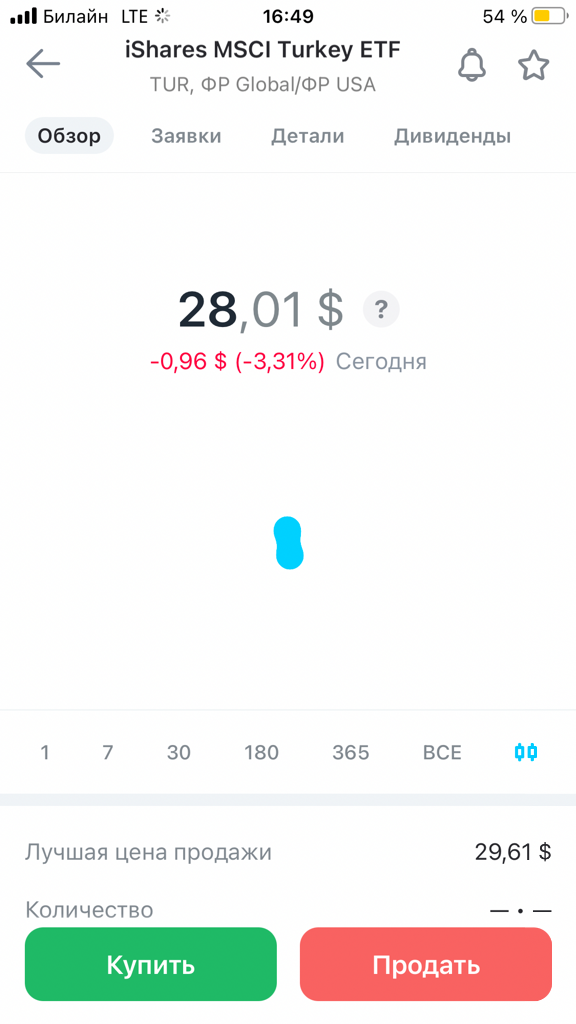

ETF Индии , Турции

- 25 февраля 2021, 16:56

- |

Решил посмотреть etf Индии и Турции, которые брали примерно 6-8 месяцев назад.

Индия, так как это быстрорастущий рынок, возможно новый Китай, хотя уже недешёвый.

Турция, так как по показателям p/e, p/b многие их компании шли с дисконтом, страна не должна пойти на дефолт, несмотря на трудности. Уровень гос долг /ввп не превышал 50%, девальвация лиры помогала экспортерам.

Брали через etf, так как времени и глубоких знаний рынка их местных компаний нет.

В целом, тут конечно везение, рынки качали деньгами и все росло, Индии можно было взять позицию побольше.

t.me/stoimost_invest

( Читать дальше )

Когда покупать акции FAANG? / Прогноз по акциям Palantir / Книги и Обучение Трейдингу / Блиц №18

- 25 февраля 2021, 13:01

- |

25 февр. 2021 г. - инвестиции. Нефтяные котировки обновляют максимумы, однако на российском рынке акций преобладает паника...

- 25 февраля 2021, 09:56

- |

Покупаете ли ETF на свои счета?

- 23 февраля 2021, 09:56

- |

Покупаете ли ETF на свои счета?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал