Etf

О высоких комиссиях ru-ETF

- 15 октября 2021, 13:44

- |

Привет, коллеги!

Начну свою заметку с цитаты:

В нынешних реалиях индексный инвестор-россиянин не может не завидовать разнообразию недорогих фондов ETF, торгующихся на западных площадках. Хотя в последние годы и на Мосбирже стали пачками запускать новые фонды, реальной конкурентной борьбы и сколь-нибудь заметного снижения комиссий среди них пока замечено не было.

Лучшие TER (Total Expense Ratio) у фондов крупнейших мировых провайдеров, таких как Vanguard, BlackRock, State Street, Charles Schwab, находятся в диапазоне 0.05 … 0.25%. Как говорится, почувствуйте разницу с 0.9 … 1.5+% у российских ETF/БПИФ. Мы ведь инвестируем на десятки лет вперёд, а значит под угрозой десятки процентов будущей недополученной прибыли, которую нам даст рост рынка!

Но настолько ли всё хорошо там, насколько всё плохо тут?

Может ли что-нибудь из вещей, поддающихся нашему контролю, помочь в борьбе с таким сильным «встречным ветром»?

( Читать дальше )

- комментировать

- 417 | ★1

- Комментарии ( 6 )

Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

Большой обзор доступных биржевых фондов - часть 1. Состояние рынка.

- 14 октября 2021, 11:44

- |

Всем привет! С удивлением обнаружил, что достаточно большое количество людей покупает фонды (даже неважно, какие активы у них внутри) ориентируясь именно на бренд управляющей компании (и она часто входит в единую группу с брокером и банком).

Я сам не практикую такую подход и стараюсь диверсифицироваться как по странам, так и по управляющим компаниям и брокерам, но ввиду интереса к этой теме подготовил обзор доступных фондов (имеются ввиду БПИФ и ETF) именно в разрезе управляющих компаний.

Для начала немного статистики

По активам под управлением сложилась такая ситуация:

Finex — 88,68 млрд. руб.

Сбер — 74,29 млрд. руб.

ВТБ — 21,07 млрд. руб.

Тиньков — 30,36 млрд. руб.

( Читать дальше )

Акции JPMorgan снизились на 2,64% после публикации отчёта

- 14 октября 2021, 09:04

- |

Банк JPMorgan Chase & Co. (JPM) вчера отчитался за 3 кв. 2021 г. (3Q21). Скорректированная чистая выручка (managed net revenue) выросла на 1,7% до $30,44 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $3,74 против $2,92 в 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $29,8 млрд и EPS $3. Рост чистой прибыли связан с высвобождением из резервов $2,1 млрд под потери по кредитам. Без учёта разовых факторов Diluted EPS равен $3,03. Рентабельность вещественного акционерного капитала (ROTCE) 22%.

Чистые процентные доходы прибавили 0,5% и составили $13,08 млрд. Непроцентные (noninterest) расходы выросли на 1,1% до $17,06 млрд (лучше ожиданий аналитиков), по результатам 2Q21 было $17,67 млрд. Кредитный портфель вырос на 5,5% до $1,045 трлн или на 0,35% кв/кв. Депозиты выросли на 20% до $2,4 трлн или на 4,2%. Достаточность капитала 1 уровня 12,9%.

Выручка корпоративно-инвестиционного банка (CIB) выросла на 7,4% до $12,4 млрд. Это 40,7% совокупной выручки JPMorgan. При этом комиссионные доходы инвестиционного банка взлетели на 50% до $3,3 млрд на фоне сохраняющейся M&A активности на фондовых рынках мира. В основном, за счёт вознаграждений за консультации (advisory), которые взлетели почти в 3 раза до $1,23 млрд. Выручка подразделения Fixed Income Markets упала на 20% и составила $3,7 млрд.

( Читать дальше )

Фундаментальные факторы – за рост Bitcoin в IV квартале

- 13 октября 2021, 11:34

- |

Статистика – вещь неумолимая, и если в сентябре Bitcoin обычно уходит в просадку, то в период с октября по декабрь он растет двузначными темпами. Так, в октябре прошлого года монета выросла на 28%, а в ноябре и декабре – более чем на 40%.

Источник изображения: инфографика StormGain

Институциональный спрос на Bitcoin вновь на подъеме: по данным CoinShares, на прошлой неделе в связанные с ним инвестиционные продукты поступило свыше $226 млн, а рост вложений составил 227%. Позитив связан с поддержкой председателем SEC Гэри Генслером выпуска ETF на Bitcoin – это фьючерсный контракт, позволяющий инвестиционным компаниям работать с криптовалютой на фондовой бирже. В начале этого года данный инструмент был одобрен в Канаде, где он доступен на фондовой бирже Торонто. В США подобные заявки находятся на рассмотрении у надзорного органа.

Джером Пауэлл – председатель ФРС – недавно высказался о нежелании регулятора каким-либо образом ограничивать Bitcoin. Это успокоило инвесторов, опасающихся повторения китайского сценария. Все большее число участников называют криптовалюту «цифровым золотом» за счет встроенного дезинфляционного механизма – о вытеснении Bitcoin золота в предпочтениях инвесторов еще в прошлом году говорили в JPMorgan.

( Читать дальше )

"Direct indexing" - следующий шаг развития индексных ETF

- 13 октября 2021, 11:21

- |

image: Financial Times. © David Bromley

«Direct indexing» — прямая индексация — позволяет инвесторам настраивать индексы для создания инвестиционных портфелей «на заказ» с учетом личных предпочтений в отношении инвестиционных факторов:

- уклон в сторону стоимости или качества,

- целями по риску и доходности,

- личных экологических, социальных и управленческих убеждений (ESG),

- для минимизации налоговых обязательств.

Возможность выбирать и смешивать.

( Читать дальше )

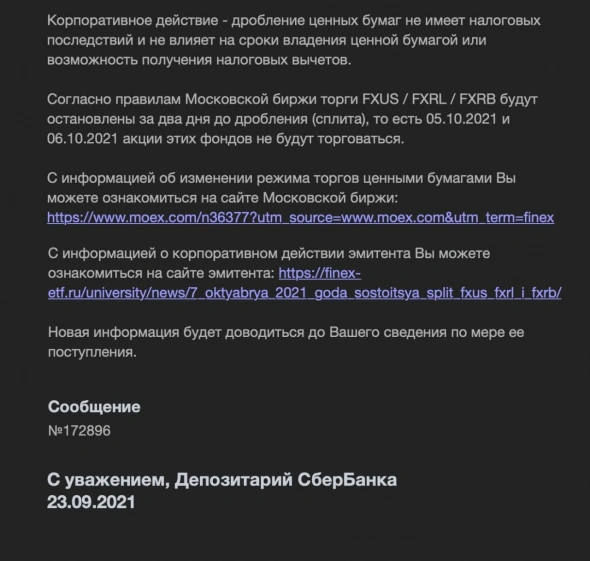

Инвесторам в фонды (БПИФ и ETF) на Мосбирже. Сплит

- 12 октября 2021, 11:42

- |

Инвесторы в фонды, упомянутые в заголовке знают про ЛДВ, поэтому зачастую собираются держать такие фонды минимум 3 года (не буду сейчас про ИИС Б и среднесрочных).

Так вот, фонды периодически любят подкидывать нам гемор в виде сплитов. За последний месяц Finex разродился аж четырьмя (FXDE, FXUS, FXRB, FXRL). До этого было немало сплитов БПИФов от ВТБ/Сбера. Для тех, кто ведет свой собственный учет примерно понятно, что каждый сплит требует некого вмешательства в этот учет, это бесит, но самое главное — налоги.

Финекс нам неоднократно рассказывал про то, что дробление согласно закону не ведет к потере трехлетней льготы, однако проблема в том, что применяют эту льготу брокеры. Железобетонно четкой позиции Налоговый Кодекс сформулировать не позволяет, и трактуют они кто в лес, кто по дрова.

Ответ депозитария Сбера на письмо Финексу

( Читать дальше )

Мой первый портфель. Помогите собрать.

- 11 октября 2021, 19:18

- |

Вводные:

1. Состав портфеля — ETF.

2. Пополнение — ежемесячно равными суммами (какими пока не решил, но минимум 15 тысяч).

3. Срок инвестирования — минимум 5 лет, но скорее всего 10.

ETF решил выбирать таким образом, чтобы дефирсифицировать портфель по странам, валютам и активам. При этом смотрел по историческим данным на сколько проседал каждый инструмент в середине марта 2020 года (разгар коронокризиса) при покупке его за 2 месяца и за 1 год указанной даты.

Итак, какие ETF я выбрал:

Sbmx — индекс мосбиржи, валюта рубли, при сравнении с другими подобными ETF у меня сложилось мнение, что данный фонд максимально повторяет индекс. Цена продажи (в % от покупки) составила 66% и 96% соответственно. То есть при покупке sbmx в январе 20-го и продаже в марте 20-го я потерял бы 33%, а при покупке в марте 19-го — всего 4%.

Fxgd — физическое золото, валюта доллары. Цена продажи 122% и 138%.

Vtbg — физическое золото, валюта рубли (тут смотрел по цене обычного золота, потому что фонд существует меньше года). Цена продажи 81% и 108%.

( Читать дальше )

Альфа, ты просто космос!

- 11 октября 2021, 12:12

- |

Не так давно Альфа-капитал запустил новый биржевой фонд «Альфа-Капитал Космос» (AKSC).

Спойлер — космическая пока правда только комиссия.

Что у него внутри

Состав фонда очень простой — в равных долях куплены 12 компаний, которые занимаются космической и околокосмической деятельностью, а именно:

1. Boeing

2. Teradyne

3. Teledyne

4. Echostar

5. Globalstar

6. DISH Network

7. Iridium Communications

8. Viasat

( Читать дальше )

Альфа-капитал окончательно потерял берега

- 09 октября 2021, 17:19

- |

Всем привет!

Сижу на работе, пью чай, читаю новости: Альфа-капитал запустил новый квантовый фонд, у меня сразу возник когнитивный диссонанс — что это? Где альфа, фонды и где кванты (понятно, что это отсылка к хэдж-фонду Quantum Джорджа Сороса, но до него Альфе как до Луны).

Читаю дальше, нашел описание фонда "… используются методики Quantitative analysis с широким применением математических и численных методов...", ладно, убрал лапшу с ушей, про себя сказал спасибо, что хотя бы тех.анализ не используете))

Далее идет фраза: целью фонда является обеспечение соответствие «S&P 500® Equal Weight Index», да это ж тот же самый, обычный SP500, только веса компаний в нем распределены не пропорционально рыночной капитализации, а просто в равных долях. На него и ETF на Западе есть, первый, который попался на глаза Invesco S&P 500® Equal Weight ETF (RSP), существует аж с 2003 года с комиссией в 0,2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал