Earnings Season

Value Investment. Earnings Season. Malibu Boats (MBUU)

- 15 февраля 2022, 11:57

- |

Менеджмент сообщил о росте выручки на 40,1% до $253,5 млн., и на 23,8% рост в единицах продукции. А также росте чистой прибыли на 26,7% до $27,9 млн. в первом квартале 2022 фин. года. Хотя прогноз на весь 2022 год получился смешанный и малоинформативный, руководство уверено в долгосрочных перспективах роста компании.Malibu — крупнейший в мире производитель буксиров для водных видов спорта, которые используются как для отдыха, так и для занятий водными лыжами и вейкбордингом. Будучи основанной в 1982 году, уже в 1989 году он стал одним из крупнейших производителей лодок в Калифорнии, производя 1200 лодок в год.Malibu выпускает более 8000 лодок и катеров в год под своими основными четырьмя брендами: Malibu Boats, Axis Wake, Cobalt Boats, Pursuit Boats. А в начале 2021 года была приобретена Maverick Boat Group.Malibu Boats, компания с рыночной капитализацией чуть более $1 млрд., может похвастать почти таким же чистым объемом годовой выручки как её рыночная капитализация, при этом маржинальность потока выгод (FCF) за последний год составила около 11%, а оборачиваемость капитала 1,75. Рентабельность собственного капитала 67% в среднем за пять лет, и 38,5% за 2021г. Компания получила 19 наград «Лодка года» и 31 награду «Превосходство продукта», а на ее долю еще в 2012 году приходилось 30% мирового рынка буксировочных катеров.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Value Investment. Earnings reports. Advanced Energy Industries Inc. (AEIS)

- 14 февраля 2022, 15:22

- |

Advanced Energy Industries, Inc. 9 февраля отчиталась за четвертый квартал и весь 2021 фин. год. AEIS — производитель электротехнического оборудования, которое включает в себя высоковольтные и низковольтные энергосистемы, тепловизионные измерительные приборы, плазменные генераторы, удаленные источники плазмы, электростатические изделия, источники питания AC-DC и DC-DC, а также тиристорные регуляторы мощности. У компании четыре подразделения, разделенные по рыночным отраслям: полупроводники; промышленный и медицинский рынок; вычисления в центрах обработки данных; телекоммуникационные сети.

Компания демонстрирует рост выручки по всем сегментам, кроме телекоммуникационных сетей, ситуация в котором не восcтанавилась по причине продолжающихся проблем с цепочкой поставок.

( Читать дальше )

Earnings Season. Amgen Inc. (AMGN)

- 09 февраля 2022, 11:42

- |

Биотехнологическая компания ожидает, что продажи вырастут в среднем однозначным процентом, а скорректированная прибыль увеличится в диапазоне от высокого однозначного до низкого двузначного процента — оба показателя в годовом исчислении.Согласно этой математике, продажи Amgen в 2030 году превысят 35 миллиардов долларов, а прибыль составит более 30 долларов на акцию, сказал аналитик Mizuho Securities Салим Сайед в отчете для клиентов. Оценка была намного выше прогнозов аналитиков в $25 млрд и $20 за акцию соответственно.

Согласно опросу Mizuho, проведенному во вторник, 92% инвесторов не верили, что Amgen оправдает эти прогнозы. Тем не менее, сегодня (вторник) акции Amgen (AMGN) взлетели на 7,8% до 241,01.

Amgen Guidance (outlook) 2022г.

( Читать дальше )

Earnings Season. Pfizer Inc. (PFE)

- 08 февраля 2022, 22:59

- |

Более высокие продажи таких брендов, как Eliquis, Vyndaqel/Vyndamax и Inlyta во всем мире, Xtandi в Соединенных Штатах и более высокие доходы от биоаналогов были компенсированы более низкими продажами Prevnar 13, Chantix во всем мире, Ibrance в Соединенных Штатах и стерильных инъекционных продуктов.

( Читать дальше )

Мысли вслух. рынок, ставки и отчетность

- 11 октября 2018, 13:46

- |

но не об этом, расписывать технику это не мое, хочу про сезон отчетности и ставки пару мыслей сказать.

в пятницу, т. е. завтра, начинают отчитываться крупные компании. ждем отчетности крупных банков — JPM, WFC, C, PNC. и на это явно следует обратить внимание. а конкретно не на цифры, которые они покажут за квартал, а что они скажут на конференс колле. для меня главный вопрос это флеттенинг керв. последние несколько кварталов многие банки постоянно повторяют и указывают на эту проблему, что становится крайне сложно зарабатывать в таких условиях. сейчас мы видели (последний месяц) обратную ситуацию, когда кривая стала покруче. но я хочу акцентировать внимание на другом. сейчас мы видим риск-офф (вчера), когда идет выход с рынка акций и перекладывание в трежеря. Опять же, доходность была выше 3.2, вчера сократилась. если верить в коррекцию рынка и дальнейший риск-офф — вопрос — куда инвесторы начнут перекладывать активы. я не верю, что это будет приток в емерджин маркетс или европу. главные бенефициары, мой вью, это трежеря и золото (но в меньшей степени золото). поэтому доходности снова начнут снижаться. в контексте снижения доходности на трежеря и растущих ставок — спред, на котором зарабатывают банки будет также сжиматься. это главный мой консерн. как ответят на это завтра крупнейшие банки — вопрос. но суть, что это может послужить пересмотром прибылей банков. а поскольку они начинают сезон отчетности, вполне вероятно, что мы увидим массовые пересмотры прогнозов.

в общем ждем. я бы остерегся сейчас покупать падающие ножи и скорее всего предложил бы продать колы на банки.

а так, смотрите сами. надеюсь, был полезен :)

-2,8% на отчете Delta Air Lines

- 17 октября 2016, 12:44

- |

В США стартовал очередной отчетный период, а значит мы возобновляем публикацию наших сделок, основанных на отчетности американских компаний. Delta Air Lines должна была опубликовать свой отчет за третий квартал до начала торгов в четверг, 13 октября. Мы задали пользователям нашего мобильного приложения следующий вопрос за несколько дней до публикации отчета:

Delta Air Lines, Inc. (DAL) will report its Q3 earnings on Thursday, October 13 before the market open. Wall Street is expecting earnings per share (EPS) of $1.68. Will Delta Air Lines report EPS below Wall Street Consensus?

Delta Air Lines отчитывается за третий квартал до начала торгов в четверг, 13 октября. Консенсус-прогноз по EPS (прибыль на акцию) составляет $1.68. Отчитается ли Delta Air Lines по этому показателю хуже ожиданий Уолл Стрит?

Согласно мнению пользователей приложения Cindicator, вероятность того, что Delta отчитается хуже ожиданий октября составила 37% на момент входа в позицию. Соответственно, купили несколько акций Delta по $39.24 до закрытия рынка в среду, 12 октября.

( Читать дальше )

ФРС о чужом, а рынки о своем

- 15 октября 2015, 00:56

- |

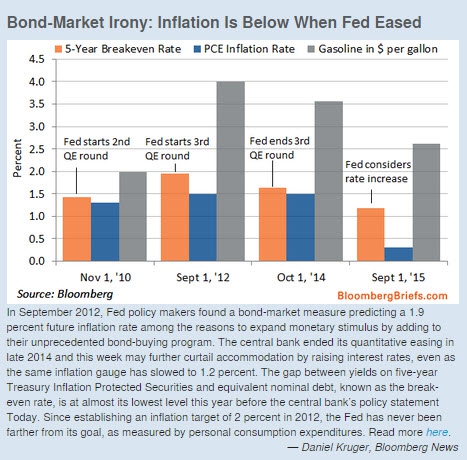

Пока Федеральная система “морочит всем голову”, как высказался Стиглиц пару месяцев назад о повышении процентной ставки, некоторые из макроэкономических показателей указывают на то, что мы стоим не на пороге повышения учетной процентной ставки, а как раз наоборот – на пороге нового раунда количественного смягчения.

Индекс ожиданий новой рецессии подскочил до новых максимумов, что так же говорит о том, что ужесточение денежно-кредитной политики будет такой же ошибкой, которую совершила Япония, а затем Европа. Единственное, что должно беспокоить, так это то, что если “трилогии” не было достаточно для нормального восстановления экономики, то может не стоит устраивать “сериал Санта-Барбара” в рамках количественного смягчения? Такое синхронное поведение экономик развитых и некоторых развивающихся стран наводит на мысль, что максимальный уровень глобализации в нынешней концепции денежно кредитной политики был достигнут еще в 2010 году. Приведет ли это к перестройки мирового порядка, или денежно-кредитной системы, и/или деглобализации (в данном предположении очень сомневаюсь, что подтверждается достижением договоренностей по Трантихоокеанского партнерству(TTP), остается догадываться, но что точно будет очевидным, что пока не найдут общего языка на высшем уровне, то все же увидим сериал “Санта-Барбара”.

( Читать дальше )

Трейды за 21.09.2015

- 21 сентября 2015, 20:00

- |

Несколько дней не торговал, так как решались моменты связанные с переходом на другую платформу. В общем, пришло и мое время работать на Aurora. Сразу скажу, решение такое принимали вместе с коллегами, в связи с тем, что работаем и на FORTS, то другой более удобной платформы не нашлось и чтобы не открывать сто платформ, решили этот момент таким способом. Америку, я на Aurora не торговал, поэтому утром был немного (мягко говоря) шокирован тем как у меня все работало… Шокирован не в лучшую сторону. Еще и в России биржа что-то под устала, видимо. В общем понедельник как понедельник…

И так, что касается трейдов

CANF — эту акцию брал на пре-маркете. Идея в принципе на шорт была после такого предыдущего дня. Выставил лимитники, не очень рассчитывал, что дадут по тем ценам, что хотелось. Но как видно, все получилось. Внутри дня так же расчитывал, что будет акция еще падать, но вышел тоже пре-маркете, не хотел брать на себя риск на открытии. А дальше просто забыл про акцию, так как на листе ее не было.

( Читать дальше )

Акции для работы 21.09.2015

- 21 сентября 2015, 16:18

- |

На листе сегодня: CMCSA, GPRO, MU, QURE, ADHD, LEN, LULU, BUD

Comcast Corporation (NASD: CMCSA) — сектор сервис.

( Читать дальше )

Результаты торговли за 14.09.2015

- 15 сентября 2015, 20:54

- |

Времени не было выложить результат, поэтому публикую только сейчас.

День был не ахти, “посленедельник” все таки)) На листе было мало акций и те особо ничем не радовали.

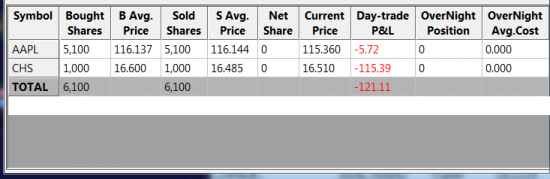

И так, всего торговал только две акции: CHS и AAPL (на листе изначально не было, добавил перед открытием).

CHS — первый вход, после того как начал отрабатываться уровень, на SPY не реагировала (SPY в этот момент даунтикал). Дальше от уровня и фигуры добавил основную часть позиции. Но ничего не получилось, вышел по стопу.

AAPL — изначально на листе не было, но перед открытием добавил, так как увидел в новостной ленте что-то о предварительных продажах. Входил от уровня, после того как образовался какой-то тренд. Два раза отработал нормально, а на третий немного наказали.

В общем, какой день, такой и результат — скучный… Бывает… )))

Всем хорошего вечера.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал