Блог им. Osypovich

ФРС о чужом, а рынки о своем

- 15 октября 2015, 00:56

- |

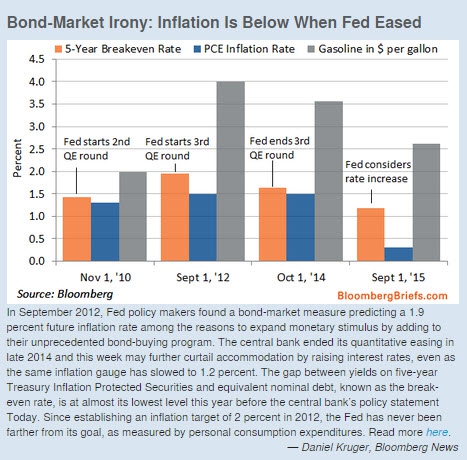

Пока Федеральная система “морочит всем голову”, как высказался Стиглиц пару месяцев назад о повышении процентной ставки, некоторые из макроэкономических показателей указывают на то, что мы стоим не на пороге повышения учетной процентной ставки, а как раз наоборот – на пороге нового раунда количественного смягчения.

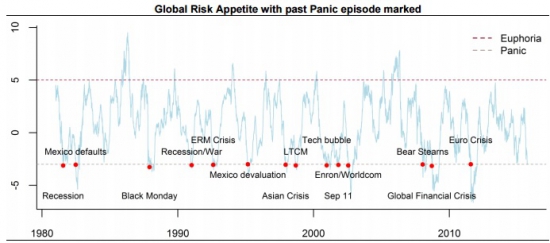

Индекс ожиданий новой рецессии подскочил до новых максимумов, что так же говорит о том, что ужесточение денежно-кредитной политики будет такой же ошибкой, которую совершила Япония, а затем Европа. Единственное, что должно беспокоить, так это то, что если “трилогии” не было достаточно для нормального восстановления экономики, то может не стоит устраивать “сериал Санта-Барбара” в рамках количественного смягчения? Такое синхронное поведение экономик развитых и некоторых развивающихся стран наводит на мысль, что максимальный уровень глобализации в нынешней концепции денежно кредитной политики был достигнут еще в 2010 году. Приведет ли это к перестройки мирового порядка, или денежно-кредитной системы, и/или деглобализации (в данном предположении очень сомневаюсь, что подтверждается достижением договоренностей по Трантихоокеанского партнерству(TTP), остается догадываться, но что точно будет очевидным, что пока не найдут общего языка на высшем уровне, то все же увидим сериал “Санта-Барбара”.

Стоит отметить, что отчетность за третий квартал однозначно не внушает оптимизма на фондовых рынках. Основным источником все же, по мнению менеджеров, является не Китай, а дорогой доллар, индекс которого, по моему мнению, через 3-4 месяца достигнет 88.5-90.

P.S. Это скорее всего, что не пост, а некое продолжение «Глобальная дефляция или утонем ли мы в деньгах ЦБов» и «Перспективы доллара. Ответ на комментарий».

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

В 2007 году BB так же цвел и пахнул, и говорил за рост. Итог: 6 лет монетарного беспредела по всему миру. Долговые рынки куда более опережающие, чем ВВ и мнение госпожи Йеллен.