ETF

О надежности ETF

- 29 декабря 2015, 12:05

- |

« Следующий финансовый кризис принесут нам индексы и биржевые фонды. Он неизбежен, учитывая долю ETF в инвестиционных потоках, а также их популярность среди хедж-фондов… Масштабы ETF не вызывают вопросов. Им сейчас принадлежит более 3 трлн. активов.

Консультанты, мнению которых доверяют компании при выборе фондовых управляющих, активно используют эталонное сравнение (бенчмаркинг), поэтому активным управляющим ничего не остается, кроме как внимательно следить за индексом, с которым их сравнивают, и дублировать все глобальные изменения в его составе.

За примерами далеко ходить не надо. Всякий раз после ежегодного обновления индексов Рассела — очень популярных среди фондовых управляющих в США — отмечается наиболее высокая торговая активность за весь год. В июне этого года китайские А-акции достигли максимума и начали падать вскоре после того, как MSCI — это самый значимый индекс для развивающихся рынков — решил повременить с включением их в свой флагманский индекс. ...

( Читать дальше )

- комментировать

- 182

- Комментарии ( 0 )

"Торгуем на Америке" (видео) программа в Онлайнчате H2t.ru

- 26 декабря 2015, 14:16

- |

Заключительная в этом году еженедельная программа «Торгуем на Америке», выходит по пятницам в Онлайнчате H2t.ru по ссылке www.h2t.ru/academy/online/ .

В этой программе:

( Читать дальше )

ETF которые торгуются у нас ОФИГЕННАЯ ТЕМА для тех кто хочет вложиться за бугор!

- 17 декабря 2015, 16:42

- |

"Торгуем на Америке" (видео) программа в Онлайнчате H2t.ru

- 12 декабря 2015, 14:46

- |

Всем привет!

В пятницу 11.12 прошла очередная программа «Торгуем на Америке» в Онлайнчате H2t.ru

В программе мы рассмотрели:

-основные моменты макростатистики на будущую неделю;

-почему нельзя заработать 23% купив USO (ETF OIL WTI) и продав фьючерс на нефть DEC 2017;

-во сколько обойдется продажа долгосрочного стренгла на RSX (ETF Market vektor Russia);

-«Американский портфель» Онлайнчат H2t

Программа еженедельная по пятницам с 17 до 18 по ссылке www.h2t.ru/academy/online/ без регистрации. У каждого есть возможность выступить подключив камеру и микрофон.

Все вопросы и предложения, а так же обсуждение оставляйте здесь или по ссылке постоянного топика на H2t.ru www.h2t.ru/blog/7666.html

"Торгуем на Америке" (видео) программа в Онлайнчате H2t.ru

- 05 декабря 2015, 13:39

- |

Вчера состоялась очередная программа в Онлайнчате H2t.ru, еженедельная программа для всех интересующихся и торгующих на американском рынке проходит по пятницам с 17 до 18 регулярно по ссылке http://www.h2t.ru/academy/online/

Замечания и предложения оставляйте http://www.h2t.ru/blog/7647.html

Черная пятница для золота. Отчитываюсь по реальной сделке (etf "GLD").

- 27 ноября 2015, 20:06

- |

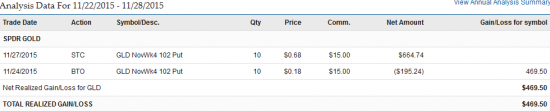

На счете бывшего брокера «OX». Иногда торгую у него тоже, для разнообразия.

А то пишу, пишу… теория (пусть и занимательная), а где практические отчеты?

Купил во вторник 24.11.2015 на etf «GLD» 102 опционы PUT 10 контрактов по цене 0.18 ($180 + $15 комисс = $195), была прибыль +120 usd, но тогда фиксить не стал. После этого цена просела до 0.11, убыток не фиксировал. Дождался пятницы 27.11, и закрылся на уровне 0.68. Разница 50 пунктов * 10 контрактов = $500 — $15 usd комиссия «OX». Еще при открытии позиции забрали — $15. Общая комиссия = $30.

ИТОГО, чистый профит = $469.50. В моменте была возможность закрыться по 0.98 (потенциал прибыли $800), но упустил несколько секунд и… не забрал.

( Читать дальше )

обсудим новый проект? - Финансовый Автопилот

- 26 ноября 2015, 11:51

- |

finance-autopilot.ru/content.php

Представители FinEX здесь тусуют, так что давайте вопросы задавать и обсуждать

Это первый подобный проект в РФ

Сказочные возможности аномальных заработков (золото).

- 16 ноября 2015, 00:32

- |

Итак, что это?

Сегодня 15.11.2015 года (вс). Старт возможной «золотой лихорадки».

Наблюдаем золотой ETF под говорящим названием «GLD».

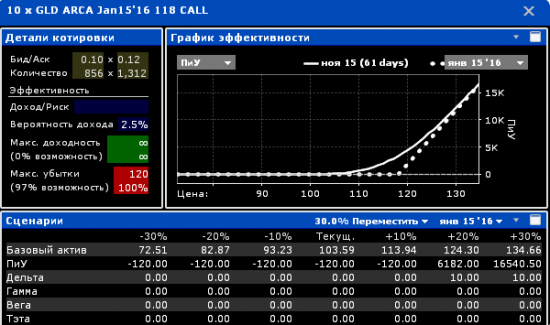

Выбираем, допустим, опционную серию под экспирацию 15 января 2016 года.

Cмотрим по рисунку… текущая цена базового актива (GLD) = $103.59.

Совсем недавние хаи по цене около $117. Выбираем на обозначенную серию страйк = $118 Call.

Текущий bid = $0.10. Покупаем 10 лотов, затрачивая $100 + комиссия $20.

Брокер IB оценивает вероятность дохода до $118 всего на 2.5 %, и это разумно.

Если к дате экспирации цена вырастет +10 % (113.94) то вы теряете -120 usd. Из-за падающей тэты.

Если цена вырастет +20 % (124.30), то вы зарабатываете +6182 usd.

Если цена вырастет +30 % (134.66), то вы зарабатываете +16540 usd.

( Читать дальше )

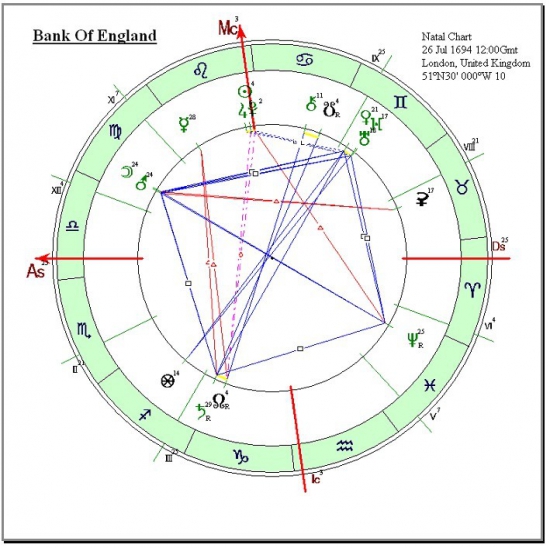

Гороскоп золота. Фундментальные исследования продолжаются.

- 11 ноября 2015, 13:48

- |

Таким образом, в условиях ДУ моего партнерства у американского брокера IB, появляются все новые возможности для инвестирования. Уже давно и достаточно неплохо сбываются гороскопы: SP500 + USA + FRS + нефть + РТС (его исключил, так как торгую NYSE) + почти готово GOLD + на очереди ЕURO + USD, по которым и раньше были исследования, но полуфабрикатного типа. И все это богатство (мне приятно осознавать это, как собственнику), является моим ценным инвест вкладом в ДУ.

Я торгую направленными опционами на ETF: нефти, золота, VXX (индекс страха), скоро на валютные пары.

Прогнозы предоставляю бесплатно только участникам моего проекта.

Присоединяйтесь!

astro777.com

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал