ETF

Обзор российских ETF и почему я от них отказался.

- 05 сентября 2019, 13:15

- |

Сделал небольшую табличку со сравнением всех 29 ETF (у нас они еще называются БПИФ – биржевые паевые фонды, но суть одно и то же), которые открыты для покупки на Мосбирже.

Для тех, кто совсем не в теме (хотя на смарт-лабе такие конечно вряд ли есть) кратко расскажу: ETF – это один из инструментов для тех, кто хочет сразу вложить в весь рынок или в какой-то из секторов рынка, оплачивая небольшую комиссию управляющей компании за возможность одним кликом и на небольшие деньги купить долю сразу в 500 компаниях. Ну или в 50 облигациях.

Я общаюсь на форуме американских 40-летних пенсионеров (а это сверхдолгосрочные инвестиции длиною в десятилетия), и если предложить к обсуждению тикер какой-то отдельной компании – тебя сначала не поймут, а потом покрутят у виска. Обсуждают там только отличия секторальных ETF и особенности управляющих ими компаний. Оно и понятно, купив долю в ETF Vanguard S&P500, вы будете платить 0,03% в год комиссионных. Так, с каждой сотни тысяч долларов, вложенной сегодня, вы заплатите комиссию $650 за 10 лет уже с учетом того, что рынок вырастет, ну возьмем смело, на 9% в год.

Кстати, невероятной авантюрой считается зайти процентов на 10 от пенсионного портфеля в ETF на «Развивающиеся рынки» (где наша Россия составляет ~4%).

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 85 )

Анализ нового крипто-ETF от Van Eck и Solidx: что прочит продажа нового Биткоин дериватива?

- 04 сентября 2019, 14:11

- |

Криптовалютные энтузиасты в США предпринимали множество попыток получить одобрение SEC на создание легальных деривативов, которые можно будет затем предложить инвесторам, однако все кроме последней были безуспешными. Стоит вспомнить, как SEC несколько раз отказывал или откладывал положительное решение, обосновывая это неясным ценообразованием, подверженностью рынка манипуляциям, экстремальной волатильностью, а также отсутствием надлежащего надзора со стороны регуляторов. Этот небольшой список причин для отказа был характерен для ранних заявок, например для Winklevoss Bitcoin Trust в 2016 году и SolidX Bitcoin Trust и ETF от Grayscale Investments в 2017 году.

Позже SEC смягчила свою позицию, во-первых, добавив в официальный ответ дисклеймер, что отказ не мотивирован той или иной оценкой практического значения или инвестиционной ценности. Во вторых, уже в рядах SEC начал происходить раскол — некоторые члены комитета критиковали консенсус за то, что критика заявки устремляется в русло обсуждения изъянов рынка Биткоина, минуя, например, возможность заявителя так специфицировать контракт чтобы обеспечить ликвидность или отсутствие манипуляций, или возможности контроля заявителем рынка с его продуктом.

( Читать дальше )

Апдейт модели LQI за Август'19

- 03 сентября 2019, 01:43

- |

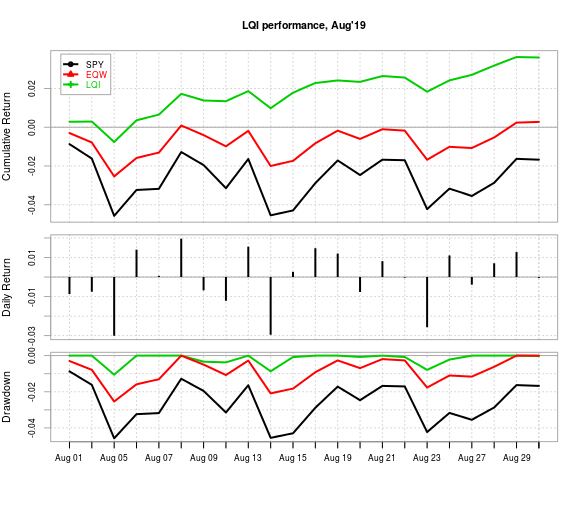

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за август. Давно про нее не писал, последний раз в феврале за январь (https://smart-lab.ru/blog/520054.php). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.111 -0.94

XLP 0.141 2.17

XLE 0.000 -8.33

XLF 0.086 -4.71

XLV 0.090 -0.59

XLI 0.093 -2.65

XLB 0.000 -2.83

XLK 0.000 -1.54

XLU 0.148 5.09

IYZ 0.000 -5.27

VNQ 0.000 3.75

SHY 0.000 0.78

TLT 0.234 11.04

GLD 0.097 7.91

В отличие от января, по итогам которого модель дико отстала он S&P, это был воистину «месяц Бэкхэма»: самые большие веса оказались в практически единственно выросших активах (XLP, XLU, TLT, GLD), не захвачен из сильно выросших оказался только VNQ, и модель сложила несильно большую долю (менее 40%) в упавшие активы.

В результате модели удалось сильно обогнать рынок: SPY -1.67%, EQW (equal-weighted портфель из торгуемых тикеров) +0.28%, LQI +3.6%. По рискам (в терминах максимальной просадки) результат еще приятнее: 1% LQI vs. 2.5% EQW vs. 4.5% SPY. Покупка защитного добра (а на этот раз его было около двух третей портфеля — XLP, XLV, XLU, TLT, GLD ~ 70%) наконец-то принесла свои плоды.

( Читать дальше )

♛ БЬЕМ ДОХОДНОСТЬ SP500 еще раз

- 27 августа 2019, 11:02

- |

Есть у индексов ценных бумаг всех стран одна замечательная особенность, они имеют сезонные циклы.

Цикл роста на выходе из сезона отпусков (октябрь — рождество), цикл роста на выходе из холодов (конец зимы— лето). Цикл падения в пост рождественский месяц (январь) и цикл падения на сезоне отпусков (май — сентябрь).

Вот вам визуализация средней динамики: SP500(США), FTSE(Англия), CAC40(Франция), Nikkei225(Япония):

( Читать дальше )

ETF Finex

- 25 августа 2019, 11:57

- |

Работа на рынке США через Interactivebrokers

- 21 августа 2019, 21:33

- |

Интересует работа с ETF на рынке США с пересмотром портфеля 1 раз в месяц.

Существует мнение, что Interactivebrokers является самым бюджетным вариантом.

Есть несколько вопросов:

1) какую минимальную сумму нужно положить на счет, чтобы не погореть на комиссиях?

2) зачисляются ли средства на биржу, или они крутятся на кухне брокера?

3) есть ли какая-нибудь защита средств на случай банкротства брокера?

4) как рассчитать комиссию при покупке/продаже 1 ETF?

Если вопросы показались глупыми, то не сердитесь — никто из моих знакомых в США не торгует.

Может кто еще что интересное подскажет?

Оцените портфель новичка на долгосрок

- 20 августа 2019, 15:10

- |

короче в итоге решил так распределить:

50% — валюта на депозите под 3.3% годовых

20% — свое дело

20% — фондовый рынок

10% — высокорискованные активы

Цель — хороший пассивный доход, который бы позволил арендовать квартиру в Москве/МО, а если что, то переехать в другую страну+накопления на пенсию + для закупки недвиги/акций в очередной кризис, который рано или поздно будет.

Потратил уже слишком много времени. Пришел к выводу, что надо меньше думать и больше действовать.

А то это свое дело уже 1.5 года откладываю. А на 10% рисковых вложений уже несколько месяцев ушло времени на изучение темы.

Да на зарплате больше бы получил, если бы меньше читал, изучал все эти инвестиции.

( Читать дальше )

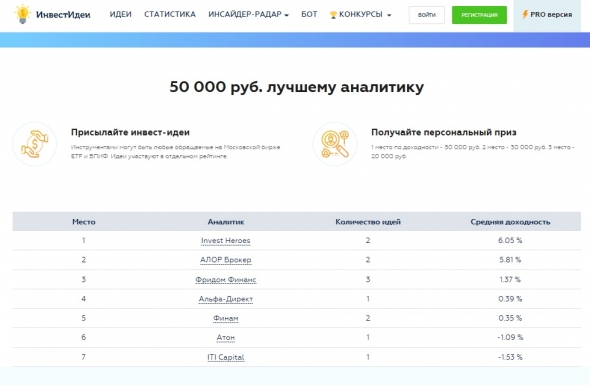

Конкурс инвестиционных идей

- 12 августа 2019, 15:18

- |

уже сейчас 7 участников, но времени для того чтобы показать себя ещё полно.

всем удачи. Условия по ссылке в первом комментарии

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал