Debt

Бросовый рынок в разрезе $HYG. Сектор энергетики. Часть I. Общее

- 04 января 2016, 00:45

- |

2015 год для энергетического сектора стал настоящим испытанием. Производство американских компаний просто впечатляет, и данное впечатление так же отразилось и на цене энергоносителей. По общей ситуации в мире отлично освещено у Павла, так что имеет смысл просмотреть всю картину в целом по миру из его обзоров:

1. Цена на нефть

2. Фундаментальные изменения в энергетике США

3. Важнейшие изменения в энергобалансе США за последние 7 лет

4. Энергетические переломы в США

Что касается компаний, которые входят в ETF $HYG, то динамика выглядела следующим образом:

Достаточно много компаний входит в данный под-индекс. На рисунке ниже представлены компании, которые вошли с их рыночной стоимостью и данными по динамике за год:

( Читать дальше )

- комментировать

- 112 | ★9

- Комментарии ( 7 )

Бросовый рынок в разрезе $HYG

- 28 декабря 2015, 19:54

- |

Уже многие писали за бросовый долговой рынок и за банкротство фондов, но позволю несколько внести и свой вклад. Взял для анализа общеизвестный iShares iBoxx $ High Yid Corp Bond (ETF) ($HYG).

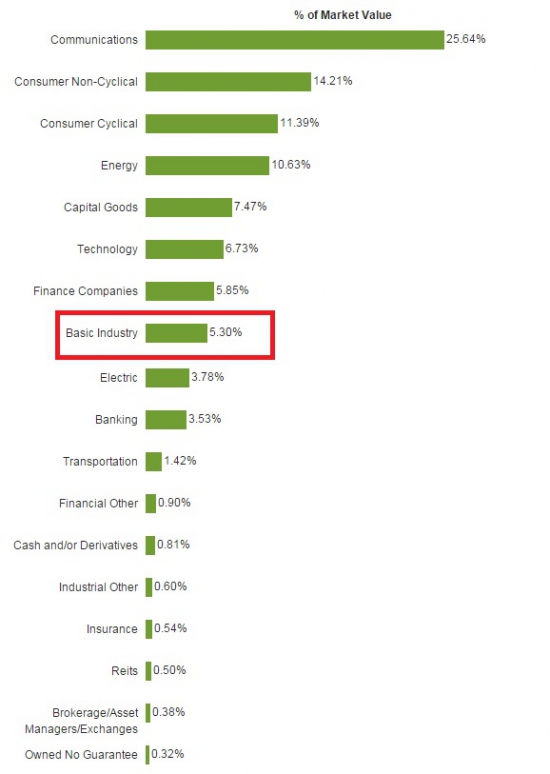

На сегодняшний день рыночная стоимость облигаций, который входят в индекс, распределилась следующим образом:

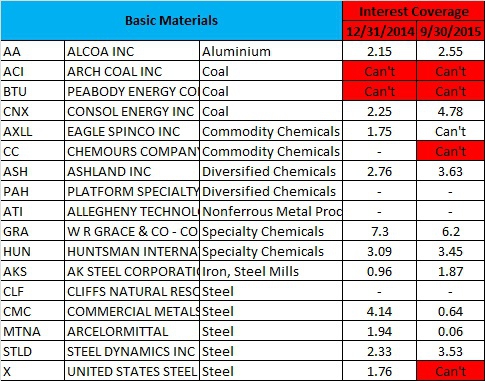

Решил начать с сектора базовых материалов, так как это второй по своей значимости сектор, который в значительной степени повлиял на динамику индекса бросовых облигаций. И так, в данный ETF входят такие публичные компании, который можно найти в своих торговых платформах:

( Читать дальше )

Тренд на 2016 год обозначен - реструктуризация.

- 23 декабря 2015, 00:48

- |

В последнее время очень много нападок на высокодоходный рынок облигаций, на рынок проблемных облигаций и дефолтных облигаций. 2009 и 2013 года были достаточно успешными для высокодоходного рынка США, где энергетический сектор принес инвесторам 51% — 2009, 13% — 2010, 9% — 2011, 12% и 6% в 2012 и в 2013 годах. Не удивительно, что индекс Bank of America Merrill Lynch US индекс энергетического сектора бросовых займов практически утроился. Постоянный выпуск для финансирования сланцевой революции и невероятный спрос со стороны рынка ослабил качество кредитов, через снижения количества ковенант.

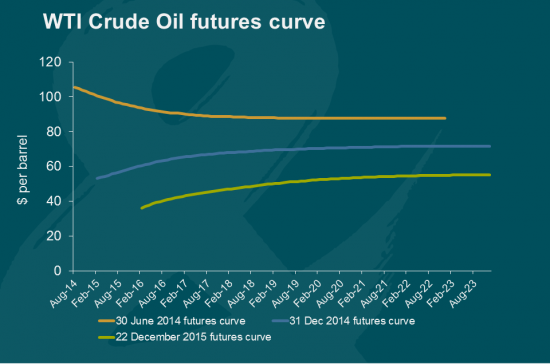

Но после ряда невероятных взлетов, энергетический рынок начал проваливаться в 2014 году на ожиданиях слабого мирового спроса Восточными экономиками, в сочетании с избыточным предложением и сильным долларом привело к радикальному переосмыслению перспектив по ценам. Всего 18 месяцев назад 5-летняя фьючерсная цена составляла $88 за баррель, но к концу 2014 года цена уже упала до $70, а 2015 год заканчиваем уже $51 доллар.

( Читать дальше )

Анализ украинской реструктуризации долга и ее результаты

- 22 сентября 2015, 02:05

- |

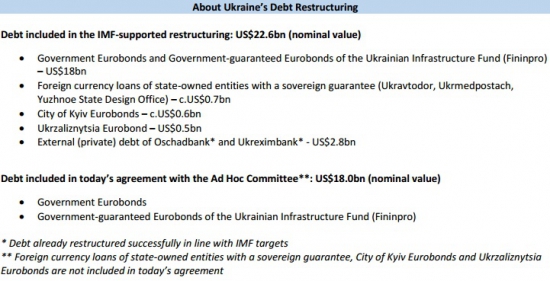

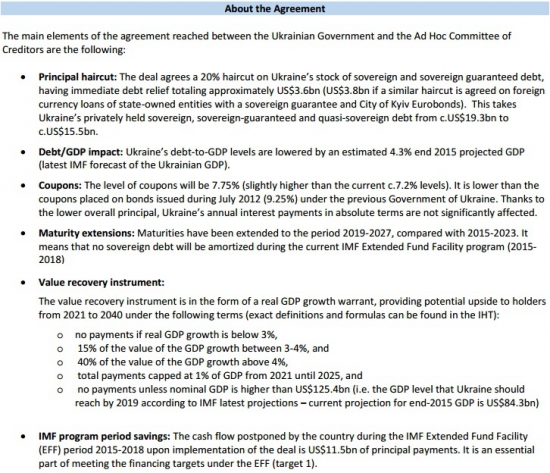

Переговоры с международными инвесторами продолжаются уже больше полугода, и в конце августа появился свет в конце туннеля. 27 августа Министерство Финансов Украины на своем сайте выпускает информационный бюллетень о достижении договоренностей с о специальным комитетом кредиторов.

Каких договоренностей удалось достичь по состоянию на 27 августа 2015 года:

( Читать дальше )

Старая песня о главном: долги (часть 1)

- 14 июля 2015, 14:38

- |

Падает рубль, растет напряжение,

в панике биржа, раздрай на торгах…

Так и привыкнешь держать сбережения

в самых надежных активах — в долгах.

Много уже копий сломано на предмет государственного долга. В частности актуализировавшиеся экономические проблемы Южной Европы и самый яркий пример Греции, которая должна МВФ порядка 1,6 млрд. евро, подстегивают интерес к этим темам. Сегодня мы постараемся непредвзято разобраться в механизмах возникновения государственного долга, понять, а так ли страшен гигантский по номинальным значениям долг США и не такой гигантский долг греков.

( Читать дальше )

Отрицательные ставки приведут долговой рынок к краху.

- 30 апреля 2015, 09:30

- |

(Источник: Вести.Экономика)

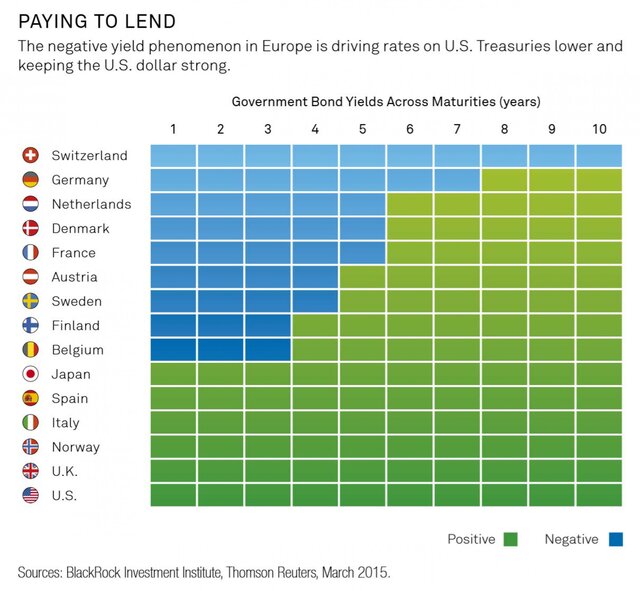

Сверхмягкая денежно-кредитная политика Европейского центрального банка (ЕЦБ) и программа количественного смягчения создают серьезные риски для финустойчивости еврозоны.

Уже сейчас около трети европейских гособлигаций имеют отрицательную доходность. У одной только Германии таких бумаг уже 70%, причем двухлетки торгуются с доходностью минус 0,27%, то есть даже ниже депозитной ставки ЕЦБ. Это противоречит здравому смыслу, и многие гуру рынка заявляют о наличии самого настоящего пузыря, предлагая при этом играть на понижение стоимости европейских облигаций, в первую очередь немецких. На прошлой неделе Билл Гросс, считающийся королем долгового рынка старой школы, назвал продажу немецких гособлигаций величайшей возможностью всей его жизнью.

Согласно параметрам QE центральный банк не покупает бумаги с доходностью ниже 0,2%, а значит, когда доходности по всем бумагам Германии упадут до минус 0,2%, участники рынка смогут дружно начать игру против ЕЦБ, тем более что к тому времени регулятор уже будет готовиться к завершению своей программы. Парадоксальность ситуации еще и в том, что уже сейчас, играя на понижение стоимости немецких бумаг, можно неплохо заработать. Об этом накануне заявил уже новый король облигаций Джеффри Гундлах.

( Читать дальше )

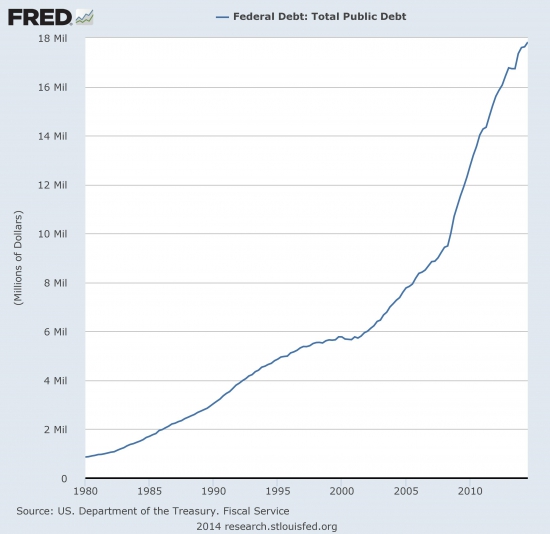

Долг штатов перевалил за 18 триллионов...

- 05 декабря 2014, 22:14

- |

usadebtclock.com

К чему бы это? В 11-м то году должок перевалил 13 триллионов и истерика была ого-го. Прошло 3 года. +5 триллиона к долгу. Что? Ставку говорите будут повышать в следующем году? Ахахахаха!

Трейдеры заимствуют кучу денег для покупки акций.

- 30 октября 2014, 09:49

- |

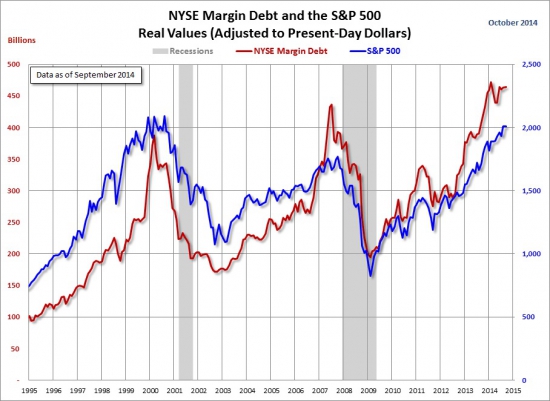

К сожалению данные идут с задержкой в месяц, и этот вид анализа имеет очень мало пиков для названия его как «ведущим» индикатором. Но без приувеличения все об этом знают, а кто не знает легко может понять к чему это все...

( Читать дальше )

Cov-Lite 2.0 во всем обличии. Part I

- 16 октября 2014, 10:48

- |

«Мне кажется, что избежать фальши и сохранить честность и совесть адвокату так же трудно, вообще говоря, как и всякому человеку достигнуть райского состояния… но главное, кроме всего этого, мерещится нелепейший парадокс, что адвокат и никогда не может действовать по совести, не может не играть своею совестью, если б даже и хотел не играть, что это уже такой обреченный на бессовестность человек и что, наконец, самое главное и серьезное во всем этом то, что такое грустное положение дела как бы даже узаконено кем-то и чем-то, так что кажется уже вовсе не уклонением, а напротив, даже самым нормальным порядком. Но я все-таки восклицаю невольно: да, блестящее установление адвокатура, но почему-то и грустное. Это я сказал вначале и повторяю опять. Так мне кажется, и наверное от того только, что я не юрист; в том вся беда моя. Мне все представляется какая-то юная школа изворотливости ума и засушения сердца, школа извращения всякого здорового чувства по мере надобности, школа всевозможных посягновений, бесстрашная и безнаказанная, постоянная и неустанная, по мере спроса и требования, и возведенная в какой-то принцип, а с нашей непривычки и в какую-то доблесть, которой все аплодируют...», Ф. М. Достоевский, «Дневник писателя».

( Читать дальше )

Китайский дракон верхом на кредитном коне

- 15 июля 2014, 00:06

- |

Вашему вниманию.

=>Моё кратенькое интервью ИД «КоммерсантЪ»

>долговой рынок Китая.

>потребительский рынок Китая.

Если кратко:

китайский дракон хочет сесть на иноземного кредитного коня.

www.kommersant.ru/doc/2525305

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал