Блог им. Osypovich

Бросовый рынок в разрезе $HYG

- 28 декабря 2015, 19:54

- |

Уже многие писали за бросовый долговой рынок и за банкротство фондов, но позволю несколько внести и свой вклад. Взял для анализа общеизвестный iShares iBoxx $ High Yid Corp Bond (ETF) ($HYG).

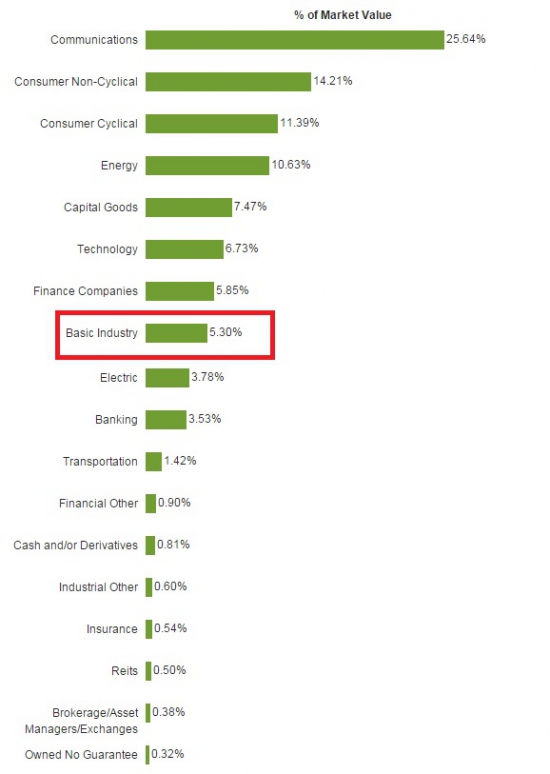

На сегодняшний день рыночная стоимость облигаций, который входят в индекс, распределилась следующим образом:

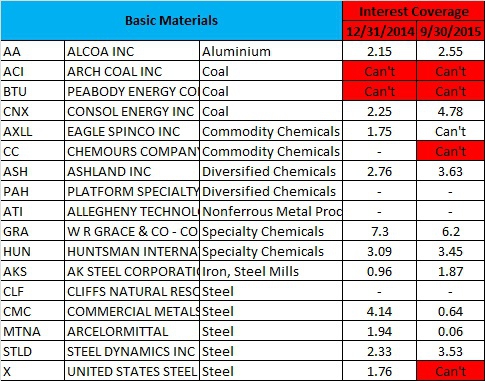

Решил начать с сектора базовых материалов, так как это второй по своей значимости сектор, который в значительной степени повлиял на динамику индекса бросовых облигаций. И так, в данный ETF входят такие публичные компании, который можно найти в своих торговых платформах:

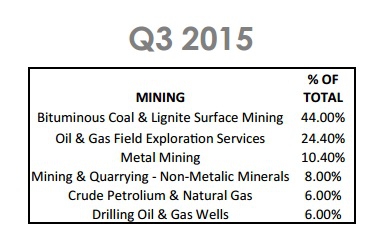

Собственно говоря, динамика их впечатляет, но основной вклад сделали именно акции угледобывающих компаний:

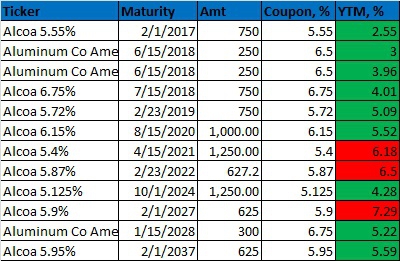

Из всех компаний, которые представлены в индексе можно рассмотреть только Alcoa Inc. ($AA) и Steel Dynamic Inc. ($STLD).

2015 год стал впечатляющим для угледобывающих компаний. Ряд банкротств, которые произошли в начале года, действительно стали массовыми уже в середине 2015 года. Только за этот год подали на банкротство по статье 11 26 американских компаний. Стоит выделить такие банкротства, как James River Coal, Walter Energy (WLTGQ) (July 15), JW Resources (June 30), Patriot Coal's (May 12) и Xinergy (April 6).

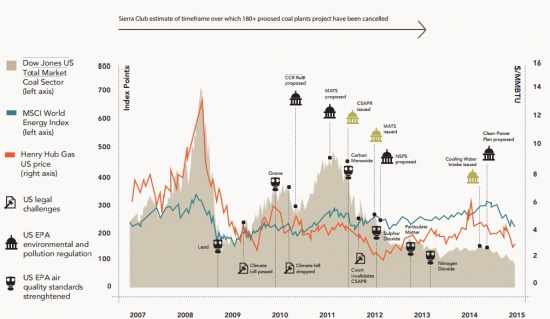

Данным банкротством можно найти ряд причин, как падение цен на все виды энергоносителей, так и Clean Power Plan

Карта событий за последние 9 лет:

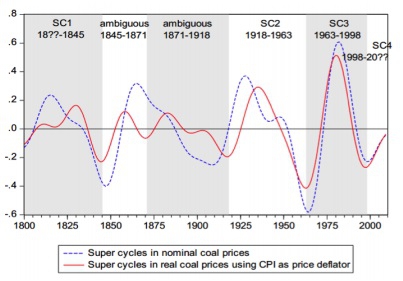

Многие похоронили уже угольную промышленность, но что стоит здесь отметить, что все циклично. Стоит взглянуть на динамику цен угля в реальных и номинальных ценах за двухсотлетний период :

Что можно отметить, то рост добычи природного газа и более жесткие требования со стороны природно-надзорных органов однозначно убьют угольную промышленность – это вопрос времени. При чем, последние случае со смогом в Китае только увеличивает вероятность полной приостановки использования угля или более быстрого замещения его на природный газ в промышленности и коммунальными хозяйствами.

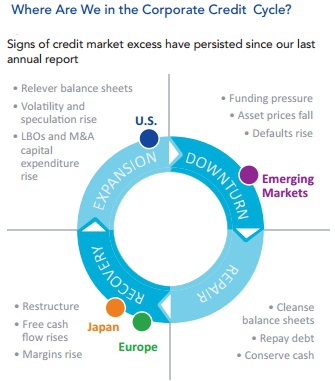

Что касается стелелитейщиков и производителей алюминия, то склоняюсь к мнению, что Alcoa покажет неплохую динамику году. Вообще, все развивающиеся рынки в середине-конце следующего года начнут постепенный выход из кризиса, который продолжается уже более двух лет. Что касается облигаций производителей стали и алюминия, то избыточный спред составляет 120-180 б.п. по ближнему концу кривой.

Многие, возможно, не согласятся, что начало роста для развивающихся рынков близок, но я больше ориентируюсь на циклы в которых те или иные страны находятся на сегодняшний день.

Что касается правильного определения циклов для корпораций, и как они за последнее время изменили корпоративную политику, то достаточно подробно описано в работе Credit Suisse: The Capital Deployment Challenge.

Дальше в таком же формате постараюсь описать нефтегазовый сектор. Так как там корпоративных событий значительно больше. Забегая вперед отмечу, что на сегодняшний день уже обанкротилось 36 компаний из отрасли, что не так уж и мало. Но это уже совсем другая история.

теги блога Osypovich

- Abbott Laboratories

- Alcoa

- balance sheet

- bitcoin

- BOJ

- bond

- BP Plc

- bubble

- budget

- cash

- CDS

- China

- Citi

- coal

- cov-lite loans

- CPI

- Credit Suisse

- debt

- Default

- draghi

- ecb

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRN

- Gold

- Government Shutdown

- high yield bond bubble

- high-yield bond

- HYG

- inflation

- interest rate

- LTM

- LTRO

- margin debt

- Mario Draghi

- monetary policy

- MRO

- Oil

- omt

- portfolio managment

- qe

- QEIII

- robotization

- Russia

- S&P500

- Santander

- smp

- Spain

- spread

- SPY

- stock

- stock market bubble

- t-bill

- treasuries

- US

- VIX

- Wall Street

- Yield Curve

- Абэ

- азия

- Азия и еже с ними

- акции

- банки

- безработица

- бернанке

- будущее

- бюджет

- вопрос

- Все

- дефолты

- заметка

- золото

- идиотизм

- инвестиции в основной капитал

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли вслух

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетности

- отчетность

- Пузыри на рынке

- российский рынок акций

- сделки

- Сирия

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

Тимофей — лично твое мнение это полезная информация? Вы уж простите там, банить или не банить. Но кто поплюсовал «это» не выше чем долбоеб. мда… Или это шутка такая?

Во-первых, если Вы не знаете истории энергоносителей, то не стоит свою «утопию» выдавать за действительность. Д. Эргин Вам в помощь или на худой конец google.

Во-вторых, если Вы не понимаете корпоративных циклов, то это Ваш недостаток. По-вашему мнению, то IT сектор должен был умереть еще 10 лет назад.

По поводу графика доходности, то Вы явно далекий человек от fixed income, если не отличаете график доходности от кривой доходности.

Я просто к чему по секторам начал писать про HYG и бумагам, которые в него входят. Было бы неплохо иметь такой ETF, тогда арбитраж неплохо проводить. То есть, торговых стратегий значительно больше предоставляется. Тем более, что акции при восстановлении будут реагировать очень бурно.

Про риски, да и вообще, что с анализом янки связано мне подход Марти Фридсона по душе. Пишет и объясняет доступно для понимания рынка и анализа.