CDS

Русофобия обвалила акции, но не повлияла на кредитный риск

- 17 апреля 2017, 06:50

- |

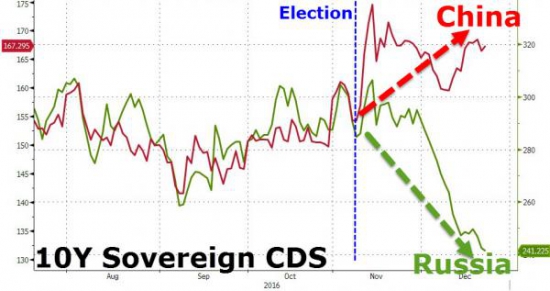

На протяжении двух месяцев после неожиданной победы Трампа на президентских выборах мировые инвесторы с ажиотажем раскупали российские акции, что двигало индекс ММВБ на новые исторические максимумы. Но в этом году произошло разочарование в Трампе, надежды на потепление отношений между Россией и США, а также их союзниками, не оправдались.

Ещё задолго до американского удара по Сирии российские индексы начали поступательное снижение, а обострение геополитической ситуации и новый виток антироссийских настроений в мире лишь усилили это снижение, опустив индекс ММВБ к восьмимесячному минимуму. В результате от исторического максимума 2294 п., установленного в первую торговую сессию этого года, индекс потерял более 15%, что уничтожило всё «ралли Трампа» на нашем рынке.

( Читать дальше )

- комментировать

- 51

- Комментарии ( 15 )

Спекулянты скупают все, а Минфин этим пользуется

- 14 декабря 2016, 15:01

- |

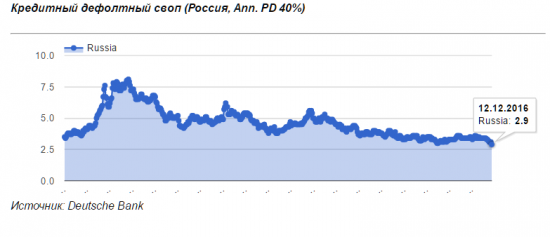

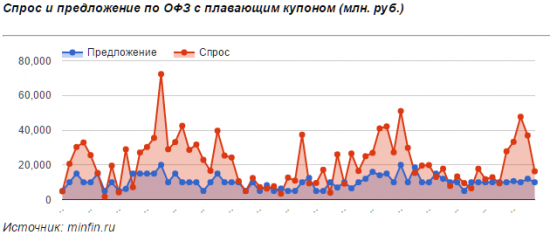

На сегодняшнем аукционе Минфин предложил инвесторам долговые бумаги с переменным и постоянным доходом на 25 и 20 млрд. рублей соответственно. Стоит обратить внимание, что с начала года это самое крупное размещение.

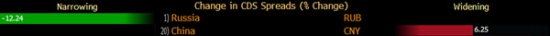

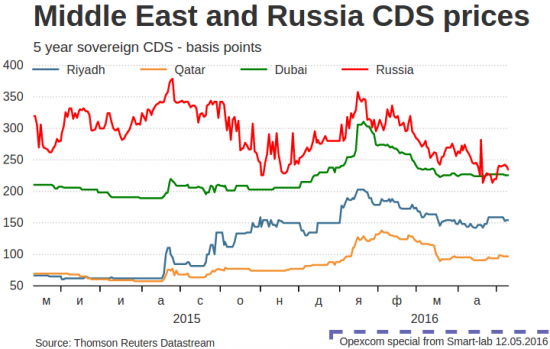

На фоне роста цен на нефть и позитивных назначений в новую администрацию президента США (для России) участники рынка стали гораздо оптимистичнее оценивать нашу страну — впервые с 2014 года вероятность дефолта России упала ниже 3% до 2,9%. Также спекулятивный капитал хлынул и на фондовые площадки, что отразилась как на рублевом индексе ММВБ, так и на долларовом РТС.

Скупают и наши долговые бумаги. Сегодня спрос на ОФЗ с переменным купоном составил 81,9 млрд. рублей, при предложении в 25 млрд. рублей. В 14:30 мск начнется второй аукцион, по размещению ОФЗ с постоянным доходом.

( Читать дальше )

Пора покупать доллар

- 13 октября 2016, 11:40

- |

На фоне возврата нефтяных котировок к уровням в 50 долларов за баррель курс рубля с начала года укрепился уже более чем на 11% и, судя по оптимизму спекулянтов, данная тенденция может продолжиться. Однако существует ряд факторов, которые заставляют задуматься, а действительно ли все так хорошо?

1. Рынок ОФЗ

Министерство финансов еженедельно проводит аукционы по размещению облигаций федерального займа. Начиная с 4-го квартала 2016 года спрос на ОФЗ существенно сократился. Если в сентябре он мог превысить предложение в 2-4 раза, то вот уже две недели подряд он немногим выше размещаемого объема.

Кроме того, вот уже 8 торговых сессий подряд инвесторы распродают российские долговые бумаги — за это время Russian Government Bond Index упал на 1,2%. Снижение интереса со стороны иностранных покупателей подтвердил и Центральный банк, согласно его данным, за август месяц

( Читать дальше )

РФ: догнать и перегнать Deutsche

- 19 августа 2016, 19:27

- |

http://smart-lab.ru/blog/344836.php

http://smart-lab.ru/blog/345257.php

и отдельным комментам в них. тут cds РФ vs DB

оговорюсь, что db-шная кривая евровая, а специфика Рашн-кривой (ТЕПЕРЕШНЕГО локального уч-ка) в корнях (и поведении) холдеров re(d БА.

содержательные комменты приветствуются, троллинг Васи тоже ))) нет

Полезная статистика для трейдеров. Позиции трейдеров.

- 15 июля 2016, 23:48

- |

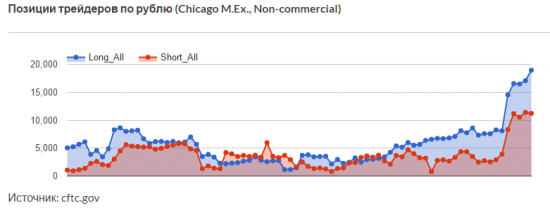

Позиции трейдеров (отчеты СОТ):

1. Нефть (NYMEX)

2. Нефть (Европа)

3. Рубль

4. Золото

5. Медь

6. Индекс доллара (DXY)

7. Газ

8. Индекс волатильности (VIX)

9. 10-летние трежериз

10. S&P 500

11. Британский фунт

12. Кредитно-дефолтные свопы (CDS)

Комиссия по торговле товарными фьючерсами опубликовала очередные отчеты СОТ.

Согласно ее данным по состоянию на 12.07 участники рынка активно ставят на дальнейшее укрепление рубля. Открытые длинные позиции устанавливают новые рекорды.

Также в последнее время на нашем долговом рынке наблюдается ралли ОФЗ, Доходности по ряду бумаг меньше на 2%, чем основная % ставка Центрального Банка.

( Читать дальше )

CDS на "локальных низах".

- 12 мая 2016, 13:51

- |

Ожидания глобальной рецессии - это самоисполняющееся пророчество

- 12 февраля 2016, 10:09

- |

Обзор рынков. Пятница, 12 февраля 2016

[напоминание. все графики достаточного качества, чтобы их рассмотреть в chrome: правый клик, открыть картинку в новом окне]Финансовые рынки с начала 2016 года вошли в явный режим “risk off” (риск выключен), и этот режим становится все более и более явным. Растут в цене “безопасные гавани” — госбумаги и золото. Наблюдается высокая волатильность и динамика активов напоминающая условия глобальной рецессии. Однако новостей оправдывающих негативные ожидания и страхи почти не так и много.

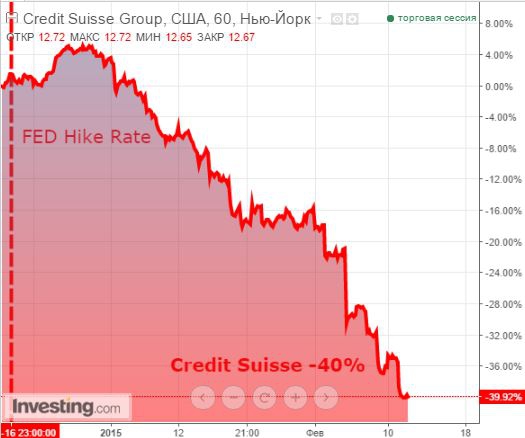

Из цепи событий можно выделить следующее. В конце года ФРС подняла ставку с 0...0.25% до 0.5%, хотя это не является радикальным ужесточением. Однако после 9 лет нулевых ставок это породило “новую реальность”. Также, 2016 год начался с обвала китайских акций, что потянуло за собой распродажи акций по всему миру и, очевидно, способствовало обвалу нефти (Брент доходил до 27 долл./барр.). Сейчас китайцы празднуют новый год по лунному календарю и всю текущую неделю не работают (со следующего понедельника вернутся к обычному режиму).

S&P 500 в вчера упал до минимума с апреля 2014 г. (если не обращать внимание на интрадей и считать по закрытию), STOXX Europe 600 в четверг потерял 3.7%, и вышел район новых минимумов с сентября 2013. С максимума в этом году STOXX 600 потерял уже 27%, что соответствует классическим признакам “медвежьего рынка” (падение больше 20%). S&P 500 с исторических максимумов мая потерял только 14%, но это много для этого индекса. Завал продолжается и в текущий момент, на момент написания Nikkei 225 показывает минус 4.9%, с июля 2015 г. это падение 29%. Жуть.

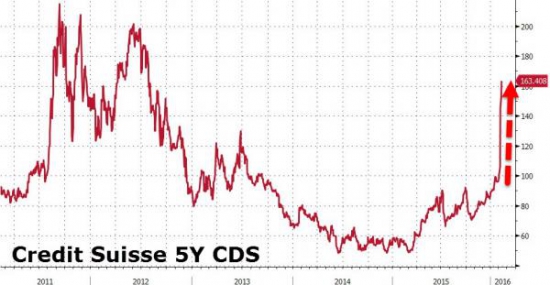

Среди отчетливых признаков текущего момента — резкое ухудшение отношения к банкам. График выше показывает резкое и синхронное расширение спрэдов свопов на кредитный дефолт крупнейших банков для “старших” (то есть не субордирированных долгов).

5-ти летний контракт CDS на долги Deutsche Bank-а вчера вырос в цене до 265 б.п. (базисных пунктов). Границы больше 200 б.п. (как и спрэды дефолта >2%) мы бы считали границей начала “джанка” (не-инвестиционного уровня). Отсутствие у банка инвестиционной ступени крайне нежелательно, поскольку может привести к набегу вкладчиков. Нам кажутся маловероятными потери по вложениям огромного глобального банка имеющего большое значение для Германии, страны с рейтингом ААА и большой возможностью занимать.

Однако рынки ожидают потерь в этом банке и растущую необходимость привлечь капитал. CDS на субординированные долги (5-ти летний контракт) Deutsche Bank-а вчера поднялся в цене до рекордных значений за все время обращения этих контрактов и превзошли рекорды кризис 2007-2009 гг. и период долгого кризиса еврозоны 2011-2012 годов (график ниже — для субординированных долгов банка, которые в случае необходимости конвертируются в акции). Под этим есть основания,

( Читать дальше )

Не только Дойче Банк. Еще несколько страшных картинок

- 11 февраля 2016, 22:55

- |

http://www.zerohedge.com/news/2016-02-11/its-not-just-deutsche-bank

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал