Berkshire Hathaway

Как Berkshire заботится о деньгах акционеров

- 09 марта 2022, 08:58

- |

Berkshire Hathaway ( BRK.A ) ( BRK.B ) — компания, не похожая ни на одну другую. В основном это связано с тем, как организована группа.

В отличие от многих крупных корпораций, организация работает как децентрализованная организация. Отдельные компании корпорации отчитываются перед головным офисом, но головной офис имеет лишь ограниченное влияние на повседневную деятельность отдельных компаний.

Децентрализованный подход

По большей части Berkshire позволяет своим дочерним компаниям заниматься повседневным ведением бизнеса, не вмешиваясь в них.

Уоррен Баффет разработал этот стиль инвестирования, потому что ему не нравится вести отдельные предприятия. У него был некоторый опыт управления отдельными предприятиями в начале своей карьеры, когда он покупал крупные доли в недооцененных корпорациях и пытался извлечь выгоду, меняя руководство, распродавая активы или увольняя персонал. Такой подход ему не понравился.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Разбираем секретный соус Berkshire

- 07 марта 2022, 10:14

- |

За последние семь десятилетий Уоррен Баффет превратил Berkshire Hathaway ( BRK.A ) ( BRK.B ) в крепость.

В последние годы Оракул из Омахи подвергся нападкам за его консервативный подход к инвестированию, но теперь мы начинаем понимать, как этот подход действительно работает.

По мере роста геополитической и экономической неопределенности Berkshire превзошла рынок, а также многие компании, которые ранее считались лучшими инвестициями, чем этот медленный и устойчивый конгломерат.

Например, за последние 12 месяцев Berkshire превзошла S&P 500, вернув 34% по сравнению с 16% индекса без учета дивидендов. Он также превзошел ARK Innovation ETF ( ARKK ) на ошеломляющие 80% за последний год.

На данный момент я должен заявить, что я написал эту статью не только для того, чтобы похвастаться тем, насколько хорош Berkshire как инвестиция. Я вовсе не это пытаюсь сказать. Цель этой статьи — понять, как Баффет превратил свою компанию в крепость и что мы, как инвесторы, можем извлечь из этого метода, чтобы улучшить свои собственные стратегии.

( Читать дальше )

Баффет продолжает покупать Berkshire

- 01 марта 2022, 09:34

- |

В выходные Berkshire Hathaway ( BRK.A ) ( BRK.B ) Уоррена Баффета опубликовала свой годовой отчет за 2021 год. В отчете представлен всесторонний анализ прогресса конгломерата в прошлом году. Оракул из Омахи посвятил большую часть своего регулярного письма обзору так называемых четырех «гигантов» портфолио Berkshire, которые помогли повысить ценность бизнеса за последние пару лет.

Эти компании позволили увеличить долгосрочную доходность, что, как отметил Баффет в своем письме, является лучшим способом увеличить стоимость предприятия. Еще один способ увеличить стоимость предприятия — выкупить акции.

«Когда соотношение цена/стоимость правильное, этот путь — самый простой и надежный способ увеличить ваше богатство», — отметил Баффет в своем письме.

Это стало его любимым способом вернуть деньги инвесторам за последние два года.

Выкуп акций

За последние два года, когда количество привлекательных акций и возможностей для бизнеса сократилось, конгломерат направил около 53 миллиардов долларов на выкуп собственных акций.

( Читать дальше )

Инвестиционный портфель Berkshire Hathaway

- 15 февраля 2022, 12:49

- |

Сегодня ночью Berkshire Hathaway опубликовала форму 13F по своим инвестиционным позициям в американских компаниях. Эта штуковина более известна по своему клише «Портфель Уоррена Баффетта», хотя таковым не является. Сам Уоррен неоднократно заявлял, что его личное состояние на 99,9% состоит из акций BRK.A. Кстати, оно с каждым годом снижается — он периодически продает часть акций и жертвует по нескольку миллиардов долларов на благотворительность. Так например, 23.06.2021 он совершил очередное пожертвование на сумму $4.1 млрд.

А инвестиционный портфель, который прозвали «Портфелем Баффетта», является частью страхового бизнеса Berkshire Hathaway. Доходы от страховой деятельности компания вот уже десятки лет отправляет на скупку самых разных бизнесов. Сам Уоррен Баффетт неоднократно в своих письмах и интервью повторял, что они рады покупать хорошие бизнесы полностью — как это произошло, например, с железнодорожной компанией BNSF или производителем батареек Duracell. Но в современном мире такая возможность (купить качественную недорогую компанию целиком) предоставляется редко, так что вот уже несколько десятков лет страховые доходы отправляются на покупку небольших долей компаний (акции).

( Читать дальше )

Старички на годовом собрании Berkshire Hathaway

- 10 февраля 2022, 11:41

- |

&list=WL&index=8

Berkshire против ARK: у кого правильнее стратегия в долгосрочной перспективе?

- 08 февраля 2022, 07:00

- |

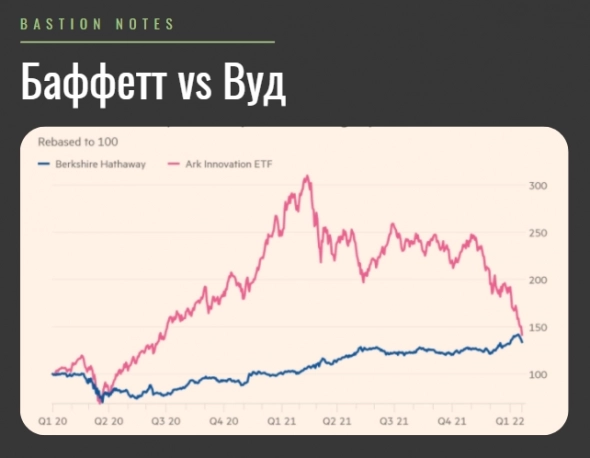

За последние пару месяцев между акциями конгломерата Уоррена Баффета Berkshire Hathaway ( BRK.A ) ( BRK.B ) и флагманского биржевого фонда Ark Invest образовался значительный разрыв.

Berkshire за последние два года заработала 38% по сравнению с 30% у ARK. В интересах полного раскрытия информации я должен отметить, что ARK по-прежнему опережает результаты за последние пять лет. Акции ETF Кэтрин Вуд выросли на 255% с 2016 года по сравнению с 140% у Berkshire.

Эти показатели производительности на самом деле недостаточно обширны, чтобы судить о производительности ARK, и при этом они недостаточно обширны, чтобы оправдать стратегию поставщика ETF. Тем не менее, недавние события иллюстрируют одну из основных проблем, с которыми инвесторы столкнутся в долгосрочной перспективе. Это сохранение и увеличение благосостояния без значительных просадок и резервных потерь.

Растущее богатство

( Читать дальше )

Как повторить подход Уоррена Баффета

- 28 января 2022, 09:16

- |

Уоррен Баффет заслужил репутацию одного из величайших инвесторов всех времен. Благодаря сочетанию навыков и рычагов, он построил один из крупнейших в мире конгломератов практически с нуля и тем временем заработал состояние в 100 с лишним миллиардов долларов.

К сожалению, большинство розничных инвесторов не могут повторить успех Баффета, инвестируя только в акции. За последние семь десятилетий Оракул из Омахи разработал уникальную структуру в Berkshire Hathaway ( BRK.A ) ( BRK.B ), которая помогла ему ускорить создание богатства.

Однако, хотя инвесторы не могут скопировать все инвестиционные подходы Баффета, мы можем многому научиться на его многолетних успехах.

Что мы не можем сделать

За последние пять десятилетий Баффет активно использовал рычаги для расширения своей империи. Прежде всего, он использовал заемные средства от страховых компаний Berkshire, которые предоставляют инвестору практически бесплатный капитал в виде страхового оборота, который он может использовать по своему усмотрению.

( Читать дальше )

📊Berkshire Hathaway Баффетта почти сравнялся с инновациями ARK от Кэтти Вуд по доходности за два года.

- 24 января 2022, 12:19

- |

Уоррен Баффетт и Кэти Вуд на текущий момент являются самыми популярными инвесторами мира. Они представляют две разные инвестиционных философии по выбору активов, что позволяет противопоставлять их результаты. Кратко подходы можно описать так:

Баффетт — стратегия стоимости. Покупаем понятный устойчивый бизнес по адекватным мультипликаторам оценки и с неплохой текущей прибыльностью. В портфеле преимущественно компании потребительского и финансового секторов.

Кэтти Вуд — стратегия роста. Покупаем акции с наибольшими перспективами в будущем. Текущая оценка неважна, так как инвесторы обычно недооценивают потенциал инноваций. В портфеле фонда преимущественно быстро растущие в выручке убыточные технологические компании.

2020 год стал триумфом для стратегии Кэтти Вуд. Приток денег от миллионов новых инвесторов, появившихся на рынок в период пандемии, низкие процентные ставки и успех Tesla (крупнейший актив фонда) принесли фонду инноваций ARK доходность в ≈150% и широкую известность. Berkshire Hathaway Баффетта, встретившая пандемию с банками и авиалинии в портфеле, в тот год показала доходность в 0%.

( Читать дальше )

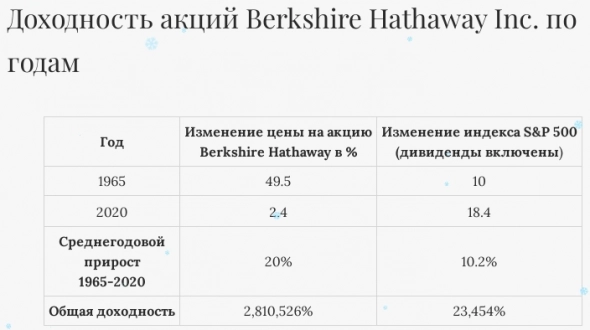

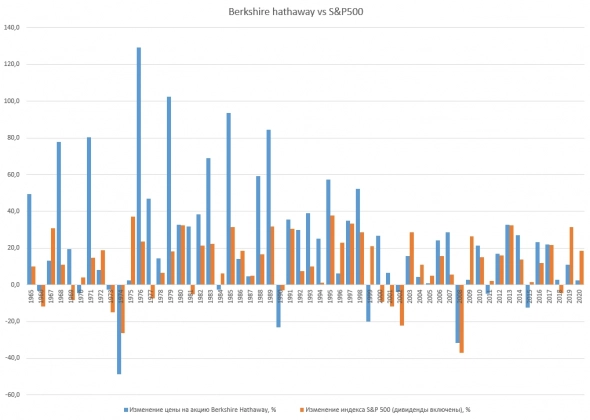

Баффет не догоняет индекс S&P500

- 23 января 2022, 17:54

- |

На текущей коррекции все чаще начинают вспоминать Баффета, как и некоторых других долгосрочных инвесторов.

«Не являясь профессиональным инвестором не пытайтесь обогнать индекс» и все такое, как завещал дедушка Баффет :)

Почти все же помнят, что у него в среднем 20% годовых за последние 55 лет.

Инфу брал с баффет.онлайн, выборочно сверял, вроде все верно. За 2021 еще не отчитались полностью, как я понял. Поэтому без 2021.

Когда-то он очень хорошо обгонял индекс S&P500. Но вот последние много лет уже нет. Об этом мало кто знает, судя по всему.

Хотелось бы быть неправым, поправьте если что.

( Читать дальше )

Berkshire Hathaway предлагает ветряную и солнечную электростанцию в Айове стоимостью 3,9 млрд долларов

- 20 января 2022, 13:54

- |

Berkshire Hathaway предлагает ветряную и солнечную электростанцию в Айове стоимостью 3,9 млрд долларов

Berkshire Уоррена Баффета раскрывает планы проекта по возобновляемым источникам энергии стоимостью 3,9 миллиарда долларов в Айове, включая ветровую и солнечную генерацию, в рамках проекта, который может считаться одним из крупнейших в отрасли возобновляемых источников энергии, пишет Seeking Alpha.

Предложение включает технико-экономические обоснования чистой генерации и хранения, чтобы помочь компании добиться нулевых выбросов парниковых газов.

В заявлении, поданном в Совет по коммунальным предприятиям штата Айова, компания Berkshire заявляет, что ее предлагаемый проект Wind PRIME добавит в Айову более 2 тыс. МВт ветровой генерации и 50 МВт солнечной генерации.

«Айова является лидером в области возобновляемых источников энергии, во многом благодаря проверенному опыту MidAmerican Energy в отношении обязательств и инвестиций в области экологически чистой энергии, которые являются настоящим конкурентным преимуществом для нашего штата», — сказал губернатор Айовы Ким Рейнольдс .

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал