Bank Of America

Bank of America столкнулся с отключением сети, оставив тысячи клиентов в подвешенном состоянии.

- 04 октября 2024, 13:08

- |

Из-за серьезной сетевой неполадки в Bank of America тысячи клиентов не смогли получить доступ к своим счетам или увидели, что их балансы упали до нуля.

Проблемы начались около 16:26 по всемирному координированному времени 2 октября и достигли пика час спустя: на #Downdetector было зарегистрировано около 18 000 сообщений о проблемах, в основном связанных с мобильными и онлайн-сервисами банка.

Хотя Bank of America публично не комментировал ситуацию, он сообщил #CNN, что большинство проблем было решено. К 1:01 утра UTC 3 октября банк заверил #Cointelegraph, что технологические проблемы были решены. Однако многие клиенты сообщали о продолжающихся трудностях.

Реакция клиентов варьировалась от гнева до юмора, некоторые отмечали, что, хотя балансы их счетов исчезли, их долги остались нетронутыми. Появились сообщения о том, что отделения не обрабатывали транзакции, а некоторые банкоматы не отображали балансы, хотя снятие наличных по-прежнему было возможно.

В свете сбоев некоторые энтузиасты криптовалюты указали на этот инцидент как на оправдание самостоятельного хранения средств, подчеркнув надежную историю безотказной работы #Bitcoin с 2013 года.

( Читать дальше )

- комментировать

- 212

- Комментарии ( 0 )

Международные инвесторы вложили максимальный объем средств за 1,5 года в фонды денежного рынка: чистый приток в них за неделю составил $129 млрд (в 17 раз выше средств, выведенных неделей ранее) — Ъ

- 30 сентября 2024, 11:06

- |

Бегство инвесторов в фонды денежного рынка произошло несмотря на решение ФРС США провести первое более чем за четыре с половиной года снижение ключевой ставки.

Покупки акций фондов emerging markets выросли почти в восемь раз, до $9,7 млрд. Это четвертый по величине результат в этом году. Аномальный приток в фонды акций развивающихся стран был обеспечен в первую очередь фондами Китая, чистые привлечения в которые составили $8,1 млрд.

www.kommersant.ru/doc/7196270

Вопрос Тимофею

- 25 сентября 2024, 15:32

- |

Вот только одного не могу понять, почему он продаёт а вы покупаете?

Уоррен Баффет сократил долю в Bank of America до 10,5%

Подробнее на РБК:

www.rbc.ru/quote/news/article/66f3e7ca9a7947546cc013ed?from=copy

сначала арple, теперь серьёзный банк

Berkshire Hathaway продала акции Bank of America еще на $900 млн и сократила долю до 10,8%

- 20 сентября 2024, 10:45

- |

Инвестиционная компания американского миллиардера Уоррена Баффета Berkshire Hathaway продолжила сокращать свой пакет в Bank of America Corp.

Berkshire во вторник, среду и четверг продала 22,3 млн акций банка на общую сумму около $900 млн, говорится в документах, направленных компанией в Комиссию по ценным бумагам и биржам (SEC) США.

В результате инвестфирма сократила свою долю в Bank of America до 10,8%. Когда доля опустится ниже 10%, Berkshire более не будет обязана раскрывать данные о продажах бумаг в течение двух рабочих дней, отмечает MarketWatch. Чтобы достичь этой отметки, компании нужно продать еще около 60 млн акций банка.

С середины июля Berkshire выручила около $8 млрд от продажи порядка 200 млн акций Bank of America.

Котировки акций Bank of America подскочили на 3,2% по итогам торгов в четверг. С начала года рыночная стоимость банка выросла на 21,4%, в то время как фондовый индекс S&P 500 прибавил 19,8%.

www.interfax.ru/world/982896

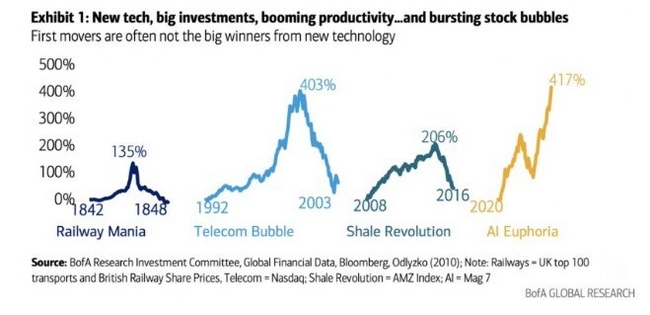

График BofA о пузырях

- 13 сентября 2024, 23:34

- |

График от Bank of America. Указывает на риски, с которыми сталкиваются инвесторы в акции компаний новых технологий. Бум, а затем спад.

В период телекоммуникационного пузыря с 1992 по 1999 год рынок вырос на 403% по сравнению с текущим бумом ИИ на 417%.

Дивиденды BankOfAmerica. Брокер Т. Я. Сегодня. Непонятки.

- 21 августа 2024, 18:38

- |

Сегодня получаю уведомление брокера о зачислении дивидендов вышеуказанного банка. Сумма 113 руб. 14 коп. Первый раз получаю дивиденды этого банка.

Открываю статистику дивидендов BAC:

| 06.06.2024 | $0,24 | |||||

| 28.02.2024 | $0,24 | |||||

| 29.11.2023 | $0,24 |

Беру калькулятор: 27 * 0.24 = 6,48 usd. Чувствую несоответствие 6,48 usd и 113 руб.

Кто знает почему несоответствие?

Баффет продал 13,97 млн акций Bank of America на $550 млн. У него осталось еще 928,46 млн акций Bank of America на $33,982 млрд

- 21 августа 2024, 13:27

- |

акции BANK OF AMERICA CORP принадлежащие BERKSHIRE HATHAWAY INC

Berkshire Hathaway Уоррена Баффета в последние дни возобновила продажу акций Bank of America, продав 14 млн акций примерно на $550 млн и снизив свою долю в банковском гиганте до 12% — Barrons

- 20 августа 2024, 17:30

- |

www.barrons.com/articles/berkshire-hathaway-sells-bank-of-america-stock-buffett-590598d8

Обзор финансовых результатов крупнейших банков США за II квартал 2024 года

- 21 июля 2024, 11:56

- |

Ведущие банки США отчитались о результатах второго квартала, которые в большинстве случаев превзошли ожидания Уолл-стрит. Это подтолкнуло индекс S&P 500 вверх. Однако динамика показателей оказалась неоднородной.

На фоне жесткой монетарной политики ФРС и высоких ставок наблюдается замедление темпов роста кредитования при одновременном увеличении депозитов. Чистая процентная маржа снизилась у большинства банков, за исключением Goldman Sachs (+33% г/г).

Безусловными лидерами по приросту чистой прибыли и рентабельности капитала стали Morgan Stanley и Goldman Sachs. Они же продемонстрировали наиболее впечатляющий рост доходов от инвестбанкинга и управления активами.

В то же время Bank of America и US Bancorp показали слабые результаты. Чистая прибыль BofA сократилась на 6,76% г/г до $6,9 млрд, а чистая процентная маржа — на 3,2%. У US Bancorp чистая прибыль упала на 9,54%, а кредитный портфель сжался на 3,63%.

Все рассматриваемые банки нарастили резервы на возможные потери по кредитам и повысили дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал