BUYBACK

Детский мир - Buyback: 28.12.2023

- 09 января 2024, 17:46

- |

💰Зачем компании выкупают акции у держателей Buyback – это обратный выкуп ценных бумаг компанией-эмитентом у их нынешних владельцев. Это частая практика, как на мировом, так и на фондовом рынке РФ.

Давайте рассмотрим основные причины для этого:

⚡️У компании появляется много свободных денег, которые в данный момент нет смысла вкладывать в развитие.

⚡️Защита компанией себя от враждебного поглощения конкурентами. Ведь чем меньше акций на рынке, тем меньшее количество их можно скупить, для получения контрольных пакетов.

⚡️Повышение котировок акций. Скупка большого объема акций всегда ведет к повышению их стоимости, таким образом компания может управлять своими котировками.

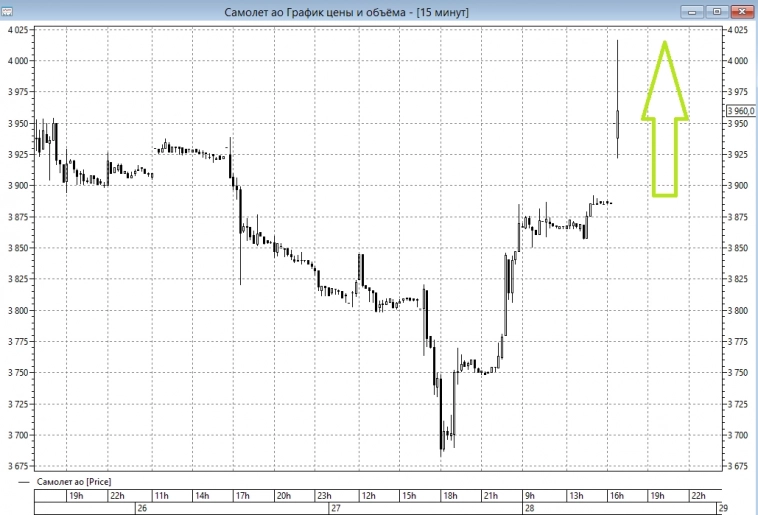

⚠️Сейчас, buyback делает и компания ПАО ГК «Самолет», при этом ее акции вырываются в лидеры роста, в моменте они выросли на 2,5%.

В 2024 году они планируют продолжать эту кампанию по скупке акций и мы вместе с вами будет внимательно следить за этим!

- комментировать

- 369

- Комментарии ( 0 )

Расписание на каникулы

- 29 декабря 2023, 12:58

- |

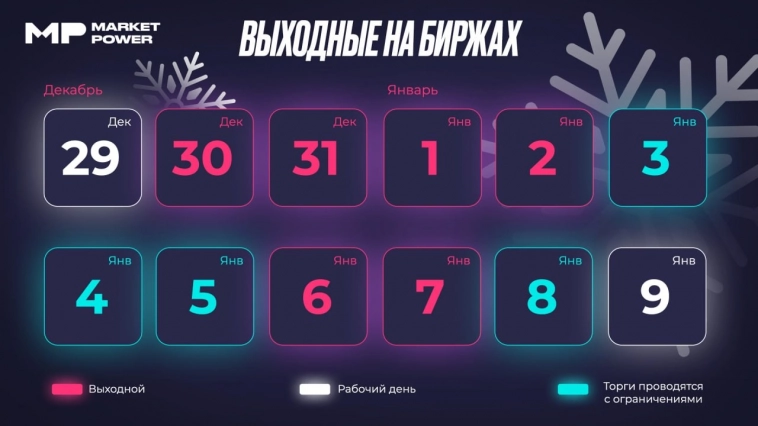

29 декабря — последний торговый день в этом году. А значит пора вам напомнить, как именно будет работать Мосбиржа на каникулах.

🚀Еще раз про торги с ограничениями

▫️На валютном рынке и рынке драгметаллов торги будут осуществляться по всем инструментам, за исключением сделок с датой исполнения обязательств в день заключения сделок и сделок своп с расчетами в день заключения.

▫️Внебиржевые сделки с центральным контрагентом на рынке СПФИ будут доступны по всем инструментам, кроме контрактов с рублевыми обязательствами

▫️А вот рынки акций, облигаций, депозитов и кредитов, а также срочный рынок — все будет работать в обычном режиме.

❗️Кстати, СПБ Биржа 3-5 января и 8 января тоже торгует в обычном режиме. Остальные дни — выходные.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

↩️Самолет снова выкупает

- 29 декабря 2023, 12:57

- |

Застройщик начнёт Новый год новым buyback

Самолет

МСар = ₽245 млрд

Р/Е = 13

🤝Совет директоров компании одобрил новую программу обратного выкупа акций с 1 января по 31 декабря следующего года.

💵Максимальная стоимость всех выкупленных акций и находящихся единовременно на балансе Самолета или его «дочек» не должна превышать ₽10 млрд.

📈Бумаги Самолета (SMLT) растут на 3%.

👉Напоминаем про то, как прошёл прошлый buyback

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

📈Акции Самолета с утра улетели вверх на 3% на фоне сообщения о продлении программы выкупа акций на 2024 год

- 29 декабря 2023, 10:04

- |

СД Самолета одобрил новую программу обратного выкупа акций, действующую в течение 2024 года

- 29 декабря 2023, 10:01

- |

Группа «Самолет» (MOEX:SMLT), одна из крупнейших федеральных корпораций в сфере proptech и девелопмента, объявляет решения, принятые на заседании Совета директоров, состоявшемся 28 декабря 2023 года.

Принимая во внимание как значительный рост капитализации Группы с момента раскрытия решения Совета директоров о запуске программы обратного выкупа акций, так и сохраняющуюся недооцененность акций компаний, Совет директоров принял решения:

1) считать текущую программу обратного выкупа акций завершенной с 31 декабря 2023 года;

2) одобрить новую программу обратного выкупа акций сроком действия с 01 января 2024 года по 31 декабря 2024 года;

3) установить, что максимальная стоимость акций, приобретенных в результате проведения программы обратного выкупа акций в 2024 году и единовременно находящихся на балансе ПАО ГК «Самолет» и/или ее дочерних компаний, не должна превышать 10 млрд рублей (исходя из цены приобретения).

Программа обратного выкупа реализуется в общекорпоративных целях. Решение о дальнейшем использовании выкупленных акций, включая погашений акций, использование для программы долгосрочной мотивации сотрудников или для целей M&A сделок, будет отдельно рассматривается Советом директоров в будущем.

( Читать дальше )

Whoosh в рамках байбэка с 11 декабря выкупил 136 989 акций

- 20 декабря 2023, 16:14

- |

www.e-disclosure.ru/portal/company.aspx?id=38772&attempt=3

У инвесторов возникли разногласия по сделке с Яндексом - Ренессанс Капитал

- 15 декабря 2023, 14:24

- |

Объём торгов: RUB 2 642,8 млн

В свободном обращении: 84,00%

Конвертация акций, как предполагается, может стать частью реструктуризации бизнеса нидерландской компании Yandex N.V. (головная структура российского «Яндекса»), которая началась еще в 2022 году. В рамках предполагаемой сделки Yandex N.V. создает российскую «дочку» – субхолдинг, – контроль в котором может продать группе из семи российских инвесторов, писал Forbes в октябре. Оценка Яндекса на тот момент составляла $5,5 млрд с учетом установленного правительством 50-процентного дисконта на продажу активов иностранных инвесторов. 14 ноября Bloomberg сообщил, что Yandex N.V. может продать российский бизнес целиком, вырученная сумма будет распределена между акционерами компании через обратный выкуп акций или дивиденды. «Если и когда Yandex N.V. получит деньги от продажи российского бизнеса, то он может все или часть этих денег выплатить своим акционерам в виде дивидендов или через buyback», – подтвердил наличие такого сценария Forbes источник, знакомый с ситуацией.

( Читать дальше )

Акционеры Европейской Электротехники утвердили дивиденды за 9 мес 2023 в размере 0.43 руб. на акцию и объявили байбэк

- 13 декабря 2023, 12:24

- |

Подведены итоги внеочередного Общего собрания акционеров ПАО «Европейская Электротехника», которое состоялось в форме заочного голосования 08.12.2023 года.

Собрание утвердило рекомендации Совета директоров о выплате дивидендов за 9 месяцев 2023 год в размере 262,3 млн. руб. (0.43 руб. на акцию). Дата, на которую определяются лица, имеющие право на получение дивидендов — 18 декабря 2023 года.

Илья Каленков, Генеральный директор ПАО «Европейская Электротехника»:

«В ходе собрания акционеры поддержали рекомендацию Совета директоров о выплате дивидендов по итогам работы Общества за 9 месяцев 2023 года. На основании данного решения акционеров о выплате промежуточных дивидендов Общество последовательно продолжает историю дивидендных выплат, в соответствии с новой Дивидендной политикой Общества, которая была утверждена в сентябре этого года.»

Акционерами было принято решение об уменьшении размера уставного капитала, путем приобретения Обществом части размещенных акций в целях сокращения их общего количества. Приобретение Обществом части размещенных акций будет осуществляться по цене утвержденной Советом директоров на основании заключения независимого оценщика- 13,02 (тринадцать целых и две сотых) руб. на одну акцию.

( Читать дальше )

Магнит 28 ноября выкупил 25 565 акций (0,0251%) в рамках buyback

- 11 декабря 2023, 18:15

- |

2.8. Количество голосующих акций (размер доли) эмитента, принадлежащих эмитенту или подконтрольной эмитенту организации после приобретения, а если после приобретения эмитенту или подконтрольной эмитенту организации принадлежат депозитарные ценные бумаги, удостоверяющие права в отношении голосующих акций эмитента, — отдельно количество голосующих акций эмитента, права в отношении которых удостоверяют принадлежащие эмитенту или подконтрольной эмитенту организации депозитарные ценные бумаги: 30 222 880,80 Акций (29,6560%);

( Читать дальше )

ВУШ Холдинг начал покупать акции в рамках buyback

- 11 декабря 2023, 16:54

- |

www.e-disclosure.ru/portal/event.aspx?EventId=6J-C38KOogUqWJ-A-CQgWpioA-B-B&attempt=1

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал