BLOOMBERG

Деградация дизайна Bloomberg

- 28 января 2015, 12:42

- |

Блумберг максимально подстраивается под дебиловатую аудиторию из разряда пользователей инстаграма и coob.

Минимум текста, максимум картинок. Чтобы ни в коем случае не напрягся мозг.

Это просто предательство пользователей я считаю!

Ну как теперь вообще новости по рынку искать, когда они размазаны по километрам нелепых простыней из фотографий?

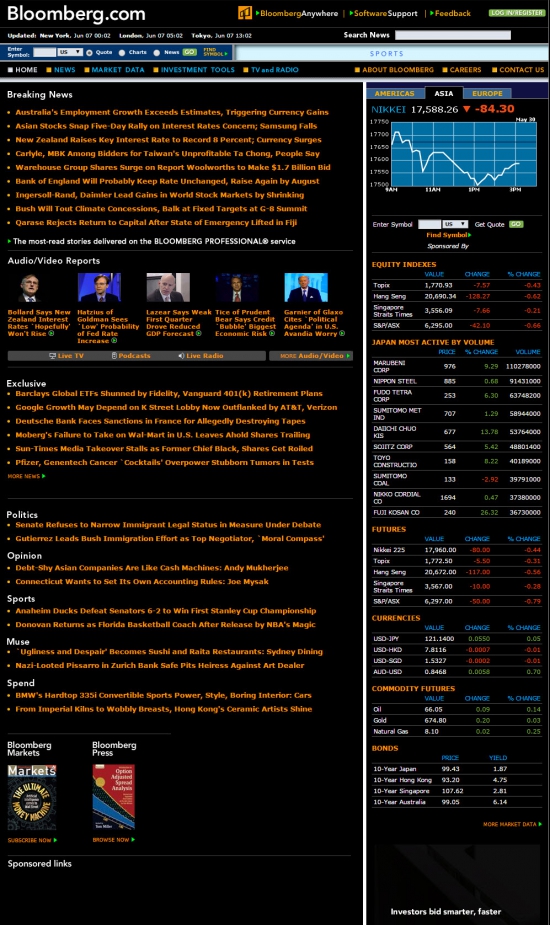

Я напомню, как выглядел блумберг, когда был максимально удобен и великолепен.

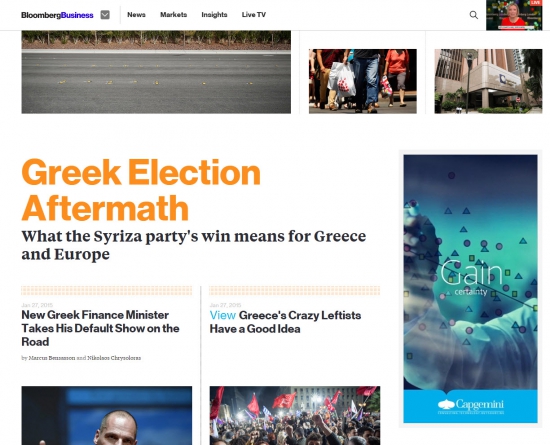

Вот скроллишь ты страницу нового дизайна блумберга и пролистываешь вот такие куски...

3 заголовка на весь экран с разрешением 1920x1080.

Ну что это такое???

- комментировать

- 78 | ★3

- Комментарии ( 36 )

Bloomberg 3 мин назад (от 8:58 PM) новость. ЕС новое санкционное давление на Россию. (АНГЛ.)

- 26 января 2015, 21:14

- |

www.bloomberg.com/news/2015-01-26/eu-renews-push-for-sanctions-on-russia-as-clashes-engulf-ukraine.html

Чё пишут кратко:

1. “Многое зависит от того, что произойдет в ближайшие три дня,” Штайнмайер.

2. Добавлять в санкционные списки будут людей, про компании и сектора экономики не сказано.

Остальное вода всё…

Писец Амерам. Кредитно-рейтинговое агентство Moody's: Западным экономикам не удастся извлечь выгоду из низких цен на нефть в 2015 году.

- 19 января 2015, 15:04

- |

Дешевая нефть является палкой о двух концах для диверсифицированной экономики: С одной стороны, сокращение инвестиции в нефтяной и газовой отрасли приводит к сокращению рабочих мест и негативно влияет на фондовый рынок. С другой стороны, потребители и компании, которые активно используют углеводороды, отмечают снижение своих затрат. В США и в Европе, эти два эффекта, вероятно, компенсируют друг друга — как это было в прошлом.

В последние месяцы наблюдается оптимизм по поводу последствий снижения цен на нефть. Эндрю Каннингэм из Capital Economics полагает, что снижении цен на нефть на $10 передает 0,5% от мирового ВВП от производителей нефти к ее потребителям, которые составляют экономическую основу американских и европейских стран.

Так что все здорово для западных экономик в то время как Саудовская Аравия и другие нефтедобывающие страны платят за попытку вытеснить из бизнеса американских добытчиков сланцевой нефти, не так ли? «Не, не так», — к такому выводу пришли экономисты, анализируя исторические данные и эффекты влияния дешевой нефти на различные отрасли промышленности.

( Читать дальше )

Состояние российских миллиардеров в динамике - инфографика от Блума

- 17 декабря 2014, 20:34

- |

тут собраны все миллиардеры, но можно смотреть по странам и другим показателям

Кто обвалил рубль?

- 04 декабря 2014, 21:13

- |

Зарубежные инвестфонды участвуют в спекулятивной атаке на российский рубль, в результате которой его курс обвалился более чем на 50% с начала года, полагает глава Службы внешней разведки, бывший премьер-министр Михаил Фрадков. Его слова приводит «Прайм» со ссылкой на Bloomberg.

По мнению Фрадкова, курс рубля подрывают западные финансовые институты и фонды, которые действуют на российском рынке через посредников. Их целью является понижение курса рубля и цен на нефть. Главным игроком на этом поле Фрадков считает США.

Ранее в четверг президент России Владимир Путин поручил Центробанку и правительству «жестко и скоординированно» отбить охоту у спекулянтов играть на колебаниях курса рубля.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал