BAC

Коллапс банковской системы США

- 14 марта 2023, 08:54

- |

🏦 #STOCKS #SPDR S&P #Bank

Почти год назад я писал (https://t.me/c/1392922148/2756), что мир входит в фазу повышенной турбулентности и серьёзной финансовой перестройки..

Что, несомненно, отразится на банковском секторе, в частности на ETF, представляющий преимущественно банковский сектор.

Техническая картина также оказалась верная.

Последние дни мы наблюдаем дефолты и стоп-торги у крупнейших банков западных стран. В чём причина этого и что будет дальше, я рассказал в своём вчерашнем подкасте (

( Читать дальше )

- комментировать

- 459

- Комментарии ( 4 )

markets report 13/3/23

- 13 марта 2023, 09:09

- |

Всем понедельник! Выпуск 259

Главной новостью больше похожей на панику, остается падение банка Silicon Valley и главный логичный вопрос, конец ли это и приведет ли к масштабному банковскому или глобальному кризису? Вопрос очень даже уместный, потому что последний сопоставимый крах банка был Washington Mutual в 2008, когда был мировой финансовый кризис. Сейчас типа ситуация похуже, потому что хоть и депозитов поменьше, но по сравнению с Washington в 2008 сейчас у Silicon Valley львиная их доля не застрахована. Да и FDIC (это типо нашего AСВ) напоминает, что на конец прошлого года у банков США насчитывалось около $620 млрд. нереализованных убытков.

НО как и ожидали некоторые аналитики, скорей всего это НЕ приведет к каскадному складыванию банков и последующему банковскому кризису. Во1ых потому что уроки 2008 года усвоены, и сейчас банковская система прочней, во2ых банковской паники правильно боятся в любой уважающей себя экономике, поэтому будут стараться сделать все чтоб ее избежать.

( Читать дальше )

🏦 Bank of America Corporation (BAC) - обзор отчетности крупного американского банка

- 30 января 2023, 09:06

- |

▫️Выручка 2022: $95 b (+6,6%)

▫️Прибыль 2022: $27,5 b (-14,1%)

▫️fwd P/E 2023: 13

▫️P/B: 1,2

▫️fwd дивиденд 2022: 2,5%

Все обзоры: t.me/taurenin/1031

👉Bank of America — один из крупнейших банков в мире с активами более

( Читать дальше )

markets report 16/1/23

- 16 января 2023, 09:04

- |

Всем понедельник! Выпуск 237

В Америке под конец недели стартовал сезон отчетностей, начался он с банков, которые в целом показали неплохие результаты. JP и BAC удалось превысить прогнозы аналитиков, а вот WFC и C не дотянули до квартальной оценки рынком, но это не помешало всем банковским акциям вырасти. Как никак офигенно выросшие процентные ставки идут им на пользу. BAC, C и WFC продолжают отскакивать от локального дна и пока только подавать надежды на выход из полугодового боковика, а вот JPM уже оттуда вышел и продолжает локальный Uptrend. Представители крупнейших банков, комментируя свои результаты, были едины в том, что накопили большой объем резервов в преддверии рецессии, что тоже должно поддержать их акции в будущем.

Рынок же в целом отреагировал умеренным ростом на начало сезона отчетности, на рынке пока обстановка позитивная, потому что и инфляция снижается, и ожидания замедления роста ставки все крепчают, но рост котировок пока умеренный, похоже для дальнейшего ралли нужно еще позитива, а индекс страха пока опустился вообще на годовой минимум. Сегодня Америка не торгуется, отмечают день Кинга (не Cтивена, а Мартина Лютера мл.) поэтому сам по себе рост индексов в преддверии больших выходных знак хороший. Возможно, на этой недели при наличие крутых победных прибылей индекс SnP сможет уверенно подняться выше 4000 пунктов.

( Читать дальше )

Акции крупнейших 4-х банков готовы к падению.

- 29 ноября 2022, 13:04

- |

Бумаги конгломератов банковского сектора США подошли к своим уровням сопротивления из углов Ганна. Техническая картина всех четырёх банков сигнализирует о начале ещё одной волны снижения на американском фондовом рынке.

BAC: подошёл к пересечению углов Ганна и, вероятно, готов показать снижение в область 32. Второй целью выступает уровень 25, что составляет более 30% вниз от текущих уровней.

GS: голдманы пришли к уровню пересечения квадрата и угла Гана. Довольно сильная зона, откуда вероятнее всего мы увидим снижение в область ~330 и далее возможные 284 за 1 акцию.

( Читать дальше )

Bank of America отмечает переток средств клиентов с брокерских счетов на депозиты

- 20 октября 2022, 16:24

- |

Bank of America отчитался за 3 квартал 2022 г. (3Q22) до открытия рынков 17 октября. Чистая выручка выросла на 7,6% до $24,5 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) $0,81 в сравнении с $0,85 за 3Q21. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $23,57 млрд и EPS $0,77.

Банк увеличил резервы $378 млн, а также списал на убытки $520 млн плохих долгов. Списания сократили EPS на 11 центов. Рентабельность вещественного акционерного капитала (ROTCE) 15,2% против 15,8% годом ранее. Чистые процентные доходы взлетели на 24% до $13,8 млрд. Депозиты снизились на 1,4% до $1,94 трлн, по сравнению со 2Q22 снижение составляет 2,3%. Кредитный портфель вырос на 11,3% и составил $1,03 трлн. Резервы на потери по кредитам и лизингу составили $12,3 млрд или 1,2% от кредитного портфеля, в сравнении с 1,4% годом ранее. Достаточность капитала 1 уровня 11%, на уровне 3Q21.

Средний размер портфеля ипотечных кредитов вырос на 6% г/г до $228,5 млрд. Средний размер задолженности по кредитным картам составил $85 млрд, что на 12,5% выше, чем годом ранее. Средний размер портфеля кредитов населению прибавил 7% и достиг $449 млрд. Портфель кредитов фирмам вырос на 17% до $585 млрд.

( Читать дальше )

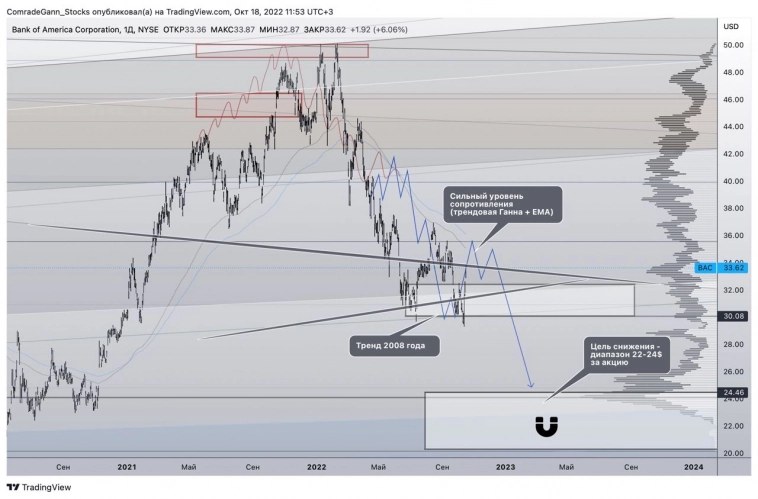

Bank of America.

- 18 октября 2022, 11:58

- |

#STOCKS #BAC

Bank of America.

Доброго дня! Начался новый сезон отчетности и открыли его отчеты банковского сектора. Отчеты неплохие и поддерживают индексы. К примеру, вчера вышел отчет Bank of America (#BAC), который оказался лучше ожиданий. Сам банк же говорит, что показал лучшие цифры на фоне более высоких процентных ставок (ранее мы предполагали, что такой фактор окажет влияние) и увеличения спроса на кредиты (к чему может привести излишняя закредитованность в период рецессии мы так же неоднократно писали).

Если же посмотреть на техническую картину, то #BAC продолжает идти в рамках выделенного сценария. После удачного отчета акции растут на 6%. Рост идет от ~30$, который, действительно, является сильным уровнем поддержки (трендовая Ганна, которая задает рост, является трендообразующей с 2008 года). Но я все равно сохраняю медвежий настрой, и считаю, что, после отскока, бумаги все же отправятся в выделенную ниже область (~22-24$ за акцию).

*Данный пост не является инвестиционной и торговой рекомендацией.

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Bank of America,JPMorgan Chase: Сильнейшие становятся сильнее - Синара

- 09 июня 2022, 20:59

- |

Коммерческие банки в выигрышной ситуации. Банки выигрывают от роста ставок и кредитования, кредитное качество при этом находится на лучших по историческим меркам уровнях. Американский потребитель сейчас крепко стоит на ногах; депозиты выросли более чем на 40% с допандемийных уровней, а кредитная нагрузка почти не увеличилась (+7,5%). Финансовое положение корпоративных заемщиков также остается хорошим. Это существенно смягчает риски рецессии для американской экономики и возможные последствия экономического спада для банков. Более того, ставка резервирования 154% на конец 1К22 все еще существенно выше уровней 118–131% в 2016–2019 гг. и покрывает неработающие кредиты на 184% (несмотря на роспуск резервов, в результате которого они ниже пикового значения 2020 г. — 218%).

( Читать дальше )

Bank of America увеличил кредитный портфель несмотря на рост ставок, ожидает рост чистых процентных доходов в 2 кв.

- 27 апреля 2022, 15:43

- |

Bank of America (BAC) отчитался за 1 кв. 2022 г. (1Q22) 18 апреля. Чистая выручка (за вычетом процентных расходов) выросла на 1,8% и составила $23,2 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,8 в сравнении с $0,86 за 1Q21. Аналитики, опрошенные Bloomberg, в среднем прогнозировали чистую выручку $23,11 млрд и diluted EPS $0,74. Банк высвободил из резервов $362 млн. Без учёта сокращения резервов EPS равен 76 центам. Рентабельность вещественного акционерного капитала (ROTCE) 15,5% против 17% годом ранее.

Чистые процентные доходы выросли на 13,5% до $11,6 млрд. По итогам 2021 г. чистые процентные доходы снизились на 1%. Непроцентные расходы составили $15,3 млрд, на уровне 1Q21. Депозиты достигли $2,07 трлн, что на 10% больше, чем по итогам 1Q21. Кредитный портфель также вырос на 10% и составил $993 млрд. Резервы на потери по кредитам и лизингу составили $12 млрд или 1,2% от кредитного портфеля, в сравнении с 1,8% в 1Q21. Достаточность капитала 1 уровня 10,4% по сравнению с 11,8% годом ранее.

Выручка от торговли акциями, облигациями, фьючерсами и валютой (Sales & trading) снизилась на 8,5% до $4,65 млрд. Комиссии за инвестиционно-банковские услуги (IB fees) упали на 35% до $1,46 млрд. Выручка от инвестиционных и брокерских услуг (investment & brokerage services) прибавила 5,6% и составила $4,3 млрд.

( Читать дальше )

markets report 19/4/22

- 19 апреля 2022, 08:48

- |

Всем спортивный вторник!

Уолл стрит вчера совсем вяленько отторговался. Европа пока еще празднует пасху, поэтому объемы торгов были ниже обычного, а индексы во время торговой сессии ходили из плюса в минус и обратно, по итогам закрылись почти в 0. С одной стороны BAC порадовал инвесторов хорошей отчетностью и растущей прибылью, его акции подросли на 3,5%. Кстати, эта акция технически отскочила от мощного годового уровня поддержки. Поэтому если весь рынок не продолжит движение вниз, то BAC в ближайший месяц вполне может дать порядка 18%. С другой стороны доходность казначейских 10ти леток обновляла вчера максимум, это подпортило настроение инвесторам. Среди всех секторов благодаря BAC хорошо себя чувствовал банковский сектор, а вот финансовую компанию SCHW вчера закатали почти на 10%, так рынок поступает с теми, кто промахивается по квартальным ожиданиям прибыли. И сильней всех смотрелся энергетический сектор на растущий сырьевых ценах.

Если нефть продолжает двигаться наверх, но умеренными темпами, то газ бьет рекорды по удорожанию. С начала этого года цена на американский природный газ (а именно он торгуется на московской бирже в виде фьючей) выросла в 2 раза. Американцы очень сильно стараются отрезать Россию от поставок газа в Европу, поэтому поставляют туда свой ценой его резкого удорожания, потому что запасы в их хранилищах находятся на уровнях сильно ниже нормы. Несмотря на сильный скачок котировок, аналитики указывают, что рост возможно продолжится, ссылаясь на приближающуюся холодную погоду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал