экономика

Стать банкротом теперь проще: банкротство физлиц через МФЦ

- 10 сентября 2020, 14:58

- |

Подробности — в новом выпуске моей программы Экономика на Крым-24

- комментировать

- ★2

- Комментарии ( 4 )

Курс рубля и доллара. Заседание ЕЦБ. Цены на нефть. Воостановление экономики в США и мире.

- 10 сентября 2020, 13:38

- |

Локдауны и ношение масок бесполезны

- 10 сентября 2020, 12:21

- |

Новый рабочий документ Национального бюро экономических исследований (NBER), подготовленный Эндрю Аткесоном, Карен Копецки и Тао Чжа, рассматривает страны и штаты США, в которых по состоянию на конец июля умерло более 1000 человек от COVID. Всего в исследование было включено 25 штатов США и 23 страны.

На основе своего анализа авторы представляют четыре “стилизованных факта” о COVID-19 (термин “стилизованный факт” означает некое обобщающее умозаключение относительно массива однородных эмпирических данных, например, “образование повышает будущий доход”, — утверждение, применимое не ко всем случаям, но “как правило”, верное, — прим.ред.), а именно:

- Когда общее количество смертей от COVID в регионе достигнет 25, в течение месяца темпы прироста смертей в день упадут примерно до нуля. Другими словами, независимо от страны или штата и его политики, количество смертей в день перестает расти в течение 20-30 дней после преодоления порога в 25 смертей.

( Читать дальше )

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

Коррекция закончилась – снова вверх

- 10 сентября 2020, 09:51

- |

Сильный трехдневный обвал рынка закончился. Американские фондовые индексы снова растут свыше двух процентов за прошлую сессию и продолжают свой рост на азиатской сессии. Чего ожидать далее?

А далее снова рост. Если рассматривать инвестиционную привлекательность разных классов активов, то наиболее перспективными являются именно акции компаний, на фоне роста денежной массы, дешевых кредитов и восстановления потребительского спроса. Как раз, из-за этих причин долгосрочные облигации смотрятся не привлекательно для инвестирования т.к. при росте потребительского спроса и денежной массы будет расти инфляция, которая поспособствует росту доходностей облигаций и падению цен на них.

Консервативные инвесторы, которые боятся инвестировать в акции, предполагая, что это «пузырь» будут вкладывать свои сбережения в золото, что даст дополнительный толчок для роста цен на него.

Поэтому инвестиционный портфель, в котором будут акции, золото и кэш – можно считать самым низкорисковым в текущих реалиях.

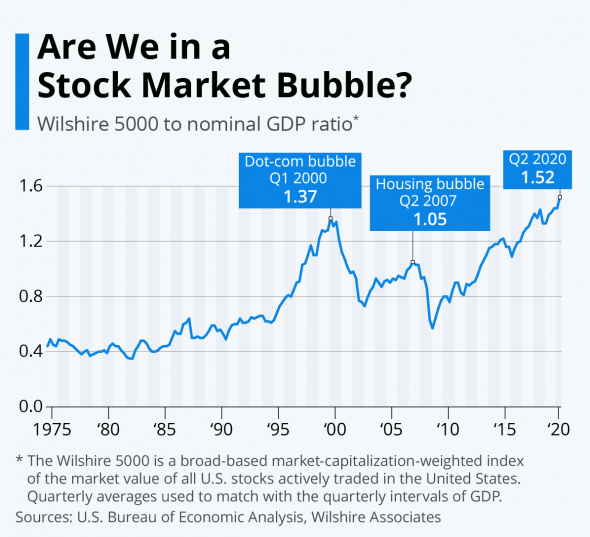

Отношение рыночной капитализации к ВВП США сейчас выше, нежели было тогда, когда лопнул пузырь доткомов...

- 09 сентября 2020, 22:57

- |

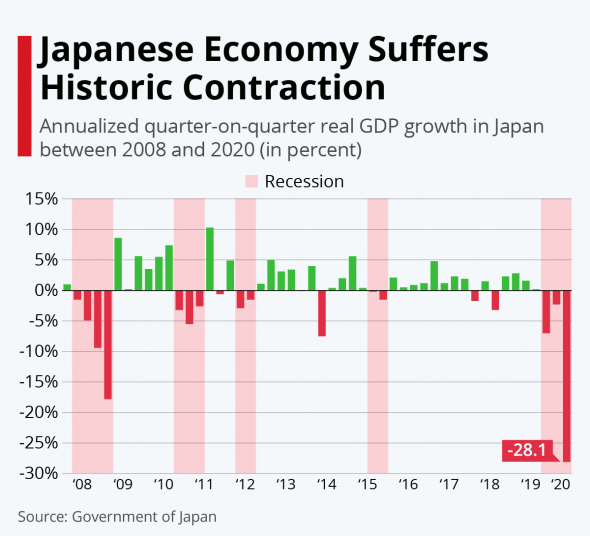

Япония, третий квартал подряд в 2020 году в минусе и самый большой спад в современной истории...

- 09 сентября 2020, 22:46

- |

«Пузырь» или все-таки коррекция технологических компаний

- 09 сентября 2020, 12:35

- |

Технологические компании продолжают падать третий рабочий день подряд, снизившись с максимума на более чем десять процентов. Такое падение – самое крупное с марта этого года.

Конечно же, большинство аналитиков «кричат» про начало обвала рынка, что это все пузырь, который лопнул и мы увидим обновление мартовских минимумов. Так ли это на самом деле?

На самом деле нет. Рынки действительно росли на ожиданиях восстановления экономики, даже несмотря на то, что текущее состояние экономики Штатов, Европы да и всего мира плачевное. ВВП стран падает рекордными темпами, продажи замедляются, но – так было в марте и апреле. Сейчас же, безработица начинает снижаться, инфляция постепенно растет, а согласно новой монетарной политики ФРС, может вырасти достаточно быстрыми темпами и выше двух процентов. Но инфляция же не растет просто так… её рост, в первую очередь, спровоцирован тратами населения, за счет увеличенного спроса на товары и услуги. Учитывая, что люди пока еще не сильно готовы тратить деньги и есть страхи перед возможной новой волной коронавируса, инфляция в ближайшее время не будет расти быстрыми темпами. Именно поэтому ФРС и нацелился не на то, чтобы бесперебойно печатать деньги и разгонять инфляцию, а на то, чтобы повышать занятость населения и дать возможность большему числу людей работать. Ведь большая занятость приведет и к росту сбережений у людей и органическому желанию тратить. Траты населения = прибыль компаний = рост цен на акции компании. Именно на этих ожиданиях мы и видели рост акций за последние 5 месяцев. Конечно же, он не мог продолжаться вечно, поэтому мы и увидели предыдущую коррекцию на рынке.

( Читать дальше )

10 причин, почему растущий рынок продолжится - Goldman Sachs

- 08 сентября 2020, 17:18

- |

Сильный рост акций с марта делает вероятным краткосрочное падение. Однако есть 10 причин, по которым долгосрочный бычий тренд продолжится:

1. Мы находимся в первой фазе инвестиционного цикла после рецессии. Фаза «надежды» — первая часть нового цикла, которая обычно начинается во время рецессии, когда инвесторы ждут восстановления экономики. Во время этой фазы рынок растет быстрее всего, что наблюдалось в этом году.

2. Будущий рост экономики выглядит более устойчивым, благодаря увеличению вероятности создания вакцины.

3. Наши экономисты улучшили прогнозы по экономике, и вероятно, аналитики последуют за ними.

4. Индикатор медвежьего рынка (GSBLBR) был на высоком уровне в 2019 году, но сейчас указывает на низкие риски коррекции.

5. Государственная поддержка позитивна для рискованных активов. ЦБ будут предоставлять столько ликвидности, сколько необходимо, также как и государства будут делать все возможное, чтобы поддержать экономический рост.

6. Премии за риск в акциях есть куда падать.

( Читать дальше )

Курс гривны и падение фондового рынка

- 08 сентября 2020, 12:34

- |

Прошлую неделю украинская гривна падала на фоне тихой, но эффективной выплаты внешнего долга размером два миллиарда долларов США. Это спровоцировало падение курса украинской гривны до 27,75 грн/дол на межбанке.

Эта неделя обещает быть более спокойной, особенно после вчерашних данных о международных резервах НБУ, которые продолжили свой рост. Сейчас они составляют почти тридцать миллиардов долларов США, и ожидается дальнейший рост до конца 2020 года. Поэтому курс украинской гривны стабилизируется на уровне 27,50-27,60 грн/дол до конца этой недели.

В США сегодня первый рабочий день после выходных, и с нетерпением ждем открытия рынка. На данный момент фондовые индексы США снижаются на азиатской сессии более чем на один процент, хотя сильных обоснований для падения пока нет. Поэтому ожидаю восстановления индексов и продолжение роста до конца недели.

В Еврозоне продолжает расти безработица и по сегодняшним данным уже составила 7,9%. Данный рост наблюдается при активной политике стимулирования экономики со стороны ЕЦБ и это говорит, что стагнация в экономике Европы продолжается и будет продолжаться в будущем.

Поэтому наиболее оптимальный инвестиционный портфель сейчас – это баланс акции, облигации, золото и кэш в пропорциях как описано в Stable-портфеле MRP: 40%, 40%, 10%, 10% — соответсвенно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал