циклы рынка

📚 Библиотека трейдера: Циклический подход к инвестициям и трейдингу

- 20 ноября 2025, 17:14

- |

Книга Эдварда Дьюи «Cycles: The Mysterious Forces That Trigger Events» — один из ключевых текстов в истории циклического подхода, фундамент, на котором потом строились десятки школ — от рыночных циклов до климатических и социологических. Это не узкоэкономический труд и не учебник по трейдингу, а манифест: попытка доказать, что мир устроен ритмически, а повторяющиеся циклы пронизывают практически всё — от цен на товары и деловой активности до войн, открытий и даже человеческого поведения.

Дьюи впечатляет прежде всего масштабом замысла. Как основатель Фонда изучения циклов, он собрал огромный массив эмпирических данных: ряды по сельскому хозяйству, промышленности, демографии, погоде, биржевым индексам. Книга полна примерами циклов разной длины — 3-, 9-, 18-, 54-летних и т.д. Автор показывает, что многие события, которые мы привыкли считать уникальными, укладываются в повторяющиеся паттерны. Это производит сильное впечатление: начинаешь смотреть на историю и экономику не как на хаос, а как на наложение волн.

( Читать дальше )

- комментировать

- 334

- Комментарии ( 0 )

Циклы жизни: как падение рождает рост, а война — мир

- 09 мая 2025, 22:56

- |

9 мая — не просто дата в календаре. Это точка, где боль и победа, разрушение и возрождение становятся одним целым. 🕊 В этот день особенно остро чувствуется: чтобы что-то выросло, сначала оно должно рухнуть. Чтобы появился мир, должна закончиться война. Чтобы рынок взлетел, он сначала должен обнулиться. Это не трагедия — это закон жизни.

История, экономика, биржевые графики — всё движется по спирали. 📉➡️📈 За каждым кризисом следует подъем, за каждой потерей — новая возможность. И если вдуматься, 9 мая — это не только память о прошлом, но и метафора будущего. Потому что победа — это всегда преодоление. А преодоление — это всегда точка отсчета для чего-то большего.

🔥 Война и рынки: общее больше, чем кажется

Когда рушится старый порядок, освобождается место для нового. Так было в 1945-м, так происходит и сейчас. Компании умирают — на их месте вырастают другие. Экономики переживают шоки — чтобы потом выйти на новый уровень. Даже личные кризисы — это не конец, а лишь болезненная перезагрузка. 💥

( Читать дальше )

Существует ли сезонность в рынке?

- 09 апреля 2024, 12:55

- |

Сезонность в фондовом рынке – это регулярные и повторяющиеся паттерны или циклы. Они возникают из-за различных причин. Есть долгосрочные, краткосрочные и внутридневные циклы, которые отличаются друг от друга.

Десять лет назад сезонный фактор на рынке работал очень хорошо, а весна и осень были самыми волатильными временами. Конкурс на московской бирже ЛЧИ (Лучший частный инвестор) проводился с середины сентября, и это время считалось самой активной фазой рынка. Кроме этого раньше были такие понятия, как “новогодние ралли”, “майские ралли”, это означает, что в районе мая и декабря очень часто происходил рост рынка.

Но в последние годы ярко выраженной сезонности нет. Рынки могут начать двигаться, как летом, так и зимой, и даже в январе, когда никто ничего не ожидает. Поэтому сейчас я могу выделить некоторые состояния рыночного цикла, которые никак не прикреплены к календарному фактору.

( Читать дальше )

ЦИКЛ РЫНКА

- 28 февраля 2024, 13:20

- |

Рынок цикличен

- Цикличность рынка это факт на этом понимании и выстроены 90% индикаторов, а также анализы трейдеров " не Smart Money ". Когда мы говорим о цикличности, подразумевается повторение одного и того же движения с периодичностью. Тут важно понимать что ни 100% ни 90% и даже не 80% движения по тренду не повторяются с точностью и периодичностью, процент совпадений намного ниже...

Цикл рынка как помощник

- По глобальному как общая картина тренд в виду цикличности может повторять движения с периодичностью но стоит понимать, что речь идет о глобальном движении, а там разница может составлять от 30% до 150% и ввиду этого цикличность может быть воспринята как вероятность

Точность цикла?

- Любой тренд и любые движения цикличны но периодичность и точность всегда разные, есть определенные времена когда движения связаны таким образом что точность повышается, например конец года тот же отчетный период, какие нибудь важные мировые политические или иные изменения касаемые целых стран или отдельных государств например выборы… это объясняется движением финансовых средств в этих промежутках времени.

( Читать дальше )

Доказательство эффективности рынка 🤫

- 20 февраля 2023, 07:22

- |

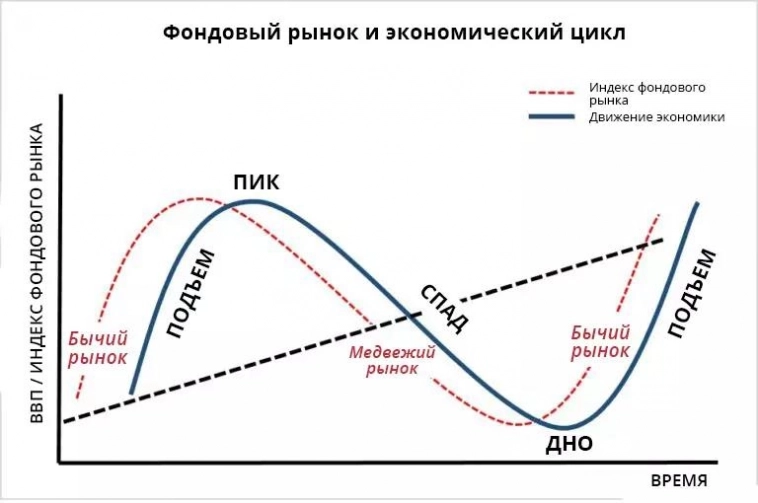

Посмотрите на картинку выше — красным пунктиром обозначен биржевой цикл, а тёмно-синей линией — фазы экономики. Можно заметить, что графики одинаковые, но рынок акций всегда идёт впереди. И только потом экономический цикл следует за биржевым.

Ну и как мне это объяснить? 🤔

Стоит понимать, что движения цен на фондовом рынке происходят на ОЖИДАНИЯХ ИНВЕСТОРОВ, то есть текущая оценка экономики формируется совокупным мнением всех участников торгов.

Прошлые, настоящие и будущие события моментально отражаются в котировках на бирже, а вовремя заработать на неэффективностях удаётся лишь самым продвинутым трейдерам.

Так что в следующий раз, как только узнаете о рецессии — не спешите продавать свои акции. Рынок вы уже точно не обыграете (индексы ещё давно упали на ожиданиях инвесторов).

Вместо этого найдите кэш и готовьтесь лесенкой выкупать просадки, а также ставьте 👍, если согласны со мной. Ну и подписывайтесь на канал в телеграм (ссылка в моём профиле), чтобы больше узнавать об инвестициях.

Инвестирование под кредитные циклы. У кого-то выходит?

- 07 августа 2022, 17:20

- |

Вопрос к знатокам минимум 4-5 годами за плечами.

Все знают о кредитных циклах и 4 его этапах. Ранний, Средний, Поздний, Рецессия.

Особенно четко это все расписано на сайте Фиделити.

Хочу пересмотреть весь свой подход в инвестициях и, с учетом всех диверсификаций (валюта, актив, страна, брокер) пытаться делать акцент на сильные бумаги секторов, выигрывающих в том или ином кредитном цикле.

Причем действовать крайне топорно. С учетом того, что сам переход от одного цикла в другой поймать фактически невозможно, если Вам не повезло,

делать акцент на секторы-победили через цикл который показывает Фиделити. (ссылка не всегда работает, через Тор нормально).

К примеру сейчас он показывает, что США в Late. И тут победили у нас энергетики. Явно уже момент упущен, да и ситуация сейчас трудная. Кажется, что мы в рецессии(Привет Байдену и Пауэллу) и потом официально же было два падения ВВП подряд. Следовательно, я вкладываю не в сектора-победители в рецессии. А в те, что уже идут хорошо в раннем периоде(техи, недвижка, индастриал, цикличные).

( Читать дальше )

Рыночные циклы. Как выявлять и использовать закономерности для успешного инвестирования. Говард Маркс. М.2020. Саммари книги. Введение. ГЛАВА I Зачем изучать циклы?

- 08 января 2020, 09:34

- |

Рыночные циклы. Как выявлять и использовать закономерности для успешного инвестирования (2020) Говард Маркс

Ссылка на электронную книгу https://t.me/kudaidem

Предисловие

Весь наш мир цикличен. «История не повторяется, но рифмуется».

Говард Маркс сделал миллиардное состояние на Уолл-стрит. Он спрогнозировал несколько крупных биржевых пузырей, в том числе пузырь доткомов. Многолетние наблюдения за колебаниями рынка сложились в фундаментальный метод анализа рыночных циклов. О нем автор и рассказывает в этой книге. Говард дробит рыночные циклы на составляющие, подробно разбирает каждую и снова собирает воедино, рассматривая рынок как цельный слаженный механизм. Разберитесь, как устроен рынок, и следуйте его принципам и законам.

Эта книга — совершенно уникальный практический путеводитель по финансовым рынкам, где вашим гидом выступает суперпрофессионал в данной сфере. Олег Михасенко, президент-председатель правления ФГ БКС

( Читать дальше )

Циклы флэш-к

- 05 июля 2017, 17:36

- |

разметка 360 дней по низам обвалов начиная с 2000 года. По моему годно.

Детали по ссылке.

«The May 6 2010 mini Crash became known as the Flash Crash. I first discovered a 360 Trading Day (TD, Gann’s 360 degrees) cycle and posted it on my public blog, when the Flash Crash occurred, which is why I named it the Flash Crash (FC) cycle of Lows.

The 360 TD Cycle is about 75 weeks, which has been in the markets ever since the April 14 2000 mini Crash Low and has since pinpointed 8 major crash Lows in the past 17 years, including the 4/14/00 mini crash Low, 9/21/01 crash Low, 3/12/03L, 8/13/04L, 11/2108 crash Low, 5/6/10 Flash Crash, 10/04/11 Low and more recently the 1/20/16 crash Low.

Many of the 360 TD/75 week flash crash cycle Lows were major Panic Lows, like the 4/14/00 Low, 9/21/01 Panic Low and the 11/21/08 Banking crisis Low. A few, like the 3/12/03 Low and 8/13/04 Low were not Panic Lows, but still major Lows. At times the FC Cycle skips a beat, out of the last 12, 8 (67%) were direct hits and 4 (33%) were misses.»

Никакой высшей математики. Но писец рядом.

- 16 августа 2016, 12:45

- |

Пиндосия:

( Читать дальше )

Циклы рынка: проблемы интерпретации рыночных данных

- 19 августа 2015, 11:34

- |

Графики движения цен содержат как видимую, так и скрытую информацию. Сегодняшние инструменты технического анализа проливают свет на все полезные «ключи», которые есть на графике. Они помогут вам раскрыть цикличные составляющие в данных цены.

Это «руководство», состоящее из двух частей, позволит вам заглянуть в «Black Box» графика и отчетливее разглядеть, что в нем есть.

Цикличное поведение рынка

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал