хедж-фонд

Ленивые депутаты-стесняши, монетка на триллион долларов, а также красный диплом для нейросети

- 30 января 2023, 08:28

- |

Не смотрите на депутатов, они стесняются

С 2023 года российским депутатам и сенаторам хотят разрешить не публиковать декларации о доходах и имуществе. Вроде бы, согласно старой задумке, такое публичное декларирование финансов «народных избранников» должно было бы несколько усложнять для них участие в коррупционных схемах – но, видимо, в списке текущих приоритетов России такая задача не слишком актуальна.

Впрочем, автор поправки (депутат Единой России Павел Крашенинников) дал несколько другое объяснение: видите ли, депутаты не хотят ничего декларировать, потому что

( Читать дальше )

- комментировать

- 5.1К | ★4

- Комментарии ( 11 )

На заметку инвесторам. Что важно учитывать при выборе фонда

- 29 января 2023, 22:59

- |

Всем привет!

О том, что подавляющее большинство хежд-фондов вместо прибыли приносит убытки, а так же о причинах, которые, по моему мнению, к этому приводят, я написал в предыдущем посте (можете заглянуть в мой блог).

В этом посте я пишу, чему, на мой взгляд, стоит уделять особое внимание инвесторам, желающим инвестировать деньги в фонды (хедж-фонды),

в следующем посте планирую написать, что, по моему мнению, могли бы сделать сами фонды, чтобы не просто перестать генерить убытки, но и выйти на качественно новые уровни доходности.

Очевидно, что основная причина неээфективной работы большинства фондов — это устаревшие методы управления капиталом инвесторов. Процитирую сам себя (из предыдущего поста):

«Слепить портфель из 5-10-20 акций и оставить его на год — это не стратегия, это лотерея с отрицательным матожиданием, а ведь почти все фонды так или иначе делают нечто подобное. Да, это должно было работать (и работало) лет 30-40-50 назад, но теперь — нет, рынки стали другими.

Проведено немало исследований, показывающих, что портфели из нескольких акций — это заведомо проигрышная тактика, и что прибыль, полученная на дистанции при таком подходе — это случайность, а не закономерность».

Под фондами я подразумеваю, в основном, хедж-фонды, потому что именно они, вопреки названию и определению, являются самыми рискованными, т.к. имеют наибольшую свободу действий.

( Читать дальше )

Инвестиции в хедж-фонды или как терять деньги с умным видом

- 26 января 2023, 20:39

- |

Всем привет!

Провел небольшое исследование на тему эффективности работы хедж-фондов в целом.

Задачей исследования было выяснить хотя бы примерный процент стабильно убыточных хедж-фондов, так как были подозрения, что подавляющее большинство из них на относительно продолжительной дистанции (5 — 10 лет) показывает убытки.

Статистику мою считать однозначно достоверной не следует, так как данные использовал зачастую обрывочные, проверить все источники не было возможности, да и сами методы анализа кривоваты, в первую очередь по причине недостатка этих самых данных, однако ж я ничего старался не преувеличивать и даже немного занижал средние значения, из научной, так сказать, скромности. Российскую, с позволения сказать, индустрию в расчет не брал, чтобы не вносить еще больший сумбур в свой набор и без того не вполне упорядоченных данных.

Получилось примерно следующее:

Если из топ 4500 мировых фондов (в первую очередь по объему капитала) убрать топ 500 (по доходности), то оставшиеся 4000 фондов за 5 лет (я взял участок янв 2017- янв 2022) принесли бы вам в среднем 0% прибыли.

Прям красота выходит: топ 4500 — топ 500 — 5 лет = 0%!

Т.е. если у вас по той или иной причине нет возможности инвестировать деньги в какой-то из лучших 500 мировых фондов, вы скорее всего получите доходность около нуля, инвестировав деньги в какой-то из оставшихся 4000 хедж-фонд.

Если же говорить вообще обо всех хедж-фондах, исключив 500 лучших, то почти в 90% случаев вы не получите никакой прибыли, в 20% случаев вы потеряете 30% капитала, в 5% случаев — 50% или более (это все так же за 5 лет).

На 10-летней дистанции дела у тех же самых фондов чуть лучше, но это не делает инвестиции в них безопаснее, по крайней мере для отдельно взятого человека. Да, чем дольше срок — тем ровнее эквити, в «здоровых» моделях это действительно так, но если фонд сам по себе сомнительный (а таких, опять же, большинство), то лишние 5 лет, на которые вы оставите деньги в этом фонде, значительно усилят уже другие риски, неторговые.

( Читать дальше )

Citadel стал самым прибыльным хедж-фондом в истории

- 23 января 2023, 15:30

- |

Подробнее — в материале «Ъ».

По сути торгуя как частный инвестор ты обречён сливать? Надо открывать свой фонд, тогда больше шансов добиться успеха? Как Сорос, Баффет, Далио и прочие. Или не так?

- 26 декабря 2022, 14:21

- |

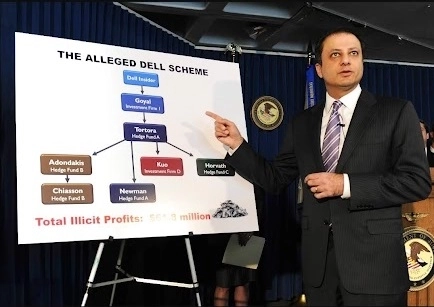

Бойцовский клуб инсайдеров или “Люси уже мокренькая”

- 06 ноября 2022, 12:11

- |

За свою карьеру Джесс Тортора успел поработать в нескольких местах и везде обзавелся приятелями. Сначала в Интел, где он начал как инженер. Далее — в крупной инвестиционной компании Prudential Securities, уже аналитиком. Все это было в духе эпохи — специалисты с дипломами инженеров, врачей, биологов, химиков и опытом работы в полях были востребованы в финансовой индустрии. И действительно, кто лучше разбирается в индустрии полупроводников, в проблемах и возможностях отдельных компаний, как не человек с профильным образованием?

Был в этом и тонкий расчет. Аналитик за прошлые годы карьеры наверняка обзавелся друзьями, которые нет-нет да и поделятся парочкой секретов. С Тороторой этот расчет оправдался, он использовал бывших коллег по Интелу для получения информации о делах компании.

Задача аналитиков, в том числе и Торторы — изучать отрасль и выдвигать идеи, на которых можно заработать. Среди клиентов Prudential были такие компании, как SAC, Galleon (про первый фонд я уж писал тут, второй тоже сыграет большую роль в этой истории). Тортора общался с коллегами-аналитиками, заводил новые знакомства.

( Читать дальше )

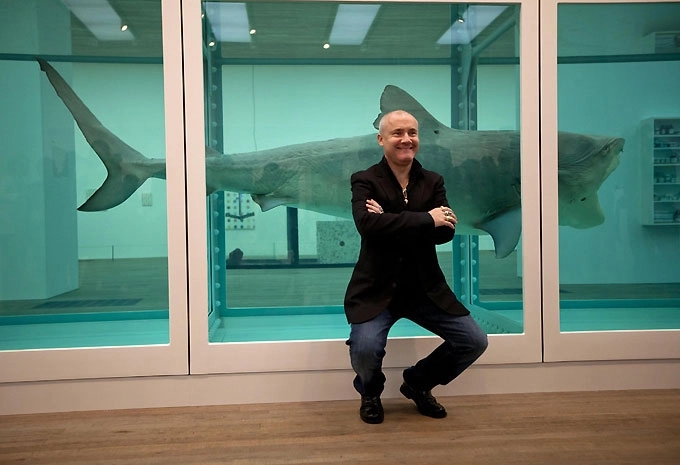

История Стивена Коэна, самого срытного трейдера-миллиардера и его хедж-фонда SAC. Рецензия на "Black Edge"Ш.Колхаткар

- 23 октября 2022, 13:08

- |

Однажды, Роберт Штейнберг, состоятельный партнер крупного инвест банка, решил приобрести дом. Вместе с женой они насмотрели крупное домовладение с большим участком в Гринвиче. Эта локация уже более 100 лет была нежно любима богатыми американцами. Но в последнее десятилетия покупатели из нуворишей потеснили “старые деньги”. Роберту с женой приглянулся дом, который уже несколько месяцев болтался в продаже за $14 млн — серьезные деньги для 90-х. Штейнберг попросил своего риэлтора сделать оферту. Беру! Но неожиданно, другой покупатель перебил ставку. Неслыханное дельце в сегменте дорогих домов!

Тогда Штейнберг предложил перебить ставку конкурента на $25 тыс. Но тактика не сработала — конкурент также повышал цену. Тогда он раздобыл имя конкурента — им был некий Стив Коэн и навел о нем справки. Стиви оказался владельцем хедж фонда, о котором Штейнберг никогда не слышал. Роберт позвонил Стиву и предложил уступить ему дом, ибо “жене он очень понравился”. Но конкурент не уступал. Тогда Роберт предложил отступные — 1 млн. Конкурент отказался и ответил — “дом будет моим, потому что у меня больше денег”. В итоге Коэн купил дом за $14.8 млн

( Читать дальше )

Судьба частного трейдера на финансовых рынках

- 24 августа 2022, 18:11

- |

Поэтому если у кого-то не получается заработать на рынке, то предлагаю провести анализ своих навыков, узнать что лучше получается — трейдить или анализировать и просто пойти устраиваться на работу в финансовое учреждение и не е*ать мозги.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал