SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фундаментал

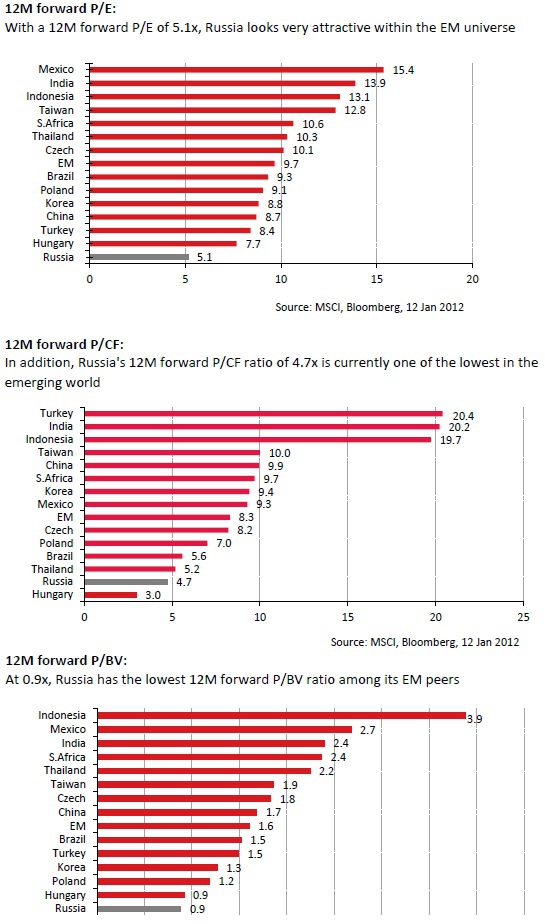

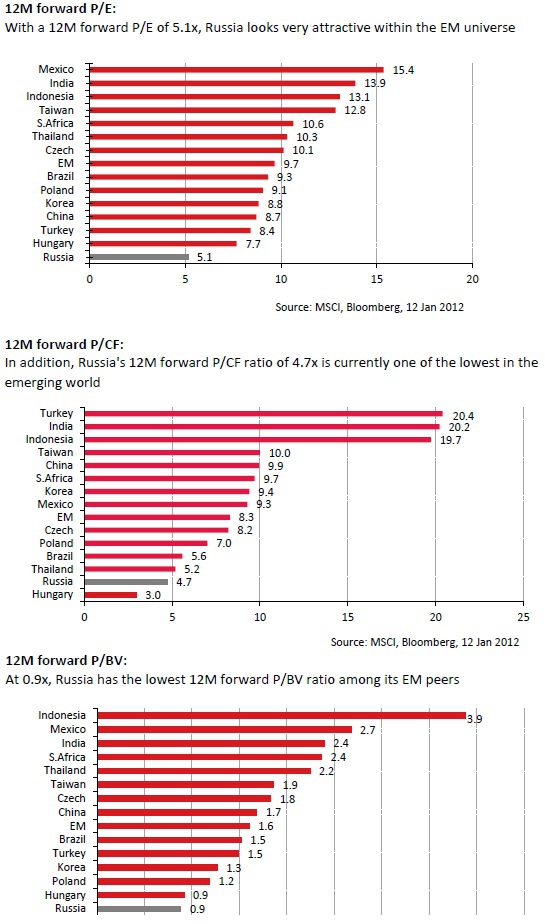

Россия за копейки.

- 28 февраля 2012, 12:27

- |

в продолжении упомянутого индикативного

СООТНОШЕНИИ RTSI vs Brent http://smart-lab.ru/blog/42207.php

Хочу в картинке показать,

КАК и в сравнени РЫНОК РФ оценивается.

(с) kknop

СООТНОШЕНИИ RTSI vs Brent http://smart-lab.ru/blog/42207.php

Хочу в картинке показать,

КАК и в сравнени РЫНОК РФ оценивается.

(с) kknop

- комментировать

- ★10

- Комментарии ( 77 )

еврозона

- 25 февраля 2012, 15:51

- |

Лидеры государств-членов еврозоны, возможно, не смогут договориться о расширении Европейского стабилизационного механизма (ESM) в ходе саммита 1-2 марта с.г. Как передает Reuters со ссылкой на источники в еврозоне, основной причиной, в частности, считают позицию Германии, которая выступает против принятия данных мер.

Некоторые представители немецких властей сообщили, что отношение ФРГ к расширению фондов будет зависеть от результатов обмена греческих облигаций, который должен завершиться к 12 марта с.г. В этот день состоится дополнительная встреча министров финансов стран еврозоны. По мнению экспертов, вероятность принятия решения по увеличению кредитного потенциала ESM в ходе данного заседания более высока.

Напомним, что 25 января с.г. канцлер ФРГ Ангела Меркель, выступившая с программной речью на открытии 42-й ежегодной встречи представителей мировых политических, деловых и интеллектуальных элит в рамках Всемирного экономического форума (ВЭФ) в швейцарском Давосе, в очередной раз подтвердила, что Германия выступает против увеличения кредитного потенциала ESM. «Доверие к Европе уже не настолько прочное, как раньше, поскольку не всем европейским странам в последнее время удавалось выполнять обещания и реализовывать взятые обязательства. На сегодняшний день доверие — это самая прочная валюта, которой страна может обладать на мировых рынках», — подчеркнула А.Меркель.

( Читать дальше )

Некоторые представители немецких властей сообщили, что отношение ФРГ к расширению фондов будет зависеть от результатов обмена греческих облигаций, который должен завершиться к 12 марта с.г. В этот день состоится дополнительная встреча министров финансов стран еврозоны. По мнению экспертов, вероятность принятия решения по увеличению кредитного потенциала ESM в ходе данного заседания более высока.

Напомним, что 25 января с.г. канцлер ФРГ Ангела Меркель, выступившая с программной речью на открытии 42-й ежегодной встречи представителей мировых политических, деловых и интеллектуальных элит в рамках Всемирного экономического форума (ВЭФ) в швейцарском Давосе, в очередной раз подтвердила, что Германия выступает против увеличения кредитного потенциала ESM. «Доверие к Европе уже не настолько прочное, как раньше, поскольку не всем европейским странам в последнее время удавалось выполнять обещания и реализовывать взятые обязательства. На сегодняшний день доверие — это самая прочная валюта, которой страна может обладать на мировых рынках», — подчеркнула А.Меркель.

( Читать дальше )

Что для русского хорошо, то для мировой экономики смерть...

- 24 февраля 2012, 08:32

- |

Интересная ситуация, доргая нефть — основной драйвер нашего бюджета и доброй доли фондового рынка. Но ведь это идёт в разрез с экономиками — производителями. Лебедь рак и щука?

Добро пожаловать в реальность

- 02 февраля 2012, 15:21

- |

Ну что, кто соскучился, то добро пожаловать в старые добрые безумные времена, о которых все так долго говорили и считали, что они (времена) уже никогда не настанут.

Как работали крупные институциональные фонды, как это было…

Сбер по 75? Экономика стагнирует, банковский сектор сокращается, неимоверный объем долговой нагрузки, который будет уничтожать финансовую систему изнутри. Существует чрезмерно реалистичные риски погружения экономики в длительную рецессию на фоне отсутствия рычагов воздействия со стороны политиков, рынок капитала парализован, образуются кассовые разрывы и возможно это будет последним шансом продать сейчас.

Сбер по 70? Да вы с ума сошли? Это не для нас.

Сбер по 65? Нет, спасибо

Сбер по 62? Все, мы выходим из игры. Объемы на продажу достигли максимальной величины с первой половины 2009, что подразумевает предельную заинтересованность в продажах. Тренд медвежий, отскоки незначительные, реакция на положительные новости нулевая. Все, что возможно вылет на 65 при рисках спустить к 40. Это конец.

( Читать дальше )

Немного о фундаментале.

- 15 декабря 2011, 11:59

- |

Дисклеймер: у меня есть понимание, что цена может быть любой, это функция ликвидности; что цена движется технически, а рынки отыгывают будущее. У меня нет больших позиций в акциях / фьючерсах, «не застрял» в лонгах. Цель поста – просто поразмышлять.

Так вот. Если бы мне год назад сказали, что РТС будет 1350 при нефти выше 105 а S&P 1200, я бы, мягко говоря, не поверил. Разве что это доллар был бы 35-40, но при нефти 105, подумал бы я … нет, не реально. Тем не менее – факт налицо.

Отражает ли действительную ценность компаний текущие цены? Может, они все еще сильно переоценены? Ждут 1200, 800 тут даже читал где-то (кстати, на 1570 пару недель назад ждали 1800, к новому году, да )). А что стоит за этими абстрактными цифрами ?

Для примера, взял три «фишки», которые составляют более 43% в индексе РТС (более 40% в ММВБ), самые большие:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал